Блог компании УРАЛСИБ Брокер |Рынки верят в прогресс на переговорах США и Китая по торговле

- 21 февраля 2019, 10:27

- |

Европейские рынки вчера продемонстрировали положительную динамику, индекс Euro Stoxx 50 поднялся на 0,6%. Определенную роль в этом сыграли новости о том, что на переговорах Соединенных Штатов и Китая по торговле наблюдается прогресс. По данным СМИ, стороны работают над рядом меморандумов о взаимопонимании, которые станут основой для торгового соглашения и позволят отложить введение пошлин на китайский импорт в США, запланированное на 1 марта. Сегодня будут опубликованы протоколы последнего заседания ЕЦБ.

( Читать дальше )

- комментировать

- 170

- Комментарии ( 0 )

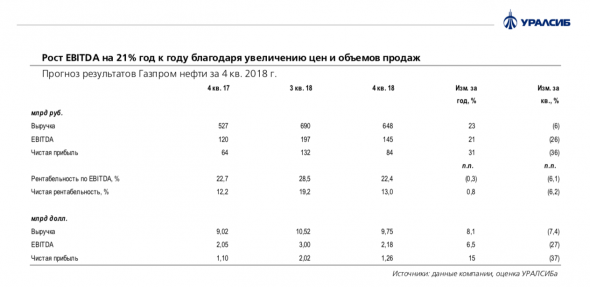

Блог компании УРАЛСИБ Брокер |Газпром нефть: ожидаем роста выручки и EBITDA год к году более чем на 20%

- 20 февраля 2019, 13:16

- |

Рост выручки год к году превысит рост цены нефти. Цена Urals снизилась квартал к кварталу на 9% до 67 долл./барр., а в рублевом выражении – на 8% до 4,47 тыс. руб./барр. Цена Urals за вычетом экспортной пошлины опустилась в долларах на 14% до 48 долл./барр., а в рублевом выражении – на 13% до 3,19 тыс. руб./барр. Рост чистой экспортной цены год к году составил 1% в долларах и 15% в рублях, но мы ожидаем более высокого роста выручки компании – на 8% в долларах и на 23% в рублях год к году.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Рынки ждут новостей с нового раунда переговоров США и КНР

- 20 февраля 2019, 10:10

- |

Рубль вечером укрепился к доллару. Опубликованные данные по российской экономике оказались слабыми. Как сообщил Росстат, реальные доходы населения сократились в январе на 1,3% год к году, а реальные зарплаты выросли лишь на 0,2%. Падение доходов в РФ наблюдается уже на протяжении пяти лет. Европейские рынки вчера оставались под давлением. Фондовые индексы региона провели день в красной зоне, Euro Stoxx 50 потерял около 0,2%. Американские рынки, открывшиеся после праздника, умеренно росли, S&P 500 прибавил почти 0,2%.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |НОВАТЭК: прогноз результатов за 4 кв. 2018 г. по МСФО

- 19 февраля 2019, 13:24

- |

По нашей оценке, EBITDA выросла на 3% год к году в долларах. В среду, 20 февраля, НОВАТЭК представит отчетность за 4 кв. 2018 г. по МСФО. Мы оцениваем выручку за отчетный период в размере 237 млрд руб. (3,57 млрд долл.), плюс 40% год к году и 8% квартал к кварталу. EBITDA, по нашим оценкам, увеличится на 17% год к году до примерно 65 млрд руб. (0,98 млрд долл.), но снизится на 8% квартал к кварталу. В пересчете на доллары изменение EBITDA составит плюс 3% год к году и минус 9% квартал к кварталу. Чистая прибыль, как мы ожидаем, сократится соответственно на 12% и на 39% до 39 млрд руб. (0,59 млрд долл.).

Цена на жидкие углеводороды снизилась квартал к кварталу. В 4 кв. была запущена третья технологическая линия производства СПГ в рамках проекта «Ямал СПГ», и в декабре завод вышел на полную проектную мощность производства – 16,5 млн т/г. НОВАТЭК приобретает сжиженный газ у «Ямал СПГ» и реализует его на международных рынках. Эти продажи включаются в выручку НОВАТЭКа, но почти не отражаются на EBITDA компании (при этом доля в прибыли «Ямал СПГ» влияет на чистую прибыль НОВАТЭКа). По нашим расчетам, основанным на предварительных операционных данных за 4 кв. 2018 г., добыча газа компанией, включая «Ямал СПГ», выросла на 15% год к году до 18,5 млрд куб. м, а жидких углеводородов – на 2% до 3 млн т. Однако на выручку от продажи жидких углеводородов и СПГ негативно повлияло снижение цен на нефть квартал к кварталу. Цена Urals снизилась в рублевом выражении на 8% квартал к кварталу до 4,47 тыс. руб./барр., а за вычетом экспортной пошлины – на 13% до 3,19 тыс. руб./барр. Кроме того, на результате «Ямал СПГ» отрицательно отразилось ослабление рубля к евро и доллару в течение 4 кв. 2018 г.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Дефляция цен производителей наблюдается второй месяц подряд

- 19 февраля 2019, 12:41

- |

Цены производителей в январе продолжили стремительно падать... Вчера Росстат сообщил, что в январе индекс цен производителей промышленных товаров понизился на 3,3% месяц к месяцу после падения на такую же величину в декабре прошлого года. Этот результат снова оказался значительно ниже ожиданий. Так, консенсус-прогноз, подготовленный Интерфаксом, предполагал, что цены упадут на 0,9%, в то время как наша оценка подразумевала снижение на 2%. В годовом выражении темпы роста цен производителей замедлились до 9,5% с 11,7% год к году в декабре.

… благодаря дальнейшему снижению цен на нефть и нефтепродукты. В секторе добычи полезных ископаемых цены на сырую нефть снизились в январе на 7,3% месяц к месяцу, а цены на продукцию добычи и обогащения железных руд упали на 8,1%. В целом в добывающем секторе имело место снижение цен производителей на 4,8% за месяц по сравнению с падением на 7,7% в декабре. В обрабатывающей промышленности в январе цены опустились на 3,1% месяц к месяцу после снижения на 2% месяцем ранее. Отмечалось падение цен на производство кокса и нефтепродуктов, химических веществ, а также металлургической продукции. В секторе обеспечения электрической энергией, газом и паром цены опустились на 0,9% месяц к месяцу после снижения на 0,3% в декабре.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Российские индексы начали неделю в красной зоне

- 19 февраля 2019, 10:38

- |

Рубль подорожал к доллару США, чему способствовал рост цен на нефть до максимальных с ноября прошлого года уровней. Европейские рынки в начале недели оказались под действием разнонаправленных факторов. С одной стороны, прогресс на переговорах по торговле Соединенных Штатов и Китая добавил инвесторам оптимизма относительно дальнейшего роста мировой экономики. С другой стороны,

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Азиатские рынки празднуют Новый год

- 05 февраля 2019, 11:43

- |

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Запасы бензина в США снизились, а его поставки на рынок выросли до сентябрьского уровня

- 31 января 2019, 11:50

- |

Запасы нефти выросли всего на 0,9 млн барр., меньше ожиданий. По данным Минэнерго США (EIA), коммерческие запасы нефти в США выросли за неделю на 0,92 млн барр. до 445,9 млн барр., что почти совпало с оценкой API – рост на 1 млн барр. Ранее сообщалось, что рост запасов нефти, по данным API, составил 2,1 млн барр., однако позже API уточнил, что повысил оценку запасов на предыдущей неделе и соответственно снизил оценку их роста. Аналитики, опрошенные Bloomberg, ожидали роста на 3,15 млн барр., а S&P Global Platts – на 3,1 млн барр. В Кушинге запасы снизились на 0,15 млн барр. до 41,2 млн барр. Коммерческие запасы бензина сократились на 2,24 млн барр. до 257,4 млн барр., что стало неожиданностью, так как API сообщил о росте на 2,15 млн барр., а аналитики ждали роста на 2,8 млн барр. Запасы дистиллятов уменьшились на 1,12 млн барр. до 141,3 млн барр., что практически совпало с ожиданиями аналитиков, опрошенных Bloomberg. По опросу S&P Global Platts, ожидалось большее снижение – на 2 млн барр., в то время как оценка API подразумевала небольшой рост – на 0,21 млн барр.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |Обзор рынка на 29.01.2019

- 29 января 2019, 11:48

- |

Угроза замедления экономического роста негативно влияет на рынки

Отношения США и КНР вновь обострились. В понедельник торги на российском рынке начались небольшим ростом индексов и укреплением рубля. Позитивный импульс котировкам придала новость о снятии санкций с Русала и En+. Однако рост продолжался недолго. Из-за падения цен на нефть и снижения европейских индексов российский рынок оказался под давлением, и к завершению сессии индекс РТС потерял 1,1%, а индекс MOEX – почти 0,9%. Европейские рынки также находились под давлением накануне очередного голосования в британском парламенте по брекзиту, индекс Euro Stoxx 50 просел на 0,8%. Сегодня парламент будет рассматривать фактически тот же согласованный с ЕС договор, который был отвергнут две недели назад. Наиболее вероятным сценарием становится перенос даты выхода Великобритании из Евросоюза на более поздний срок. Глава ЕЦБ Марио Драги, выступая в Европарламенте, заявил, что неопределенность и торговые конфликты отражаются на экономике еврозоны, которая страдает от ослабления внешнего спроса и специфических проблем некоторых стран и секторов. Тем не менее Драги выразил уверенность в прочности экономики региона в целом. Американские индексы вчера также падали. Невпечатляющая отчетность нескольких компаний и усиливающаяся неопределенность относительно исхода переговоров США и Китая по торговле оказали негативный эффект. Индекс S&P 500 переместился на 0,8% вниз. Сегодня начинается очередное заседание управляющего совета ФРС, а завтра будет объявлено решение по ставке. Нефтяные котировки вчера снижались на опасениях дальнейшего роста нефтедобычи в США: за прошлую неделю число буровых на нефть в Соединенных Штатах возросло на 10 до 862. Поддержать нефтяные котировки не смогли ни заявления министра энергетики Саудовской Аравии Халида аль-Фалиха о том, что страна в течение шести месяцев будет добывать меньше предельного объема нефти, предусмотренного соглашением ОПЕК+, ни перспектива сокращения добычи в Венесуэле вследствие политического кризиса. США между тем ввели санкции против венесуэльского центробанка и нефтяной компании PDVSA. Фактически санкции означают запрет американским компаниям приобретать нефть в Венесуэле. Активы страны объемом 7 млрд долл. замораживаются. Китайско-американские отношения в очередной раз обострились, поскольку вчера США предъявили китайской Huawei обвинения в промышленном шпионаже, финансовых нарушениях и нарушении санкций против Ирана. Сегодня азиатские индексы падают, фьючерс на S&P 500 также идет вниз. Нефтяные котировки подрастают. Российский рынок начнет день вблизи вчерашних уровней закрытия.

( Читать дальше )

Блог компании УРАЛСИБ Брокер |ЦБ РФ оставил ключевую ставку без изменений

- 18 июня 2018, 10:02

- |

Нефть дешевеет на фоне опасений по поводу роста добычи.

Российские фондовые индексы в пятницу продолжили снижение под влиянием слабого рубля, падения цен на нефть и общего негативного настроя на развивающихся рынках. По итогам торгов индекс РТС потерял 2,1%, а индекс ММВБ – 0,7%. Совет директоров Банка России в пятницу оставил ключевую ставку без изменений на уровне 7,25%, как мы и ожидали. На предыдущем заседании совета в апреле ставка также была сохранена. При этом банк отметил, что баланс рисков до конца 2019 г. сместился в сторону проинфляционных рисков, поэтому требуется замедление перехода к нейтральной денежно-кредитной политике. Более того, на пресс-конференции, состоявшейся после заседания, председатель ЦБ РФ Эльвира Набиуллина не исключила повышения ставки в случае усиления рисков, а переход к нейтральной ДКП более вероятен в 2019 г. ЦБ прогнозирует годовую инфляцию на уровне 3,5–4% в 2018 г. и ее повышение до 4–4,5% в следующем году. Мировые рынки в пятницу оказались под давлением из-за роста напряженности в торговле между США и Китаем, а также разнонаправленных действий ФРС и ЕЦБ. Окончательное значение потребительской инфляции в еврозоне в мае, согласно опубликованным в пятницу данным, совпало с предварительной оценкой – 1,9% год к году. Тем не менее, несмотря на рост, ЕЦБ в четверг заявил, что ставки будут оставаться на текущих уровнях еще долго. Индекс Euro Stoxx 50 потерял 0,6%. Американский рынок в пятницу также оказался в красной зоне, индекс S&P 500 упал на 0,1%. Неожиданно слабая статистика промпроизводства в США и новый виток торгового противостояния США с Китаем негативно повлияли на рынки. Промпроизводство в США в мае снизилось на 0,1%, хотя прогнозировался рост на 0,2%. При этом темпы роста промпроизводства в апреле пересмотрены вверх на 0,2 п.п. до 0,9%. В прошлую пятницу США объявили о введении пошлин на товары из Китая, объем которых составляет 50 млрд долл., и, как сообщают СМИ, готовится второй список товаров на 100 млрд долл. Вполне вероятно, что и Китай в скором времени объявит об ответных мерах, что может вызвать продолжительную напряженность на рынке. Одним из ключевых событий на этой неделе станет саммит ОПЕК (четверг–пятница, 21–22 июня) в Вене. В ходе встречи картель и партнеры, в том числе Россия, будут обсуждать возможность повышения квот на добычу нефти в рамках сделки по сокращению добычи ОПЕК+, и их решение может стать важнейшим фактором, который определит дальнейшую динамику цен на нефть. Россия и Саудовская Аравия выступают за повышение квот на добычу ОПЕК+ на 1,5 млн барр. с уровня октября 2016 г., а Иран и Венесуэла выступают против роста добычи. Цены на нефть в пятницу резко упали и сегодня продолжают снижаться. Азиатские индексы этим утром движутся вниз, фьючерс на S&P500 заметно подешевел. Что касается российского рынка, то мы прогнозируем снижение его индексов под влиянием негативных настроений на мировых рынках и падения цен на нефть. Мы полагаем, что индекс РТС потеряет около 0,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс