Блог им. Stanis |Торгуйте КФС - фьючерсы на Si и не только

- 10 апреля 2024, 11:48

- |

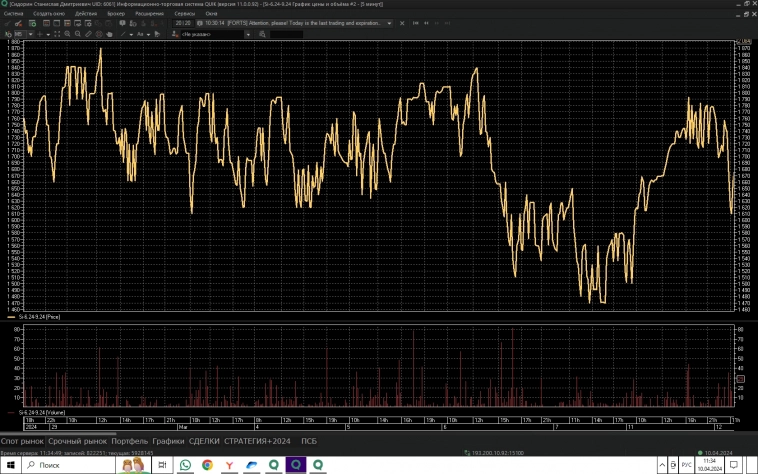

Можно торговать только спрэдами — риски ограничены, доходность умеренная.

Для анализа и открытия позиции достаточно графика.

Ликвидности достаточно, линейка на глубину 3...6 месяцев до 50 торгуемых фьючерсов — акции, валюта, товары, индексы.

Условно приняв КФС за базовый актив (БА), можно усложнить стратегию и добавить опционов.

В точках визуальных экстремумов.

Главное, чтобы было понимание КФС и чувство комфортности в спокойном позиционном трейдинге.

Всем профита и удачи!

- комментировать

- ★2

- Комментарии ( 23 )

Блог им. Stanis |C120000 на Si-06.25 - зарабатываем на будущем

- 09 апреля 2024, 11:40

- |

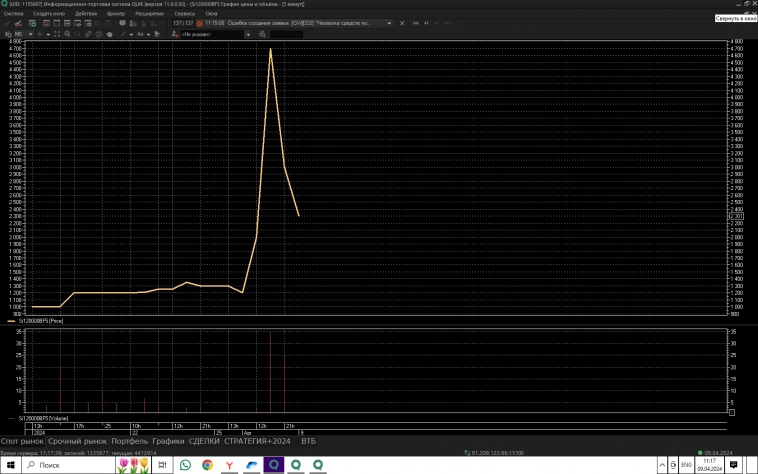

Но и на них можно получать профит сегодня, вернее каждую неделю в календарных спрэдах.

Качели волатильности рисуют ценовую амплитуду от 1000 до 4700!

Вот такие «ширли-мырли» получаются.

И это вам не «хухры-мухры» какие -нибудь )))

А реальная положительная маржа.

Будет курс доллара через год 120 или нет, пусть аналитики гадают и строят прогнозы.

Трейдерам важнее методично зарабатывать на стандартных конструкциях межстрайкового арбитража.

Блог им. Stanis |Опционика - красно-зеленый ХАМЕЛЕОН

- 03 апреля 2024, 11:03

- |

Лучше всего для этого подходит покупка опционов CALL и PUT — риски ограничены, прибыль не ограничена.

Как пример возьмем NG на 25.04.24 на ЦС равном 1850 ( 15-минутки).

IV в диапазоне 50-60% гарантирует широкую амплитуду цен до даты экспирации.

Справочно — цена шага 0,001=9,25 руб.!

Точки входа и выхода — локальные экстремумы.

Можно пользоваться сигналами фракталов ( в квике есть такой индикатор) или определять их визуально.

Идея проста — на минимуме покупаем CALL, на максимуме PUT.

Тейк-профит — 10...25% или по достижении очередного экстремума.

То есть всегда позиция будет разнопеременная — на рост или падение.

Как хамелеон, который при опасности нападения меняет цвет и отбрасывает хвост, чтобы выжить и спастись.

В нашем кейсе мы адаптируемся под движение рынка, то есть стоим по тренду — в купленном CALL ( зеленый) или купленном PUT ( красный).

Это спокойный позиционный трейдинг с открытием позиции на ЦС.

( Читать дальше )

Блог им. Stanis |Опционная стратегия УТКОНОС

- 01 апреля 2024, 08:46

- |

Она также известна как стратегия “двойного дна” или “W-образный паттерн”. Это популярная стратегия среди трейдеров, которые стремятся определить потенциальные возможности для покупки на рынке.

Стратегия duckbill основана на идее о том, что рынок имеет тенденцию двигаться по повторяющимся моделям.

Эти модели можно определить, посмотрев на графики и проанализировав движение цены.

Паттерн утконоса — это бычий разворотный паттерн, который возникает после нисходящего тренда.

Следует совершить покупку СALL в данной точке.

Узор состоит из двух впадин, разделенных вершиной посередине.Эти две впадины образуют форму буквы “W”, поэтому этот узор также называют “узором W”.

Вершина посередине известна как “клюв” утки.

Первый минимум формируется, когда рынок находится в нисходящем тренде. Этот минимум представляет собой уровень поддержки, который является точкой, в которой давление продавцов исчерпывается и покупатели начинают действовать. Затем цена отскакивает назад, образуя пик в середине.

( Читать дальше )

Блог им. Stanis |Как заработать на волатильности?

- 26 марта 2024, 09:59

- |

Конкретный пример.

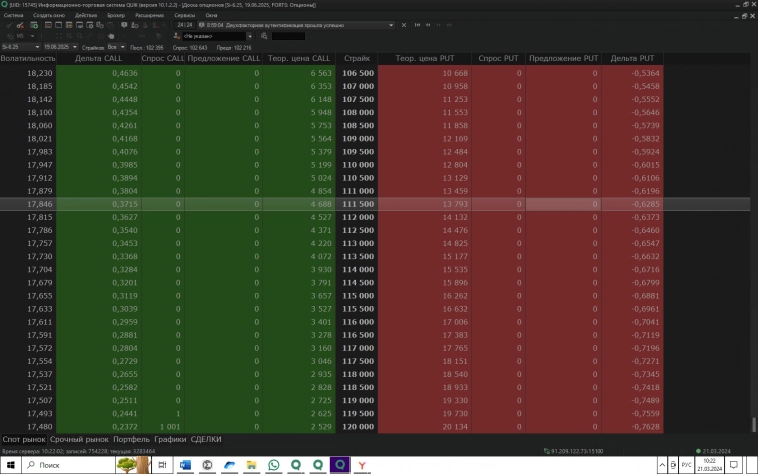

На сентябрь 2025 года торгуется фьючерс доллар/рублю по 105000.

Ценообразование на фьючерсах определяется преимущественно на основе текущего валютного курса и ставки ЦБ.

Если внимательно посмотреть на его опционный аналог С105000 на март, июнь, сентябрь, декабрь 2024 года и март, июнь, сентябрь 2025 года в моменте, то IV равна от 13 до 48%!

То есть вполне логично, что ее величина меняется от срока до экспирации и текущего уровня БА.

Осталось только ответить на вопрос — а чему равна волатильность самого фьючерса Si-09.25?

Если найти правильный ответ, то построить выигрышные комбинации фьючерс/опцион не составит большого труда.

А значит, на этом можно заработать!

Внимание, вопрос всем, кто торгует на FORTS.

Волатильность Si-09.25 равна ....?

Ваши версии и любая критика приветствуются в комментах ( в тексте сознательно допущена одна неточность на внимательность опционщиков )))

Блог им. Stanis |Новый бенчмарк С120000 на Si-06.25 (продолжение)

- 22 марта 2024, 09:20

- |

smart-lab.ru/blog/999630.php

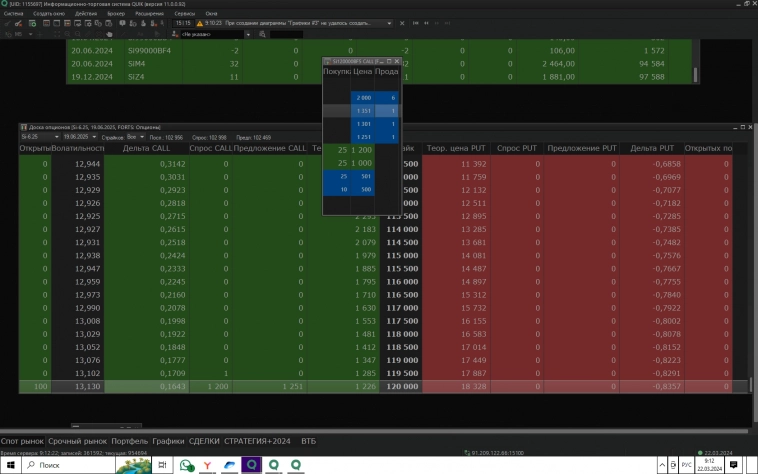

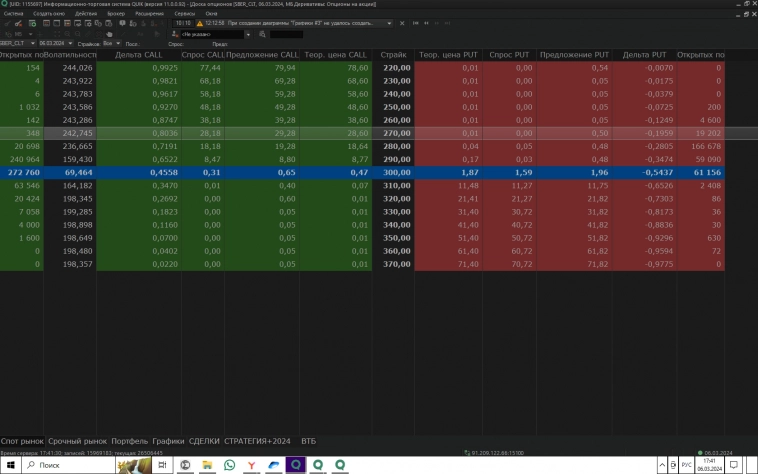

На сегодня в моменте ОИ равен 100 и биржевой стакан вы видите.

Продолжение следует.

Прогноз будущего курса валюты помогает оценить текущую ситуацию на валютном рынке.

Присоединяйтесь!

Блог им. Stanis |Новый бенчмарк С120000 на Si-06.25

- 21 марта 2024, 10:39

- |

В торговой сетке FORTS появились страйки на 2025 год — март, и теперь на июнь, в моменте с краевыми опционами С120000 и Р85000.

Итак, широкий ценовой коридор обозначен.

Будем осваивать новые уровни в текущей реальности.

И мониторить IV и ОИ.

Первые индикативные заявки уже появляются.

Если вы знаете или предполагаете будущий курс валюты, то вам легче оценивать ситуацию на валютном рынке сегодня.

Блог им. Stanis |ВОЛАТИЛЬНОСТЬ - синусоида для успешного трейдинга

- 13 марта 2024, 14:43

- |

Поэтому если мы не можем ее укротить, то на ней надо зарабатывать.

Волатильность проявляет себя везде — в акциях, облигациях, валютах, в ценах на нефть, газ и золото.

Но именно на срочном рынке из-за эффекта бесплатного финансового плеча она создает самые большие риски и одновременно самые большие возможности.

Фьючерс доллар/рубль и опционы на него очень перспективны в этом отношении.

На графике С94000 на июнь 2024 года (ЦС) четко видны все прошлые экстремумы и диапазон 10...25% по IV на данный момент.

Поэтому если взять его за бенчмарк, то на следующие 3 месяца все валютные страйки с IV в интервале 30...40% заслуживают особого внимания для построения опционных спрэдов на основе плавающего БА ( например, недельный или месячный опцион на ЦС с текущей IV 12-15%), либо для покрытых фьючерсов на основе ближайшего квартального фьючерса ( март или июнь).

( Читать дальше )

Блог им. Stanis |Когда экспирация НЕДЕЛЕК на неделе

- 09 марта 2024, 11:31

- |

СРЕДА — на акции

ЧЕТВЕРГ — на валюты и индексы

ПЯТНИЦА — на природный газ

Подробнее см. спецификации опционов или расписание биржи

www.moex.com/ru/tradingcalendar/

Это полезно знать любителям краткосрочных стратегий.

У нас пока нет популярных на западе ОДНОдневных фьючерсов, CFD и опционов.

Есть только однодневные облигации.

Но 3 дня в неделю вы можете сами торговать квазиОДНОдневыми контрактами.

Если понимаете, как устроено их ценообразование и как на этом можно заработать.

А по стратегиям сроком на 3..5 ...7...14 дней недельные опционы, возможно, самый лучший и эффективный инструмент.

В связке со спотом и долгосрочными деривативами — фьючерсами и опционами на 1...12....48 месяцев --количество возможных комби-стратегий БЕСКОНЕЧНО.

Например,

купить акции Газпрома по 160 руб/ продать С170 на 15.03.28 года! ( это ПРЕМИАЛЬНЫЕ опционы — новая перспективная тема для стратегов)

PS — ваши комменты всегда приветствуются.

( Читать дальше )

Блог им. Stanis |ПРЕМИАЛЬНЫЕ опционы _Сбер и другие

- 06 марта 2024, 17:46

- |

ОИ как пример растущего интереса к ПО.

«Лед тронулся, господа!»

ОИ на следующую неделю выглядит еще интереснее.

CБЕРБАНК

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс