Блог им. StVitaliy |Умная бета – Грааль или маркетинг? Исследования ETF.

- 14 августа 2016, 11:04

- |

Об «умной бете» думаю слышал каждый инвестор, многие фонды в маркетинговых целях часто упоминают его. Само явление появилось еще в 1960х Уильямом Шарпом. Бета используется при управлении портфелем для количественного измерения чувствительности портфеля к тому, выше или ниже рыночный риск рыночной беты. Если бета портфеля больше 1,0, это означает, что корзина акций обладает риском выше рыночного, а если меньше 1,0, то – меньше рыночного.

Собственно, задача управляющего подобрать активы в портфеле так, чтобы при той же доходности, риск был ниже рыночного. Двумя наиболее популярными факторами, используемыми при формировании портфеля, являются фактор риска компаний с небольшой капитализацией (small-cap) и фактор риска недооцененных (value) акций.

Шли годы, в индустрии появились ETF фонды с историей, которые концентрируются именно на таких факторах, и мы можем оценить результат. В сегодняшнем тестирование участвуют:

IJT — iShares S&P Small-Cap 600 Growth – фонд, основанный на индексе 600 американских компаний малой капитализации с хорошей динамикой роста.

( Читать дальше )

- комментировать

- 386 | ★1

- Комментарии ( 10 )

Блог им. StVitaliy |Цикличность рынков, состояние на сейчас.

- 23 июля 2016, 22:49

- |

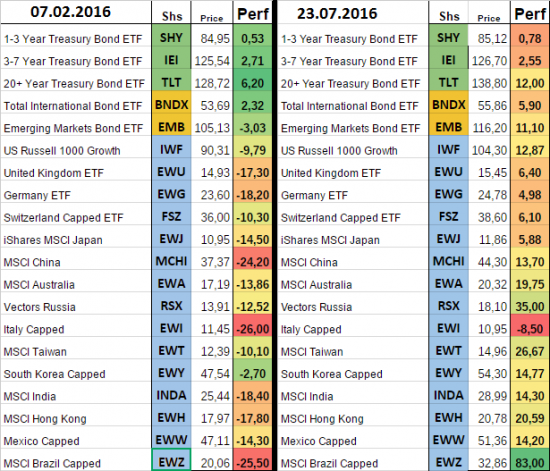

Каждый актив представлен через ETF, доходность берется за 6 мес.

1. Долговые рынки.

EMB — BNDX

Было -3 — 2,3 = -5,3

Стало 11,1 — 5,9 = +5,2

Исторически доходность индекса бондов развитых стран выше развивающихся (при расчета в твердой валюте).

2. Долевые рынки.

(MCHI+EWA+RSX+EWZ)/4 — (IWF+EWU+EWG+EWJ)/4

Было (-24,2-13,8-12,5-25,5)/4 — (-9,8-17,3-18,2-14,5)/4 = -34

Стало (13,7+19,7+35+83)/4 — (12,9+6,4+5+5,9)/4 = +30,3

Исторически доходность индекса акций развитых стран выше развивающихся (при расчета в твердой валюте).

Учитывая цикличность движения рынков, сейчас явно пришло время уходить из рисковых активов как на долговом так и долевом рынке. Особо агрессивные могут продать (MCHI+EWA+RSX+EWZ) против (IWF+EWU+EWG+EWJ).

Блог им. StVitaliy |Инвестиционность фондовых рынков.

- 26 мая 2016, 22:03

- |

Приветствую коллеги.

Все мы много раз читали в умных книгах о разумности инвестирования в акции. Независимые эксперты и просто успешные инвесторы склоняют толпу к пассивному лонгу в бугагах. Брокерам выгодна активная торговля, потому о пассивных инвестициях селзы молчат.

Но я бы хотел поговорить не о целесообразности пассивных инвестиций, а о фондовых рынках, на которых целесообразнее это делать. Ведь в разных странах уровень развития рынка капитала отличается по целому букету факторов, значит и инвестирование будет отличатся.

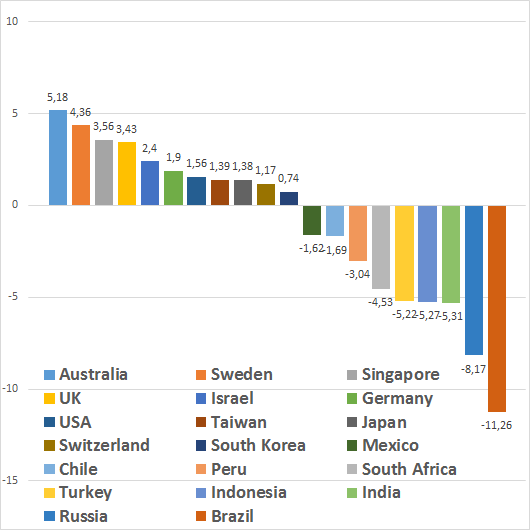

Я предлагаю достаточно простой признак, по которому можно измерить «инвестиционность фондовых рынков». Суть его заключается в превышении дивидендной доходности индекса акций над ставкой рефинансирования местного Центробанка. То есть, насколько эффективно работают публичные компании.

Ниже гистограмма из 20 ключевых рынков (чем выше показатель – тем лучше). В список не включены Франция, Италия, Испания, так как они находятся в рамках одного ЦБ с Германией.

Исходя из этого ранжирования составлю портфель из 4 лучших рынков (Australia, Sweden, Singapore, UK) при помощи etf на них (EWA, EWD, EWS, EWU). С начала этот портфель показывает +3,6%.

Успехов в инвестировании!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс