Блог им. StVitaliy

Умная бета – Грааль или маркетинг? Исследования ETF.

- 14 августа 2016, 11:04

- |

Об «умной бете» думаю слышал каждый инвестор, многие фонды в маркетинговых целях часто упоминают его. Само явление появилось еще в 1960х Уильямом Шарпом. Бета используется при управлении портфелем для количественного измерения чувствительности портфеля к тому, выше или ниже рыночный риск рыночной беты. Если бета портфеля больше 1,0, это означает, что корзина акций обладает риском выше рыночного, а если меньше 1,0, то – меньше рыночного.

Собственно, задача управляющего подобрать активы в портфеле так, чтобы при той же доходности, риск был ниже рыночного. Двумя наиболее популярными факторами, используемыми при формировании портфеля, являются фактор риска компаний с небольшой капитализацией (small-cap) и фактор риска недооцененных (value) акций.

Шли годы, в индустрии появились ETF фонды с историей, которые концентрируются именно на таких факторах, и мы можем оценить результат. В сегодняшнем тестирование участвуют:

IJT — iShares S&P Small-Cap 600 Growth – фонд, основанный на индексе 600 американских компаний малой капитализации с хорошей динамикой роста.

DVY — iShares Select Dividend – фонд, основанный на индексе 100 американских компаний средней и большой капитализации с самыми высокими показателями по дивидендам (сейчас 3%, при средней по рынку 2%, то есть на 50% выше).

PRF — PowerShares FTSE RAFI US 1000 Portfolio – фонд, основанный на индексе 1000 американских компаний отобранных на основе ФУНДАМЕНТАЛЬНОГО анализа. Оцениваются показатели балансовой стоимости, денежного потока, продаж и дивидендов.

IWF — iShares Russell 1000 Growth ETF – фонд, основанный на индексе 1000 американских компаний, взвешенных на основе роста графиков их котировок. По сути это моментум фонд, или торговля по пересечению МА, только отбираются сделки в лонг.

IWD — iShares Russell 1000 Value ETF – фонд, основанный на индексе 1000 американских компаний, взвешенных на основе 3х факторной модели, отслеживающей «недооценку» компаний.

SPY — SPDR S&P 500 – фонд, основанный на индексе 500 американских компаний, взвешенных на основе капитализации. Будет использоваться в качестве бенчмарка.

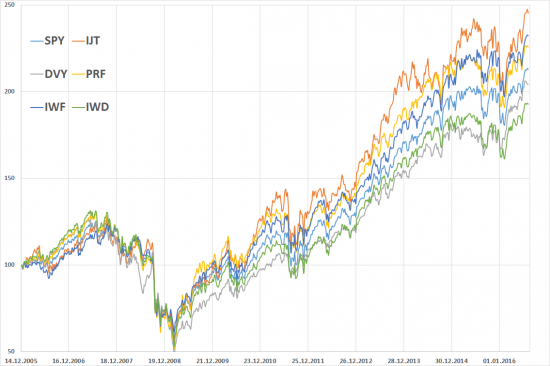

Я по возможности подобрал ETF одной управляющей компании (BlackRock), чтобы максимально выделить сам фактор. Тестовый период начинается в декабре 2005 года и по текущий момент. За это время рынки прошли все фазы (агрессивный рост, обвал, спокойный рост и боковик). Результаты получились следующие:

Корреляция всех фондов с бенчмарком укладывается в диапазон 0,986 – 0,994.

Доходность (общая/среднегодовая) с учетом реинвестирования дивидендов:

- SPY +113%/+7,1%

- IJT +145%/+8,5%

- DVY +104%/+6,6%

- PRF +126%/+7,7%

- IWF +132%/+8%

- IWD +93%/+6,2%

Как мы видим, обогнать бенчмарк удалось только трем «умным бетам». Самый лучший результат показал фонд, состоящий из растущих компаний малой капитализации. Его среднегодовая доходность на 20% выше бенчмарка. Но особо пользы даже эта бета не несет, так как в абсолютных цифрах доходность выше всего на 1,4% в год, что недостаточно для запуска хедж модели – шорт SPY + лонг IJT.

Вероятно, именно стоимость кредитного плеча и прочих издержек хедж модели ограничивают доходность разного рода «умных бет». Как только появляется зазор, скажем в 2% и выше, сразу прибегают хеджеры и сьедают это преимущество над рынком.

Интересным выглядит тот факт, что фонд инвестирующий в «недооцененные» компании проиграл всем остальным. Компании могут оставаться недооцененными бесконечно долго.

Вдумчивый читатель может возразить, а как же волатильность – это известная бета, а ее обошли стороной. Да, обошел так как нет фонда с историей в 10 лет. Но что бы обзор был полный сравню на пятилетнем горизонте. В качестве подопытного возьмем SPLV — Powershares S&P 500 Low Volatility Portfolio – состоит из 100 самых низко волатильных акций из числа S&P 500.

Среднегодовая доходность за 5 лет у SPY составила +15,66%, у SPLV составила +16,15%, что вполне укладывается в разброс результатов прочих «умных бет»

Общий вывод – если представитель управляющей компании при продаже использует термин «умная бета», значит Вам пытаются продать фонд – в целом, с рыночной доходностью, но повышенными расходами за управление.

теги блога St.Vitaliy

- Asset Allocation

- etf

- Kvadrat Black

- RTS

- бизнес

- биржа

- Брокер

- ВВП РФ

- выборы

- газ

- Газпром

- глобал макро

- Грааль

- идеи

- инвестиции

- Индексы

- кредит

- кризис

- макро

- манипуляции

- межрыночный анализ

- ММВБ

- Наши

- Нефть

- опционы

- оффтоп

- портфель

- пузыри

- Россия

- РТС

- русские

- РФ

- рынки

- сигнал

- Слив

- смартлаб

- спекуляции

- сша

- Украина

- Философия торговли

- Хамство на Смартлабе

- экономика

Все инструменты в мире с приличной ликвидностью бегают друг за другом как одно большое стадо «связанное цепями». Если где-то возникает зазор — туда быстро бегут «кузнецы с новыми звеньями цепей».

Чем это всё закончится, когда где-то что-то даст сбой???

Вот уж будет та-ра-рах!

как раз недавно на cnbc был выпуск, в котором зачинатель (не помню фамилию) этой идеи про низкую бету высказался, что из-за своей популярности она может потерять свое основное качество — безопасность, т.е. большое количество никзобета-любителей приводит к тому, что на рынке подобных ETF образуются пузырь

А вот низкая волатилность, у IWF выше чем у SPY

Вот сам фактор низкой волатильности конечно интересен.

Собственно SPHD наверное самое интересное, что есть из умных бет.

По бондам сейчас доходность очень низкая, вот олдскульные инвестора ищут див бумаги. С другой стороны, олдскулы вряд ли покупают на плече. Раз так, особого селофа там может и не быть.

У BlackRock есть свой фонд минимальной волатильности — USMV, у него результат как у SPLV (т.е. superior risk-adjusted return), но диверсификация по эмитентам и отраслям сильно лучше.

Кстати management fee у этоо фонда равно 0.15% — крайне низкая.

Вывод: на долгосроке есть отличный вариант замены SPY с идентичной доходностью, такой же широкой диверсификацией, но на 25% меньшей волатильностью и крайне низкими расходами.

Но на счет утверждения, что SPY и USMV одинаково опасны — мягко говоря не согласен. Если риск оценивать как стандартное отклонение, то я уже приводил цифры — у USMV она на 25% меньше, т.е. риск меньше на 1/4 при той же доходности. Это очень большое отличие. Кстати есть тесты USMV с 1988 года (точнее индекса, на основе которого строится USMV), можете посмотреть по ссылке - даже в 2008 году USMV упал на 47% при 55% падения SPY, это почти на 20% меньше

www.msci.com/documents/10199/f5c0900d-ab44-4bdd-bec7-94761d009094

Если учесть что доля в портфеле USMV подрядка 50%. То просадка портфеля будет отличатся менее чем 1%. Для супер крупных фондов это важно, но для мелких физиков не так уж принципиально.

Есть модели на основе ротации активов, можно получить на 5% больше совершая всего по 1 сделке в квартал. Что мелкого инвестора вполне по силам.