SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Sivak87 |Си уехал и вместе с ним рынок 🤝

- 22 марта 2023, 22:54

- |

Недавно бенефициар (прям год бенефициаров)😃 морских перевозок — Совкомфлот показал прибыль по МСФО в 2022 году, которая выросла в 10,8 раза, до $385,3 млн. 🚀

Актив достаточно сильно вырос 📊 на фоне подтверждения политики по выплате дивидендов не менее 50% 💪

Я считаю, что у компании есть ряд триггеров для роста, но только после коррекции ☝️

👉 Дивиденды — 4,2 руб или 7% годовых, при текущих расчетах

👉 Ставки фрахта на танкеры для перевозки нефти рекордно подскочили. Связано с нестабильной ситуацией и рисками по прохождению по Черному морю.

💰 Суточные ставки фрахта (на спотовом рынке) для танкеров типоразмера Aframax в пятницу выросли на $13 971, до $43 671 в день 🚀

В общем то, инсайдеры данных новостей это так же отыграли в котировках, что на мой взгляд 👀 может привести к скорой коррекции, как и акции МосБиржи

📌 По технике, торгуемся заметно выше EMA с формирующиеся дивергенцией

Но есть один “беспроигрышный” вариант заработать 👇

Продолжение ⬇️

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Актив достаточно сильно вырос 📊 на фоне подтверждения политики по выплате дивидендов не менее 50% 💪

Я считаю, что у компании есть ряд триггеров для роста, но только после коррекции ☝️

👉 Дивиденды — 4,2 руб или 7% годовых, при текущих расчетах

👉 Ставки фрахта на танкеры для перевозки нефти рекордно подскочили. Связано с нестабильной ситуацией и рисками по прохождению по Черному морю.

💰 Суточные ставки фрахта (на спотовом рынке) для танкеров типоразмера Aframax в пятницу выросли на $13 971, до $43 671 в день 🚀

В общем то, инсайдеры данных новостей это так же отыграли в котировках, что на мой взгляд 👀 может привести к скорой коррекции, как и акции МосБиржи

📌 По технике, торгуемся заметно выше EMA с формирующиеся дивергенцией

Но есть один “беспроигрышный” вариант заработать 👇

Продолжение ⬇️

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Блог им. Sivak87 |🏦 Банковский сектор вновь в фаворе ⚡️

- 22 марта 2023, 11:59

- |

Банки РФ в феврале заработали 293 миллиарда рублей чистой прибыли, что на больше 14% м/м 🚀

На прибыль повлияла положительная валютная переоценка на фоне ослабления рубля, а это значит, что не только нефтегазовой отрасли выгоден рост валюты, что может подтверждать тенденцию к росту 💵

Но давайте к нашим «баранам» 😉 ВТБ вновь решил разместить доп.эмиссию, что это значит и почему не падаем 🤷♂️

🏦Допку ВТБ оплатят из пенсионных накоплений

И по факту выкуп допки будет проведен одним источником финансирования 💪

👉 Для рынка эта новость положительна лишь в контексте того, что пакет НПФ не будет оказывать дополнительное давление на предложение на рынке. 🤫 и очень интересно, что это всплывает сразу на колоссальном дневном росте 🚀 Поэтому здесь серьезных движений в низ сейчас не ожидается на это новости 🗞️

🤝 Будет ли НПФ пытаться продавить выплату дивидендов, пока вопрос открытый.

В ВТБ основной акционер — государство, а не возможность платить дивиденды — это лишь следствие низкой эффективности бизнеса, чем, например, у Сбера. 💰

( Читать дальше )

На прибыль повлияла положительная валютная переоценка на фоне ослабления рубля, а это значит, что не только нефтегазовой отрасли выгоден рост валюты, что может подтверждать тенденцию к росту 💵

Но давайте к нашим «баранам» 😉 ВТБ вновь решил разместить доп.эмиссию, что это значит и почему не падаем 🤷♂️

🏦Допку ВТБ оплатят из пенсионных накоплений

И по факту выкуп допки будет проведен одним источником финансирования 💪

👉 Для рынка эта новость положительна лишь в контексте того, что пакет НПФ не будет оказывать дополнительное давление на предложение на рынке. 🤫 и очень интересно, что это всплывает сразу на колоссальном дневном росте 🚀 Поэтому здесь серьезных движений в низ сейчас не ожидается на это новости 🗞️

🤝 Будет ли НПФ пытаться продавить выплату дивидендов, пока вопрос открытый.

В ВТБ основной акционер — государство, а не возможность платить дивиденды — это лишь следствие низкой эффективности бизнеса, чем, например, у Сбера. 💰

( Читать дальше )

Блог им. Sivak87 |Тихоня нефтегазовой отрасли🤫

- 21 марта 2023, 23:06

- |

Татнефть отчиталась за 2022 год по МСФО:

👉 Выручка от реализации — 1,4 трлн руб. +18,4% гг

👉 Скорректированная EBITDA — 475,2 млрд руб. +65,7%

👉 Чистая прибыль — 284,6 млрд руб. руб. +43,4%

Компания продолжает демонстрировать сильные результаты 💪 и таким образом,

доходность по дивидендам может быть ~6,8% с совокупной дивдоходностю за 2022 год ~17%.

В итоге Татка скопила гигантский объем кэша на балансе, и уже применяет его в покупках нового бизнеса (ранее — тут) поэтому ждем новых сделок M&A и хороших дивидендов, которыми заинтересованы республиканские власти. 🚀

📌 Глобально технически бумага выглядит очень интересно, торгуясь ровно у EMA и чуть ниже границы сопротивления, при пробитии которой, возможен существенный рывок вверх 👆

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

👉 Выручка от реализации — 1,4 трлн руб. +18,4% гг

👉 Скорректированная EBITDA — 475,2 млрд руб. +65,7%

👉 Чистая прибыль — 284,6 млрд руб. руб. +43,4%

Компания продолжает демонстрировать сильные результаты 💪 и таким образом,

доходность по дивидендам может быть ~6,8% с совокупной дивдоходностю за 2022 год ~17%.

В итоге Татка скопила гигантский объем кэша на балансе, и уже применяет его в покупках нового бизнеса (ранее — тут) поэтому ждем новых сделок M&A и хороших дивидендов, которыми заинтересованы республиканские власти. 🚀

📌 Глобально технически бумага выглядит очень интересно, торгуясь ровно у EMA и чуть ниже границы сопротивления, при пробитии которой, возможен существенный рывок вверх 👆

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Нефтегаз продолжает рост 🚀

- 21 марта 2023, 13:20

- |

Роснефть несмотря на снижение чистой прибыли, обещает дивиденды. ⚡️

4 квартал:

👉 Выручка — 27,5% гг

👉 EBITDA — 20,6% гг

👉 Чистая прибыль +18,7% ггг

2022 г.:

👉 Выручка +3,2% гг

👉 Операционная прибыль +2,2% гг

👉 EBITDA +9,5% гг

👉 Чистая прибыль -7,9% гг

По факту снижение прибыли оказалось не значительным только за счет 4 квартал ☝️

Хотя Сечин заявил, что фин результаты — фундамент для стабильных выплат дивидендов, значит они точно будут ⚡️

Остаётся только итоговый размер, исходя из расчетов, они могут быть на уровне ~5%, но Роснефть одна из тех компаний, которая может удивить как Сбер 🏦

Компания уже стала бенефициаром переориентации на Восток и доля азии в структуре реализации достигла рекордных 77% в 2022 г. Кроме того, у Роснефти уже имеется крупный контракт с Китаем на поставки нефти.

📌 по технике глобально подходим к серьезному сопротивлению в виде уровня и EMA, что на мой взгляд, может оставить компанию в боковике

* не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

4 квартал:

👉 Выручка — 27,5% гг

👉 EBITDA — 20,6% гг

👉 Чистая прибыль +18,7% ггг

2022 г.:

👉 Выручка +3,2% гг

👉 Операционная прибыль +2,2% гг

👉 EBITDA +9,5% гг

👉 Чистая прибыль -7,9% гг

По факту снижение прибыли оказалось не значительным только за счет 4 квартал ☝️

Хотя Сечин заявил, что фин результаты — фундамент для стабильных выплат дивидендов, значит они точно будут ⚡️

Остаётся только итоговый размер, исходя из расчетов, они могут быть на уровне ~5%, но Роснефть одна из тех компаний, которая может удивить как Сбер 🏦

Компания уже стала бенефициаром переориентации на Восток и доля азии в структуре реализации достигла рекордных 77% в 2022 г. Кроме того, у Роснефти уже имеется крупный контракт с Китаем на поставки нефти.

📌 по технике глобально подходим к серьезному сопротивлению в виде уровня и EMA, что на мой взгляд, может оставить компанию в боковике

* не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Блог им. Sivak87 |Российский рынок продолжает радовать инвесторов 🚀

- 21 марта 2023, 09:21

- |

На этот раз Интер РАО ⚡️

Компания рекомендовала выплатить дивиденды за 2022 г.

Размер — 0,2836 руб.

Доходность — 8,10%

Последний день покупки — 26 мая 2023

Рекомендация исходила из 25% чистой прибыли согласно див.политике, при этом дивиденд выше предыдущих☝️

С учетом, что у компании на балансе кэш равный стоимости капитализации компании, безусловно, можно было и больше направить (ранее — тут)

Возможно, он сохранен для M&A сделки 🤷♂️

Компания остаётся фундаментально сильной и для долгосрочных инвесторов представляет интерес являясь лидером поставок электроэнергии в Китай 🇨🇳

📌 Из технических показателей компания явно находиться в перипетиях линий трендов и сопротивлений, в результате чего, я не рассматривал был данный актив в портфель 💼 ввиду ограниченности движения, при этом для желающих коротких сделок, можно рассмотреть от текущих уровней тк преодолели EMA и отталкивается после пробития нисходящего канала 🤫

* не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Компания рекомендовала выплатить дивиденды за 2022 г.

Размер — 0,2836 руб.

Доходность — 8,10%

Последний день покупки — 26 мая 2023

Рекомендация исходила из 25% чистой прибыли согласно див.политике, при этом дивиденд выше предыдущих☝️

С учетом, что у компании на балансе кэш равный стоимости капитализации компании, безусловно, можно было и больше направить (ранее — тут)

Возможно, он сохранен для M&A сделки 🤷♂️

Компания остаётся фундаментально сильной и для долгосрочных инвесторов представляет интерес являясь лидером поставок электроэнергии в Китай 🇨🇳

📌 Из технических показателей компания явно находиться в перипетиях линий трендов и сопротивлений, в результате чего, я не рассматривал был данный актив в портфель 💼 ввиду ограниченности движения, при этом для желающих коротких сделок, можно рассмотреть от текущих уровней тк преодолели EMA и отталкивается после пробития нисходящего канала 🤫

* не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Блог им. Sivak87 |Скачок и невероятный объем ВТБ может быть не только на чистой прибыли 🤫

- 20 марта 2023, 16:31

- |

Сегодня глава Китайской Республики прибыл в Москву 🇷🇺 и я убежден, что будет много интересно и реализации многих проектов 🤝

Причем здесь ВТБ ❓

ВТБ всегда находился в поле зрения Китая и для этого необходимо вспомнить немного предыстории 😉

Ранее в 2018 году ВТБ подписал соглашение с китайской CEFC о предоставлении кредита на €5 млрд на покупку 14,16% акций «Роснефти». Таким образом позволил «войти в» нефтяного гиганта 😀

Затем в 2019 году тот же Китай 🇨🇳 проявил непомерный интерес к покупку доли EN+ именно у российского банка 🏦

Затем в 2020 году ВТБ 🔥становиться единственным банком с финансовой лицензией на проведение банковских операций на территории Китая, открывая офис в Шанхайской башне

После чего, ⚡️ВТБ подключен к национальной системе внутренних платежей Китая CNAPS и по факту ВТБ стал первым и единственным из банков РФ полноценным прямым участником расчетов в юанях, способным обеспечить оперативность и надежность трансграничных платежей и валютообменных операций между Россией и Китаем 🚀

( Читать дальше )

Причем здесь ВТБ ❓

ВТБ всегда находился в поле зрения Китая и для этого необходимо вспомнить немного предыстории 😉

Ранее в 2018 году ВТБ подписал соглашение с китайской CEFC о предоставлении кредита на €5 млрд на покупку 14,16% акций «Роснефти». Таким образом позволил «войти в» нефтяного гиганта 😀

Затем в 2019 году тот же Китай 🇨🇳 проявил непомерный интерес к покупку доли EN+ именно у российского банка 🏦

Затем в 2020 году ВТБ 🔥становиться единственным банком с финансовой лицензией на проведение банковских операций на территории Китая, открывая офис в Шанхайской башне

После чего, ⚡️ВТБ подключен к национальной системе внутренних платежей Китая CNAPS и по факту ВТБ стал первым и единственным из банков РФ полноценным прямым участником расчетов в юанях, способным обеспечить оперативность и надежность трансграничных платежей и валютообменных операций между Россией и Китаем 🚀

( Читать дальше )

Блог им. Sivak87 |Банковские интриги 🤫

- 20 марта 2023, 15:32

- |

🇨🇭UBS покупает Credit Suisse по 0,76 франка за акцию 👇

На закрытии торгов Credit Suisse стоили 1,86 франка. 🤷♂️

Ранее фонд Саудовской Аравии — Saudi National Bank купил 9,9% акций швейцарского банка полгода назад за $1,5 млрд, сейчас этот пакет дает -86% 😱

Помимо этого, CS обнулил бонды и сейчас они стоят 0,1 цент, в общем-то инвесторы потеряли все, вкладываю во второй по величине банк 🏦

Но по факту, банк спасают поглощением, и с учетом того, что банк на премаркете падаете к цене поглощения, порядка ~60%, для рискованных и долгосрочных инвесторов может быть интересной идеей тк банковский кризис в Европе временно отменяется 🤷♂️

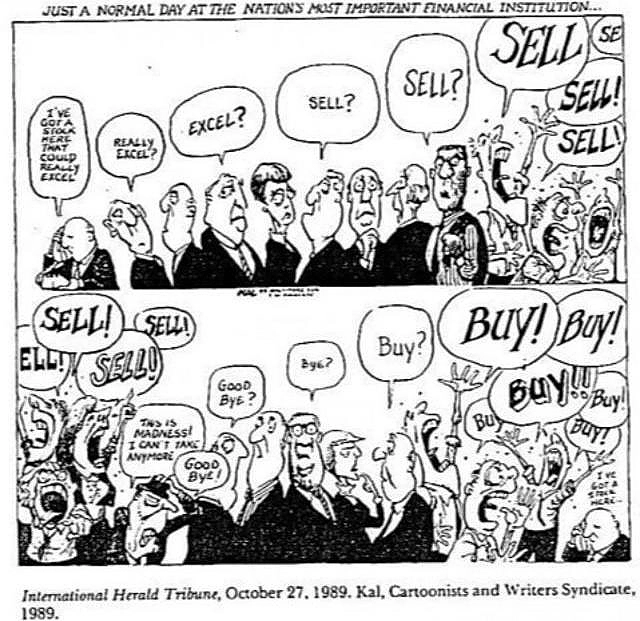

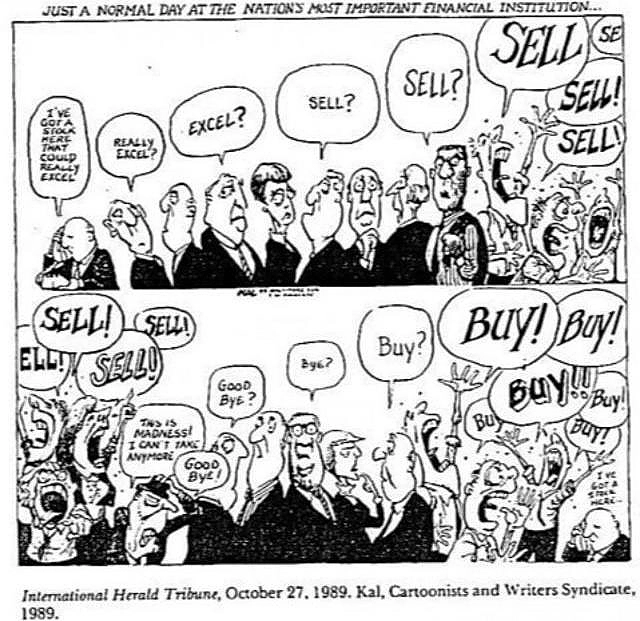

Чем-то схожая история 👇

Что не скажешь про ВТБ (очень много писал ранее про позитивные сдвиги), тогда акции на фоне общего негатива не реагировали, а просто оставались на месте 🤷♂️

Сейчас же фон благоволит к позитиву и на минимальных заявлениях Костина о прибыли, котировки взмывают вверх 🚀

📌 Пробили нисходящий канал

Продолжение ⬇️

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

На закрытии торгов Credit Suisse стоили 1,86 франка. 🤷♂️

Ранее фонд Саудовской Аравии — Saudi National Bank купил 9,9% акций швейцарского банка полгода назад за $1,5 млрд, сейчас этот пакет дает -86% 😱

Помимо этого, CS обнулил бонды и сейчас они стоят 0,1 цент, в общем-то инвесторы потеряли все, вкладываю во второй по величине банк 🏦

Но по факту, банк спасают поглощением, и с учетом того, что банк на премаркете падаете к цене поглощения, порядка ~60%, для рискованных и долгосрочных инвесторов может быть интересной идеей тк банковский кризис в Европе временно отменяется 🤷♂️

Чем-то схожая история 👇

Что не скажешь про ВТБ (очень много писал ранее про позитивные сдвиги), тогда акции на фоне общего негатива не реагировали, а просто оставались на месте 🤷♂️

Сейчас же фон благоволит к позитиву и на минимальных заявлениях Костина о прибыли, котировки взмывают вверх 🚀

📌 Пробили нисходящий канал

Продолжение ⬇️

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Блог им. Sivak87 |📌 Важные события текущей недели на фондовых рынках

- 20 марта 2023, 11:54

- |

👉20 марта

🔸 В Москву приедет с трехдневным визитом председатель КНР 🇨🇳

🔸 Окончание периода действия оферты ЛУКОЙЛа по покупке акций ЭЛ5-Энерго по 0,48 руб.

👉21 марта

🔸 Центр международной торговли Совет директоров рассмотрит дивиденды за 2022 год

🔸 Nike Отчетность за 3 квартал 2023 финансового года

👉 22 марта

🔸 Заседание ФРС

🔸 Новороссийский комбинат хлебопродуктов Отчетность по МСФО за 4 квартал и полный 2022 год (предположительно)

🔸 Объединенная авиастроительная Корпорация Акционеры примут решение по дивидендам за 2022 год

👉23 марта

🔸 Центральный телеграф Отчетность по МСФО за 4 квартал и полный 2022 год (предположителльно)

👉 24 марта

🔸 Годовое общее собрание акционеров ФосАгро. В повестке есть вопрос дивидендов

🔸 Группа ЛСР Отчетность по МСФО за 4 квартал и полный 2022 год (предположительно)

🔸 Россети Ленэнерго Отчетность по МСФО за 4 квартал и полный 2022 год

🔸 Заседание Банка Англии по монетарной политике

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

🔸 В Москву приедет с трехдневным визитом председатель КНР 🇨🇳

🔸 Окончание периода действия оферты ЛУКОЙЛа по покупке акций ЭЛ5-Энерго по 0,48 руб.

👉21 марта

🔸 Центр международной торговли Совет директоров рассмотрит дивиденды за 2022 год

🔸 Nike Отчетность за 3 квартал 2023 финансового года

👉 22 марта

🔸 Заседание ФРС

🔸 Новороссийский комбинат хлебопродуктов Отчетность по МСФО за 4 квартал и полный 2022 год (предположительно)

🔸 Объединенная авиастроительная Корпорация Акционеры примут решение по дивидендам за 2022 год

👉23 марта

🔸 Центральный телеграф Отчетность по МСФО за 4 квартал и полный 2022 год (предположителльно)

👉 24 марта

🔸 Годовое общее собрание акционеров ФосАгро. В повестке есть вопрос дивидендов

🔸 Группа ЛСР Отчетность по МСФО за 4 квартал и полный 2022 год (предположительно)

🔸 Россети Ленэнерго Отчетность по МСФО за 4 квартал и полный 2022 год

🔸 Заседание Банка Англии по монетарной политике

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |👌 Чем запомнилась эта неделя?

- 19 марта 2023, 18:00

- |

🔸 Банковский сектор США и Европы под ударом. SVB подал на банкротство. Швейцарский банк 🏦 Credit Suisse так же просит помочь с ликвидностью. (Тут)

🔸ЦБ РФ 🇷🇺 оставил ключевую ставку без изменений на уровне 7,5%

🔸Тинькофф Инвестиции возобновит доступ для инвесторов на зарубежные рынки

🔸Сбербанк объявил рекордные дивиденды за всю историю

🔸Полюс отчитался о падении прибыли на 32% (тут)

А Русал на 53% (тут)

🔸 Самый залайканый и интересный пост недели 🧡❤️🔥«Пришло время обратить внимание» (тут)

🔸США вновь включили печатный станок (к чему это приведет — тут)

🔸 Более 10 компаний США 🇺🇸 отчитались о финансовых результатах и зачастую хуже ожиданий (смотреть — тут)

🔸Турецкая Лира 🇹🇷 обновила минимумы к доллару, при падающей инфляции, новые возможности заработать (тут)

👇 Обсудить рынок, прошедшую и будущую неделю 👇 тут

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

🔸ЦБ РФ 🇷🇺 оставил ключевую ставку без изменений на уровне 7,5%

🔸Тинькофф Инвестиции возобновит доступ для инвесторов на зарубежные рынки

🔸Сбербанк объявил рекордные дивиденды за всю историю

🔸Полюс отчитался о падении прибыли на 32% (тут)

А Русал на 53% (тут)

🔸 Самый залайканый и интересный пост недели 🧡❤️🔥«Пришло время обратить внимание» (тут)

🔸США вновь включили печатный станок (к чему это приведет — тут)

🔸 Более 10 компаний США 🇺🇸 отчитались о финансовых результатах и зачастую хуже ожиданий (смотреть — тут)

🔸Турецкая Лира 🇹🇷 обновила минимумы к доллару, при падающей инфляции, новые возможности заработать (тут)

👇 Обсудить рынок, прошедшую и будущую неделю 👇 тут

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Сегодня на рынке невообразимый праздник 🥂 и фееричное завершение недели 🍾

- 18 марта 2023, 09:25

- |

🚀 Рекомендованные дивиденды Сбербанка за 2022 год

Размер — 25,0 руб.

Доходность — 13%

Последний день покупки: 8 мая 2023

🚀 Рекомендованные дивиденды Новатэка

Размер — 60,58 руб.

Доходность — 5,60%

Последний день покупки: 28 апреля 2023

🚀 Тинькофф Инвестиции возобновляет доступ клиентов к торгам иностранными ценными бумагами.

🚀 Чистая прибыль Татнефти по РСБУ за 2022г +70% г/г

Составила 241.863 млрд рублей

Чистая прибыль по МСФО на 43%, до 284,6 млрд руб., выше прогноза

Татнефть платит дивиденды из большего — РСБУ или МСФО

💵 И все это на фоне укрепляющейся валюты, которая все больше играет на руку экспортерам 💪 Не зря мы делали ставку на сырьевой сектор ⚡️

И подробно разбирали эти кейсы роста

Сбер (тут)

Тинькофф (тут)

Новатэк (тут)

Татнефть (тут)

Но будьте уже бдительнее, эйфория до добра не доводит

* не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Размер — 25,0 руб.

Доходность — 13%

Последний день покупки: 8 мая 2023

🚀 Рекомендованные дивиденды Новатэка

Размер — 60,58 руб.

Доходность — 5,60%

Последний день покупки: 28 апреля 2023

🚀 Тинькофф Инвестиции возобновляет доступ клиентов к торгам иностранными ценными бумагами.

🚀 Чистая прибыль Татнефти по РСБУ за 2022г +70% г/г

Составила 241.863 млрд рублей

Чистая прибыль по МСФО на 43%, до 284,6 млрд руб., выше прогноза

Татнефть платит дивиденды из большего — РСБУ или МСФО

💵 И все это на фоне укрепляющейся валюты, которая все больше играет на руку экспортерам 💪 Не зря мы делали ставку на сырьевой сектор ⚡️

И подробно разбирали эти кейсы роста

Сбер (тут)

Тинькофф (тут)

Новатэк (тут)

Татнефть (тут)

Но будьте уже бдительнее, эйфория до добра не доводит

* не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс