Блог им. SergeyYarmish |Мечел не заплатит дивиденды

- 25 февраля 2022, 09:34

- |

[1] Текущая ситуация

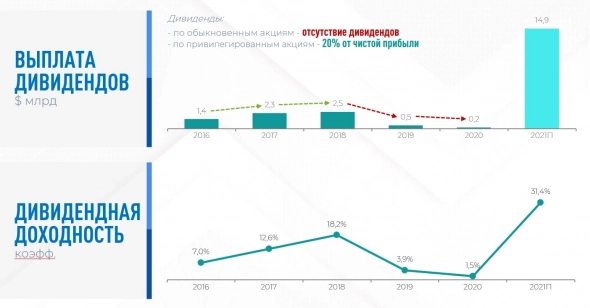

У Мечела есть обыкновенные и привилегированные акции:

— по обыкновенным акциям дивиденды в последние годы не выплачивались.

— по привилегированным – компания платит 20% чистой прибыли. С 2016 года выплата дивидендов росла, но в 2019-2020 годах резко упала из-за предбанкротного состояния компании.

По итогам 2021 года прибыль Мечела может составить около 75 млрд руб., что позволит выплатить 15 млрд. руб. дивидендов – абсолютный рекорд за всю историю компании.

Это более 100 руб. на 1 привилегированную акцию.

Но что если их не заплатят ??

Те, кто инвестирует в «Мечел», покупают в основном привилегированные акции, рассчитывая на гарантированные дивиденды. На самом деле «де-юро» ничто не запрещает Мечелу отказаться от выплаты дивидендов.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Блог им. SergeyYarmish |Сколько должен стоить Мечел?

- 22 февраля 2022, 09:56

- |

Оправдана ли покупка акций Мечела сейчас — на пике их стоимости после двухкратного роста?

Будут ли выплачены огромные дивиденды, которых ждет рынок по итогам 2021 года?

Ответы на эти и другие вопросы в нашем видео.

( Читать дальше )

Блог им. SergeyYarmish |Сколько дивидендов будет платить Сбер - анализ фин.показателей

- 10 февраля 2022, 10:53

- |

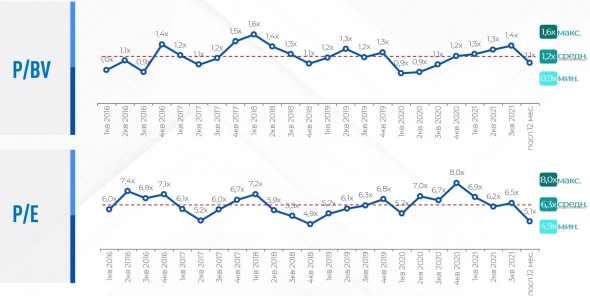

Акции Сбербанка за последние 2 месяца потеряли больше трети своей стоимости. Текущие значения мультипликаторов находятся на исторических минимумах.

А финансовые показатели, наоборот, достигли рекордно высоких значений – размер чистой прибыли, ROE, достаточность собственного капитала и другие.

Давно не было такой диспропорции между рыночной ценой и фундаменталом, и на этом можно хорошо заработать:

(1) получать высокие дивиденды — около 8-10%.

(2) рост стоимости акций на 30-35% в этом году, за счет сильных фундаментальных показателей

(3) апсайд в стоимости благодаря цифровой экосистеме (потенциал через 4-5 лет).

Поэтому, если вы готовы ждать, сидите в бумаге, получайте хорошие дивиденды, а через 5 лет получите прирост стоимости в 2 раза благодаря экосистеме.

Анализ финансовой отчетности

Бизнес-модель Сбера включает 5 основных сегментов

Основные доходы, как мы видим, Сбер получает от банковской деятельности.

( Читать дальше )

Блог им. SergeyYarmish |Сколько должен стоить Сбербанк по мультипликаторам?

- 07 февраля 2022, 14:15

- |

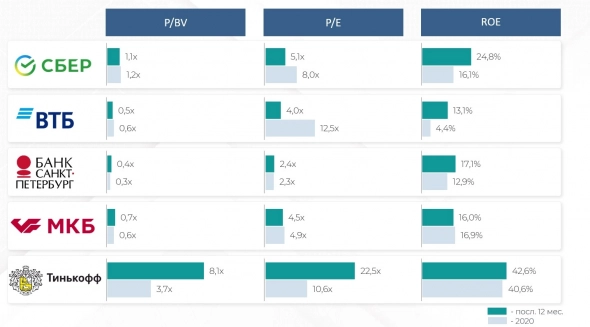

[1] Мы решили сравнить Сбер с другими российскими банками

Но это сравнение не дало очевидных ответов. Ни с одни из торгуемых банков сравнивать Сбер некорректно.

Во-первых, Сбер это особый банк…второго такого же крупного банка в России нет. Ему принадлежит 1/3, а по некоторым метрикам половина всего рынка.

А значит Сбер неправильно сравнивать с МКБ или Банком Санкт-Петербург, которые существенно меньше его.

Со вторым крупнейшим банком в секторе – ВТБ также сравнивать бессмысленно. Это совсем разные банки.

Остается Тинькофф. Но тут мультипликаторы различаются в несколько раз. Тинькофф растет быстрее Сбера, а потому и стоит дороже.

[2] Далее мы проанализировали исторические мультипликаторы.

( Читать дальше )

Блог им. SergeyYarmish |Сбер - остаться должен только один

- 04 февраля 2022, 09:38

- |

Акции Сбербанка за последние 2 месяца потеряли больше трети своей стоимости. Текущие значения мультипликаторов находятся на исторических минимумах.

А финансовые показатели, наоборот, достигли рекордно высоких значений – размер чистой прибыли, ROE, достаточность собственного капитала ….

Давно не было такой диспропорции между рыночной ценой и фундаменталом, и на этом можно хорошо заработать. К тому же еще и получить высокие дивиденды от Сбера.

Более подробно о возможности заработать на Сбере мы рассказали в этом видео:

( Читать дальше )

Блог им. SergeyYarmish |Сколько должен стоить Норникель?

- 03 февраля 2022, 14:21

- |

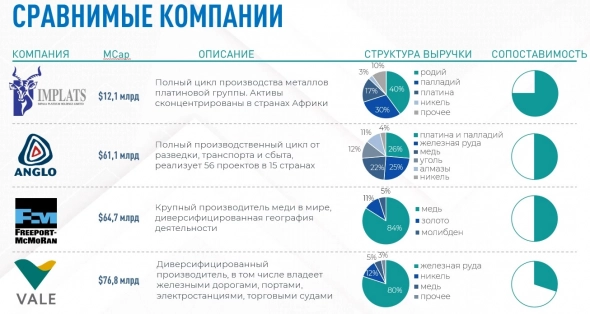

У Норникеля нет аналогов в России.

Однако есть несколько иностранных компаний-конкурентов, которые относительно похожи по капитализации и портфелю добываемых металлов: Impala Platinum, Anglo American, Freeport-McMoran, Vale.

Сравнительный анализ на слайде.

В последней колонке мы дали свою оценку, какие из них наиболее близки к Норникелю.

На втором слайде анализ мультипликаторов.

( Читать дальше )

Блог им. SergeyYarmish |Норникель – операционные результаты за 4кв 2021

- 24 января 2022, 14:09

- |

Сегодня, 24 января, Норникель опубликовал результаты операционной деятельности за 4 кв 2021 и за год в целом.

Ниже в таблице мы сделали сравнение нашего прогноза и фактических результатов из пресс-релиза.

Также мы давали прогноз финансовой отчетности за 2021 год.

( Читать дальше )

Блог им. SergeyYarmish |ГК Самолет не чудом избежал крушения

- 19 января 2022, 09:52

- |

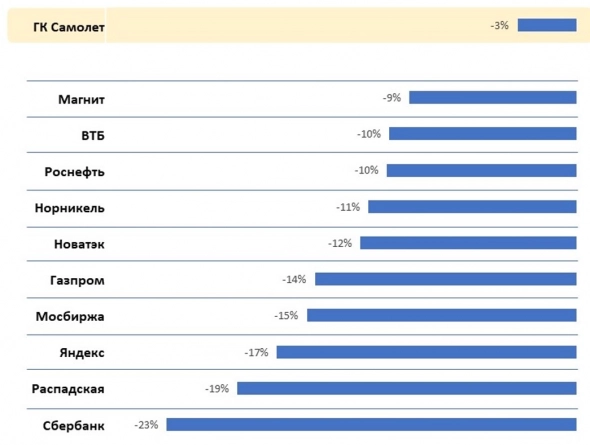

Январь разочаровал инвесторов. Обвал рынка, которого многие ждали начался по причинам, которых никто не ожидал.

Тем не менее не все акции одинаково отреагировали на ситуацию вокруг Украины.

Сильнее многих упал Сбербанк, что, наверное, не совсем оправдано.

График — изменение стоимости акций с начала января

Но в данной короткой статье мы хотели бы поговорить о другой истории. Это ситуация с ГК Самолет.

Ранее мы выпускали видео по этой компании, где дали детальный обзор компании.

ССЫЛКА

В этом же видео мы акцентировали внимание на том, что в бумаге сидит крупный игрок, который вошел по ценам 4600-4800, забрав все предложение на этих уровнях и продавать сейчас ему попросту не выгодно. А следовательно, и курс акций не скорректируется.

Результат, который мы видим сейчас, бумага примерно на этом уровне продолжает торговаться и не падает ниже.

Основной вывод заключается в том, что рынок это в первую очередь психология и оправданность действий, а не безмолвная толпа копирующая сделки друг друга.

Блог им. SergeyYarmish |Группа Самолет – зажигает в Новом Году

- 06 января 2022, 12:59

- |

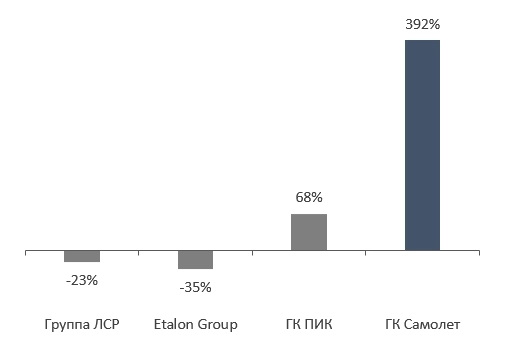

Апогеем беспрецедентного роста стала Компания «Самолет», которая успешно провела IPO в октябре 2020 года, а ее акции с этого момента выросли почти в 5 раз.

Мы решили разобраться, стоит ли инвестировать в эту компанию сейчас и что может принести 2022 год для рынка жилой недвижимости?

Ссылка на видео

В этом видео мы:

1. Провели анализ рынка недвижимости в России и ответили на вопрос, стоит ли в него инвестировать в текущих условиях.

2. Разобрали финансовые показатели девелоперской компании Самолет. Это самая удачная инвестиция 2021 года.

3. А также поделились своим прогнозом на 2022 год.

PS:

Видео ролик предназначен для тех, кто хочет перед тем как вложить свои деньги в акции, как минимум разобраться, как у компании обстоят дела.

Блог им. SergeyYarmish |ГК Самолет - дешевле построить дом из денег

- 27 декабря 2021, 12:00

- |

Акции «Самолета» в этом году выросли почти в 4 раза. Это космический рост, особенно если сравнивать с индексом ММВБ, который вырос немногим более 10%.

Рассмотрим, есть ли у этой компании потенциал дальнейшего роста. Или же акции, наоборот, сильно перекуплены?

Краткая информация о компании

«ГК «Самолёт» была основана в 2012 г. и с тех пор реализовала более 2 млн кв.м недвижимости. На начало октября портфель проектов девелопера насчитывает более 15 млн кв.м.

Основной регион присутствия группы – Москва и Московская область, где формируется 99% совокупной выручки. Компания является Топ-2 крупнейшей в московском регионе и Топ-4 на рынке РФ.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс