Блог им. SergeyYarmish |Что будет с капиталом банков в конце года?

- 11 мая 2022, 21:22

- |

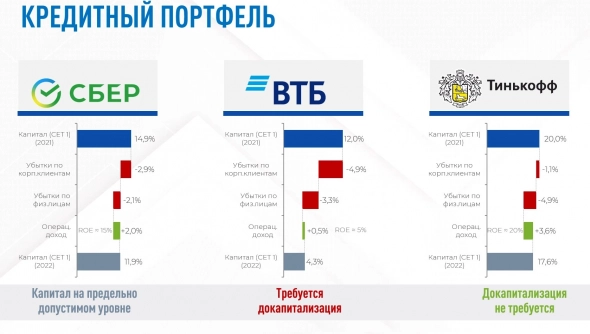

Мы рассчитали простую модель, которая показывает, как изменится достаточность капитала банков к концу этого года.

По Сберу ситуация следующая:

1. Убыток от списания по кредитам и формирование резервов составит более 1 трлн руб. по корпоративным клиентам. Это снизит капитал на 2.9%.

2. Еще около 0,9 трлн руб. списаний по физ. лицам, что снизит капитал еще на 2,1%.

3. Банк вероятно сможет заработать операционную прибыль. И мы допустили, что доходность составит около 15% по ROE. Это положительно повлияет на капитал +2%.

Таким образом, к концу года капитал банка останется в пограничной зоне – около 12%.

И это означает, что Сбер вряд ли сможет заплатить дивиденды по итогам 2022 года.

Аналогичный расчет для ВТБ, капитал которого может снизиться к концу года до 4%.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Блог им. SergeyYarmish |Влияние санкций на банковский сектор и текущая стоимость банков

- 11 мая 2022, 00:27

- |

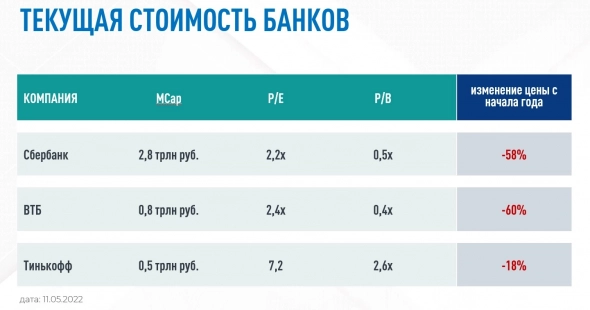

Как мы видим, госбанки Сбер и ВТБ стоят довольно дешево.

Мультипликатор P/E около 2х, а P/B в интервале 0,4-0,5х.

Тинькофф в несколько раз дороже. Но это благодаря высоким темпам роста, активы у банка росли в среднем на 50% в год.

Весьма вероятно, что в этом году могут быть достигнуты еще более низкие ценовые уровни, особенно, когда инвесторы увидят отчетность за 1 кв, которую банки пока не раскрывают.

По внегласным оценкам ЦБ убыток банковского сектора по итогам 2022 года может достигнуть 5.8 трлн руб.

В эту цифру сложно поверить, но есть все основание полагать, что так оно и будет. Поэтому банки и не спешат показывать результат за 1 кв.

Более детальный анализ в нашем видео по ссылке:

( Читать дальше )

Блог им. SergeyYarmish |как использовать EV/EBITDA?

- 22 апреля 2022, 00:16

- |

— с разной долговой нагрузкой

— с разной базой активов

— и уровнем налогообложения

По сути, этим мультипликатором мы сравниваем, за какую стоимость можно купить 1 условную единицу прибыли от операционной деятельности компании за вычетом амортизации.

Далее мы расскажем, как его использовать на практике

Блог им. SergeyYarmish |Селигдар против санкций

- 21 апреля 2022, 14:20

- |

При этом стоит дешевле лидера отрасли — Полюса.

Детальный анализ для пытливых умов:

( Читать дальше )

Блог им. SergeyYarmish |ROE – секреты применения

- 13 апреля 2022, 11:41

- |

Посмотрев это видео Вы:

— Научитесь рассчитывать ROE на практике

— Поймете, какие финансовые показатели компании влияют на формирование ROE

— Узнаете, как ROE влияет на рост стоимости акций

— Сможете найти фаворитов по росту стоимости акций и исключить аутсайдеров

Блог им. SergeyYarmish |P/E – секреты применения (3 способа)

- 24 марта 2022, 10:17

- |

Существует 2 варианта расчета PE:

Вариант 1: через цену и прибыль на одну акцию

Это наиболее простой способ, т.к. можно быстро собрать все данные:

— цену акций (можно взять из биржевых котировок)

— EPS (можно найти в отчетности по МСФО, указывается отдельной строкой)

Вариант 2: через рыночную капитализацию компании и годовую прибыль

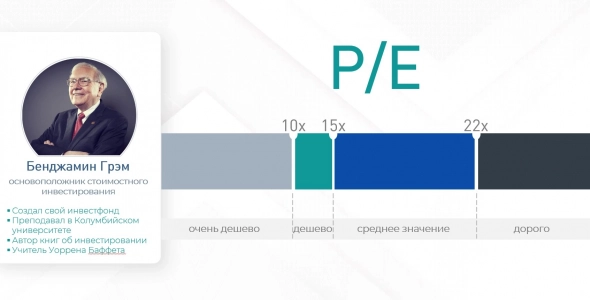

По мнению Грэма, Р/Е не должно превышать 22.0х. Все что стоит дороже – это дорогие компании. Оптимальное значение – это 15.0х. Все что меньше, это недорогие компании.

Здесь правда, важно сделать оговорку, Грэм для расчетов использовал усреднённое значение прибыли компании за несколько лет.

( Читать дальше )

Блог им. SergeyYarmish |То, что вы не знали о мультипликаторе P/E

- 23 марта 2022, 11:47

- |

Сейчас на рынке тяжелые времена, акции компаний упали в 2-3 раза, биржа закрыта. Но ситуация рано или поздно изменится и к этому надо быть готовым.

Мы подготовили серию статей и роликов для Вас, где рассказываем о том, какой анализ актуален в текущей ситуации.

Далее мы рассмотрим мультипликатор P/E.

Если не хочется читать — наше видео про P/E по ссылке:

https://youtu.be/G1Hpp0tmKwg

P/E – это способ измерить на цифрах то, ради чего покупается любой бизнес – прибыль, которую он приносит.

Коэффициент показывает, за сколько можно купить 1 рубль прибыли компании.

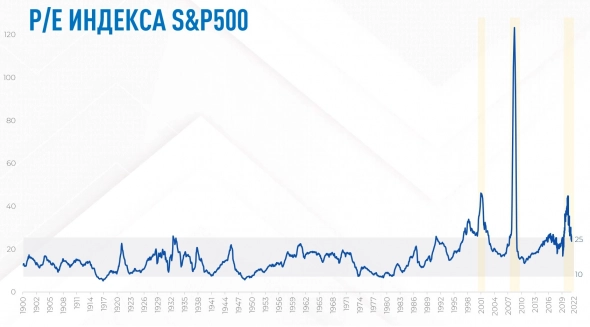

Давайте посмотрим, сколько составляет среднее значение P/E для фондового рынка? Для компаний из индекса S&P 500 показатель можно рассчитать за довольно длительный промежуток времени.

( Читать дальше )

Блог им. SergeyYarmish |EV/EBITDA – оценка Норникеля

- 14 марта 2022, 15:35

- |

СПОСОБ 1 – Анализируем исторические мультипликаторы

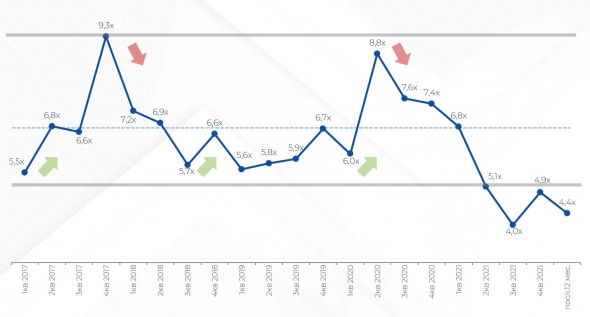

Сравним значения мультипликатора EV/EBITDA Норникеля на протяжении нескольких лет. Посмотрим, как менялось значение из квартала в квартал.

Мы видим, что EV/EBITDA изменяется в коридоре от 5.5х до 9.3х.

Сейчас, когда на рынке кризис, значение мультипликатора упало до исторического минимума 4.0х-4.5х.

Легко заметить, что значение мультипликаторов возвращается к своим средним значениям. И это происходит из-за цикличности рынка, у которого есть периоды роста и падения.

Теперь посмотрим, как соотносится значение мультипликатора с рыночной ценой акций?

На график цены мы наложили значение EV/EBITDA.

( Читать дальше )

Блог им. SergeyYarmish |Зачем нужен EV/EBITDA (3 способа, как использовать)

- 13 марта 2022, 12:16

- |

EV/EBITDA – этот мультипликатор получил широкую популярность у инвесторов и аналитиков, так как позволяет сравнивать компании:

— с разной долговой нагрузкой

— с разной базой активов

— и уровнем налогообложения

По сути, этим мультипликатором мы сравниваем, за какую стоимость можно купить 1 условную единицу прибыли от операционной деятельности компании за вычетом амортизации.

Далее мы расскажем, как рассчитывается мультипликатор и как им пользоваться на практике (3 наиболее часто используемых способа).

Если Вам лень читать, посмотрите видео:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс