Блог им. SergeyYarmish |То, что вы не знали о мультипликаторе P/E

- 23 марта 2022, 11:47

- |

Сейчас на рынке тяжелые времена, акции компаний упали в 2-3 раза, биржа закрыта. Но ситуация рано или поздно изменится и к этому надо быть готовым.

Мы подготовили серию статей и роликов для Вас, где рассказываем о том, какой анализ актуален в текущей ситуации.

Далее мы рассмотрим мультипликатор P/E.

Если не хочется читать — наше видео про P/E по ссылке:

https://youtu.be/G1Hpp0tmKwg

P/E – это способ измерить на цифрах то, ради чего покупается любой бизнес – прибыль, которую он приносит.

Коэффициент показывает, за сколько можно купить 1 рубль прибыли компании.

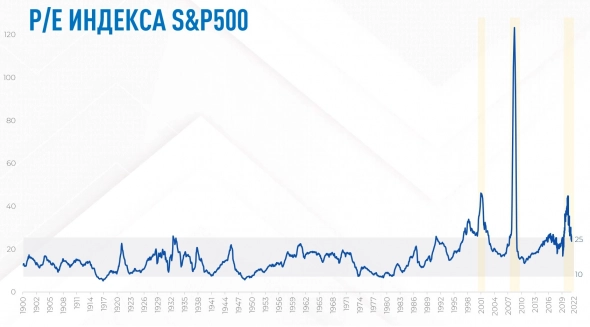

Давайте посмотрим, сколько составляет среднее значение P/E для фондового рынка? Для компаний из индекса S&P 500 показатель можно рассчитать за довольно длительный промежуток времени.

( Читать дальше )

- комментировать

- 1.5К | ★4

- Комментарии ( 5 )

Блог им. SergeyYarmish |Сбер - остаться должен только один

- 04 февраля 2022, 09:38

- |

Акции Сбербанка за последние 2 месяца потеряли больше трети своей стоимости. Текущие значения мультипликаторов находятся на исторических минимумах.

А финансовые показатели, наоборот, достигли рекордно высоких значений – размер чистой прибыли, ROE, достаточность собственного капитала ….

Давно не было такой диспропорции между рыночной ценой и фундаменталом, и на этом можно хорошо заработать. К тому же еще и получить высокие дивиденды от Сбера.

Более подробно о возможности заработать на Сбере мы рассказали в этом видео:

( Читать дальше )

Блог им. SergeyYarmish |Группа Самолет – зажигает в Новом Году

- 06 января 2022, 12:59

- |

Апогеем беспрецедентного роста стала Компания «Самолет», которая успешно провела IPO в октябре 2020 года, а ее акции с этого момента выросли почти в 5 раз.

Мы решили разобраться, стоит ли инвестировать в эту компанию сейчас и что может принести 2022 год для рынка жилой недвижимости?

Ссылка на видео

В этом видео мы:

1. Провели анализ рынка недвижимости в России и ответили на вопрос, стоит ли в него инвестировать в текущих условиях.

2. Разобрали финансовые показатели девелоперской компании Самолет. Это самая удачная инвестиция 2021 года.

3. А также поделились своим прогнозом на 2022 год.

PS:

Видео ролик предназначен для тех, кто хочет перед тем как вложить свои деньги в акции, как минимум разобраться, как у компании обстоят дела.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс