SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. SciFi |Польза диверсификации

- 03 декабря 2016, 11:17

- |

Общеизвестно, что диверсификация рисков позволяет уменьшить дисперсию доходности портфеля.

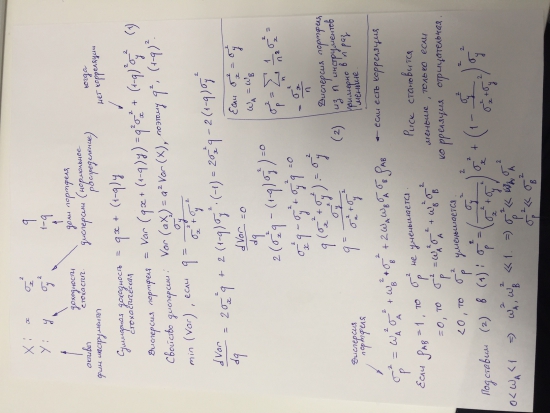

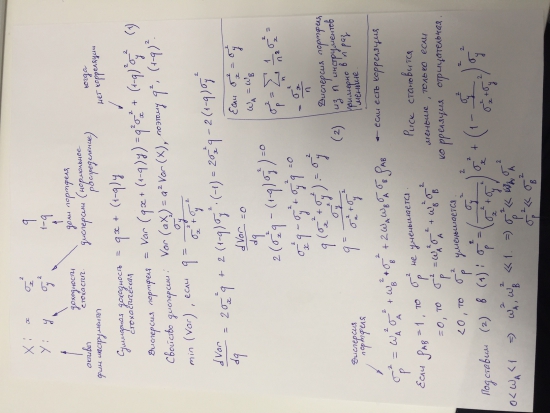

Доказательство этого факта на моем листке:

Смартлаб почему-то переворачивает страницу. Также сильно уменьшает разрешение. На маке она нормально отображается.

В общем, я не об этом. Я хотел рассказать о другой пользе, о которой умалчивается везде. Эту пользу можно понять, только будучи трейдером с достаточно большим опытом. Так вот, польза диверсификации еще в том, что быстрее достигается мат. ожидание. Это очень существенный плюс, так как можно буквально с первых дней увидеть, правильно ли вы мыслите относительно рынка, правильно ли входите. Если вы диверсифицировали портфель на, скажем, 10 инструментов и получили отрицательный результат, это похоже на то, что вы бы системно торговали и совершив 10 сделок получили отрицательный результат. То есть время для вас как будто ускоряется в 10 раз.

( Читать дальше )

Доказательство этого факта на моем листке:

Смартлаб почему-то переворачивает страницу. Также сильно уменьшает разрешение. На маке она нормально отображается.

В общем, я не об этом. Я хотел рассказать о другой пользе, о которой умалчивается везде. Эту пользу можно понять, только будучи трейдером с достаточно большим опытом. Так вот, польза диверсификации еще в том, что быстрее достигается мат. ожидание. Это очень существенный плюс, так как можно буквально с первых дней увидеть, правильно ли вы мыслите относительно рынка, правильно ли входите. Если вы диверсифицировали портфель на, скажем, 10 инструментов и получили отрицательный результат, это похоже на то, что вы бы системно торговали и совершив 10 сделок получили отрицательный результат. То есть время для вас как будто ускоряется в 10 раз.

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 49 )

Блог им. SciFi |Про биткоин

- 19 августа 2016, 12:44

- |

Изучил биткоин и хотел диверсифицировать часть портфеля, купив его.

В общем, я верю в биткоин, в то, что он мог бы заменить обычные деньги хотя бы частично.

Вот в этом видео, на мой взгляд, исчерпывающее объяснение технологии блокчейн и биткоина:

( Читать дальше )

В общем, я верю в биткоин, в то, что он мог бы заменить обычные деньги хотя бы частично.

Вот в этом видео, на мой взгляд, исчерпывающее объяснение технологии блокчейн и биткоина:

( Читать дальше )

Блог им. SciFi |Когда копить, а когда управлять

- 12 августа 2016, 02:54

- |

Речь пойдет о достаточности капитала в трейдинге. Считаю, что потери времени на трейдинг оправданы, только если он приносит моральное удовлетворение и хорошую прибавку к зарплате.

Думаю, копить надо, пока у тебя нет капитала, достаточного для оправдания времени, которое тратится на управление им. Под управлением я понимаю изучение рынка и поиск идей.

Считаю, что управление может давать 20% годовых. Это консервативная цифра, большая доходность связана с повышенным риском. Также считаю, что тратить время на управление есть смысл, только если это управление приносит больше 15% от зарплаты. Для меня 10-20% от зарплаты — это достаточная сумма в месяц, чтобы что-то предпринять ради ее получения, ну, например, поменять работу. В остальных случаях нужно просто копить, так как затраты времени не будут оправдывать ожиданий и можно впасть в тильт.

Тогда в зависимости от зарплаты можно вычислить необходимый капитал, управление которым бы оправдывало затраты времени. И я это сделал.

( Читать дальше )

Думаю, копить надо, пока у тебя нет капитала, достаточного для оправдания времени, которое тратится на управление им. Под управлением я понимаю изучение рынка и поиск идей.

Считаю, что управление может давать 20% годовых. Это консервативная цифра, большая доходность связана с повышенным риском. Также считаю, что тратить время на управление есть смысл, только если это управление приносит больше 15% от зарплаты. Для меня 10-20% от зарплаты — это достаточная сумма в месяц, чтобы что-то предпринять ради ее получения, ну, например, поменять работу. В остальных случаях нужно просто копить, так как затраты времени не будут оправдывать ожиданий и можно впасть в тильт.

Тогда в зависимости от зарплаты можно вычислить необходимый капитал, управление которым бы оправдывало затраты времени. И я это сделал.

( Читать дальше )

Блог им. SciFi |Поведение портфеля с ребалансировкой во время Черного Лебедя

- 24 июня 2016, 15:39

- |

Ранее я писал про свою систему управления капиталом: диверсифицированный портфель с ребалансировкой. Мне стало интересно, что с ним произошло сегодня. Ведь по идее, основное преимущество такого портфеля — отсутствие глубоких просадок из-за общерыночных явлений (кризисов, Черных Лебедей) и ставка на ребалансировку и на альфу, то есть рост за счет именно принятия правильных торговых решений.

Из-за BrExit рынок акций просел, все рухнуло. Но мой портфель с ребалансировкой показал даже небольшую прибыль в рублях и очень маленький убыток в долларах.

А именно,

Акции упали. Но какие-то дивиденды были выплачены. И теперь есть немного доступной рублевой ликвидности для покупки новых акций.

Облигации остались на месте, даже капельку выросли. Доходность по рос. облигациям падает, видимо, из-за того, что большой тренд по нефти вверх, по рублю тоже вверх, ЦБ стремится уменьшить инфляцию изо всех сил. Возможно, даже уменьшит.

( Читать дальше )

Из-за BrExit рынок акций просел, все рухнуло. Но мой портфель с ребалансировкой показал даже небольшую прибыль в рублях и очень маленький убыток в долларах.

А именно,

Акции упали. Но какие-то дивиденды были выплачены. И теперь есть немного доступной рублевой ликвидности для покупки новых акций.

Облигации остались на месте, даже капельку выросли. Доходность по рос. облигациям падает, видимо, из-за того, что большой тренд по нефти вверх, по рублю тоже вверх, ЦБ стремится уменьшить инфляцию изо всех сил. Возможно, даже уменьшит.

( Читать дальше )

Блог им. SciFi |Расчет бета-коэффициентов на R двумя способами

- 14 июня 2016, 03:38

- |

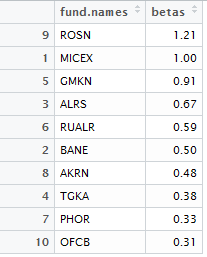

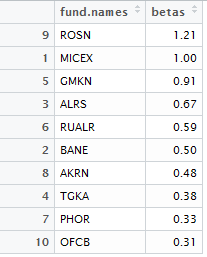

Посчитал беты акций своего инвест. портфеля двумя способами — с помощью пакета PortfolioAnalytics и через линейную регрессию с индексом ММВБ. Результаты расчетов совпали.

Затем я составил таблицы для бет, взяв две истории — с 2012 года по настоящее время и с 2015.

Таблицы

С 2012 г.

C 2015 г.

Видно, что Роснефть и Норникель бегают за рынком. ФосАгро, Акрон и банк Открытие не зависят от рыночных настроений.

Код на R:

( Читать дальше )

Затем я составил таблицы для бет, взяв две истории — с 2012 года по настоящее время и с 2015.

Таблицы

С 2012 г.

C 2015 г.

Видно, что Роснефть и Норникель бегают за рынком. ФосАгро, Акрон и банк Открытие не зависят от рыночных настроений.

Код на R:

( Читать дальше )

Блог им. SciFi |Оптимизация портфеля на R

- 13 июня 2016, 02:42

- |

На 25% счета я стараюсь максимизировать доходность за счет активной торговли, а на 75% — минимизировать риск. И делаю ребалансировку между ними. Во вторую часть входит портфель акций, облигации и валюта.

Так получилось, что мой портфель акций сейчас состоит из следующих эмитентов:

(«BANE», «ALRS», «TGKA», «GMKN», «RUALR», «PHOR», «AKRN», «ROSN», «OFCB»)

Причин этому несколько — требование высокой ликвидности, хорошего роста за последние годы, маленькое среднеквадратичное отклонение доходностей. Есть также диверсификация по секторам: нефть, алмазы, электрогенерация, металлы, удобрения, банк.

Поставил перед собой задачу — оптимизировать доли каждого эмитента в портфеле с целью уменьшения отклонения доходности. Увеличивать саму доходность я не ставлю целью, так как понятно, что наиболее растущих акций в таком случае будет больше всего, а история не повторится. При этом моя цель в портфельных инвестициях — сбережение. А вот минимизация риска с учетом матрицы ковариаций — это интересно.

( Читать дальше )

Так получилось, что мой портфель акций сейчас состоит из следующих эмитентов:

(«BANE», «ALRS», «TGKA», «GMKN», «RUALR», «PHOR», «AKRN», «ROSN», «OFCB»)

Причин этому несколько — требование высокой ликвидности, хорошего роста за последние годы, маленькое среднеквадратичное отклонение доходностей. Есть также диверсификация по секторам: нефть, алмазы, электрогенерация, металлы, удобрения, банк.

Поставил перед собой задачу — оптимизировать доли каждого эмитента в портфеле с целью уменьшения отклонения доходности. Увеличивать саму доходность я не ставлю целью, так как понятно, что наиболее растущих акций в таком случае будет больше всего, а история не повторится. При этом моя цель в портфельных инвестициях — сбережение. А вот минимизация риска с учетом матрицы ковариаций — это интересно.

( Читать дальше )

Блог им. SciFi |Поиск акций для инвестирования по критериям доходности и риска с помощью R

- 06 июня 2016, 12:02

- |

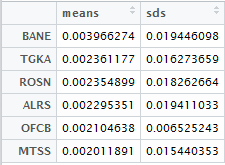

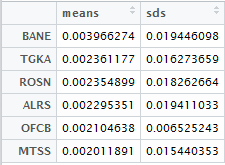

На выходных перенес свой алгоритм поиска интересных акций с Python на R. Заключается он в том, что алгоритм проходится по всем более менее ликвидным акциям Московской Биржи, выгружает исторические данные за интересующий нас период, считает мат. ожидание дневной доходности, которое является мерой доходности и средне-квадратичное отклонение дневной доходности, которое является мерой риска. Далее сортирует акции по этим критериям и фильтрует с заданными трешхолдами.

Мат.ожидание дневной доходности — это своего рода надежда на будущий рост по тренду. А мера риска в качестве ср.-кв. отклонения связана с тем, что если за день акция может упасть слишком сильно, это создает повышенный риск. Марковиц тоже использовал такие критерии в своей портфельной теории.

Если взять 80 акций Мос. биржи и анализировать данные только за этот год, затем поставить фильтр, то получается следующая выборка.

( Читать дальше )

Мат.ожидание дневной доходности — это своего рода надежда на будущий рост по тренду. А мера риска в качестве ср.-кв. отклонения связана с тем, что если за день акция может упасть слишком сильно, это создает повышенный риск. Марковиц тоже использовал такие критерии в своей портфельной теории.

Если взять 80 акций Мос. биржи и анализировать данные только за этот год, затем поставить фильтр, то получается следующая выборка.

( Читать дальше )

Блог им. SciFi |Сетевой маркетинг имеет признаки секты и финансовой пирамиды

- 04 марта 2016, 15:18

- |

Хочется обсудить эту тему. Хотя имеет отдаленное отношение к трейдингу. Но это тоже торговля, только реальными товарами. Можно потом использовать, чтобы принимать решение — инвестировать ли в такой бизнес.

Недавно я посмотрел фильм про Саентологов, называется Наваждение.

Есть знакомые, которые занимаются сетевым маркетингом (в частности, в Орифлейм). Даже отец и сестра пытались в одно время этим заниматься, но, к счастью на мой взгляд, вовремя бросили эту затею.

Я увидел, что у сетевого маркетинга есть многие признаки секты саентологов и финансовой пирамиды.

Солидарен со следующей статьей.

В частности, с тем что в сетевом маркетинге есть следующие признаки секты и финансовой пирамиды:

1. Гуруизм. Абсолютная власть обожествленных лидеров и их приближенных. Самого успешного лидера в компании многие считают почти сверхчеловеком. Чуть ли не молятся на нее. Все тетки хотят быть, как Тамилла.

( Читать дальше )

Недавно я посмотрел фильм про Саентологов, называется Наваждение.

Есть знакомые, которые занимаются сетевым маркетингом (в частности, в Орифлейм). Даже отец и сестра пытались в одно время этим заниматься, но, к счастью на мой взгляд, вовремя бросили эту затею.

Я увидел, что у сетевого маркетинга есть многие признаки секты саентологов и финансовой пирамиды.

Солидарен со следующей статьей.

В частности, с тем что в сетевом маркетинге есть следующие признаки секты и финансовой пирамиды:

1. Гуруизм. Абсолютная власть обожествленных лидеров и их приближенных. Самого успешного лидера в компании многие считают почти сверхчеловеком. Чуть ли не молятся на нее. Все тетки хотят быть, как Тамилла.

( Читать дальше )

Блог им. SciFi |Шадрину и другим инвесторам - почему РТС никогда не вырастет

- 20 февраля 2016, 13:39

- |

Ниже приведено мое личное мнение и видение ситуации. Никого верить в него не призываю. Распространять тоже не призываю.

Когда инвестор вкладывает деньги, например, такой как Питер Линч, он расчитывает на 10 кратный рост компании и соответственно ее стоимости. Здесь речь не пойдет о росте РТС в 1.5-2 раза в случае чуда, которое может произойти и нефть снова поднимется на 120. Хотя и это чудо маловероятно, учитывая тот факт, что все танкеры забиты этой нефтью, а развитые страны потихоньку пересаживаются на электромобили и солнечные батареи.

РТС — это усредненная, приведенная стоимость наших акций в долларах. Стоимость эта зависит от спроса, предложения и состояния экономики.

Крупные инвесторы, кем бы они не были, — российские или западные, не будут вкладываться в рос. экономику, пока власть будет несменяемая и пока будут риски все потерять.

Чтобы РТС начал хорошо расти, нужно поменять всю власть и исполнение законов. Перед тем, как это произойдет, пройдет очень много времени. Может даже никогда не произойти за нашу жизнь.

( Читать дальше )

Когда инвестор вкладывает деньги, например, такой как Питер Линч, он расчитывает на 10 кратный рост компании и соответственно ее стоимости. Здесь речь не пойдет о росте РТС в 1.5-2 раза в случае чуда, которое может произойти и нефть снова поднимется на 120. Хотя и это чудо маловероятно, учитывая тот факт, что все танкеры забиты этой нефтью, а развитые страны потихоньку пересаживаются на электромобили и солнечные батареи.

РТС — это усредненная, приведенная стоимость наших акций в долларах. Стоимость эта зависит от спроса, предложения и состояния экономики.

Крупные инвесторы, кем бы они не были, — российские или западные, не будут вкладываться в рос. экономику, пока власть будет несменяемая и пока будут риски все потерять.

Чтобы РТС начал хорошо расти, нужно поменять всю власть и исполнение законов. Перед тем, как это произойдет, пройдет очень много времени. Может даже никогда не произойти за нашу жизнь.

( Читать дальше )

Блог им. SciFi |Несколько идей от Майкла Бьюрри, о котором сняли фильм "Игра на понижение"

- 15 февраля 2016, 21:11

- |

«Игра на понижение» — известный фильм о трейдерах 2015-го года, номинированный на Оскары, повествует несколько историй людей, заработавших много на ипотечном кризисе 2008-го года.

Майкл Бьюрри — один из героев фильма, который купил более чем на лярд кредитных дефолтных свопов и сделал в итоге 500% для хедж-фонда. Этот человек реально существует.

( Читать дальше )

Майкл Бьюрри — один из героев фильма, который купил более чем на лярд кредитных дефолтных свопов и сделал в итоге 500% для хедж-фонда. Этот человек реально существует.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс