SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. SciFi

Поиск акций для инвестирования по критериям доходности и риска с помощью R

- 06 июня 2016, 12:02

- |

На выходных перенес свой алгоритм поиска интересных акций с Python на R. Заключается он в том, что алгоритм проходится по всем более менее ликвидным акциям Московской Биржи, выгружает исторические данные за интересующий нас период, считает мат. ожидание дневной доходности, которое является мерой доходности и средне-квадратичное отклонение дневной доходности, которое является мерой риска. Далее сортирует акции по этим критериям и фильтрует с заданными трешхолдами.

Мат.ожидание дневной доходности — это своего рода надежда на будущий рост по тренду. А мера риска в качестве ср.-кв. отклонения связана с тем, что если за день акция может упасть слишком сильно, это создает повышенный риск. Марковиц тоже использовал такие критерии в своей портфельной теории.

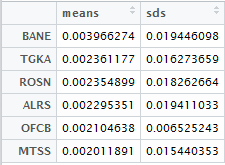

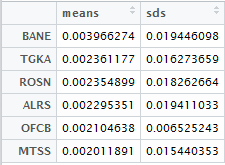

Если взять 80 акций Мос. биржи и анализировать данные только за этот год, затем поставить фильтр, то получается следующая выборка.

Также в R с помощью пакета rusquant или quantmod(для Америки) можно построить график и наложить индикаторы.

Видно, что акция подобрана неплохая. Только хватит ли духу купить ее в хай? )

Код на R

Список использованных источников

Выгрузка тикеров из Мос. биржи по параметрам

R. Считаем корреляцию.

Индекс товарного канала (CCI)

means and SD for columns in a dataframe with NA values

Add Technical Indicator to Chart

How to combine multiple conditions to subset a data-frame using “OR”?

Портфельная теория Марковица

Мат.ожидание дневной доходности — это своего рода надежда на будущий рост по тренду. А мера риска в качестве ср.-кв. отклонения связана с тем, что если за день акция может упасть слишком сильно, это создает повышенный риск. Марковиц тоже использовал такие критерии в своей портфельной теории.

Если взять 80 акций Мос. биржи и анализировать данные только за этот год, затем поставить фильтр, то получается следующая выборка.

Также в R с помощью пакета rusquant или quantmod(для Америки) можно построить график и наложить индикаторы.

Видно, что акция подобрана неплохая. Только хватит ли духу купить ее в хай? )

Код на R

# ПОИСК АКЦИЙ ДЛЯ ИНВЕСТИРОВАНИЯ ПО КРИТЕРИЮ ДОХОДНОСТЬ И РИСК

#install.packages("tseries")

# Установка пакета tseries (анализ временных рядов и количественные финансы)

#install.packages("rusquant", repos="http://R-Forge.R-project.org")

# Установка пакета rusquant (адаптированная под Россию версия quantmod)

library(tseries)

library(rusquant)

# Подключение библиотек

Tikers <- read.csv('market80.csv', header = TRUE, sep = ";")

# Читаем из файла тикеры акций

# Файл с тикерами акций получаем с сайта ММВБ http://moex.com/s1163

assetsName <- as.character(Tikers[,1])

# Сохраняем названия тикеров в отдельную переменную для удобства

system.time(getSymbols(assetsName, from='2016-01-01', to=Sys.Date(), src='Finam'))

# Загружаем данные по тикерам c Финам

# Замеряем сколько на загрузку потребовалось времени в секундах

for (i in 1:length(assetsName)) { ifelse ( i==1,

returns <- dailyReturn(eval(parse(text=assetsName[1]))),

returns <- cbind(returns,dailyReturn(eval(parse(text=assetsName[i])))))}

# Сохраняем в отдельную таблицу доходность каждого дня для каждого тикера

names(returns) <- as.character(Tikers[,1])

# Присваиваем новые названия колонок

stat.data <- as.data.frame( t(sapply(returns, function(cl) list(means=mean(cl,na.rm=TRUE),

sds=sd(cl,na.rm=TRUE)))))

# Получаем среднюю доходность и стандартное отклонение, сохраняем в отдельную таблицу

stat.data <- as.data.frame(lapply(stat.data, unlist))

# Убираем список, который образовался на предыдущем этапе

attach(stat.data)

# Прицепляем таблицу для короткого доступа к данным

newdata <- stat.data[order(-means, sds),]

# Сортируем по убыванию мат. ожидания доходности и возрастанию ср.-кв. отклонения

newdata.subset <- subset(newdata, means > 0.002 & sds < 0.02)

# Оставляем только те активы, доходность которых выше требуемого нам значения, а

# отклонение ниже.

View(newdata.subset)

# Визуализируем полученную таблицу

detach(stat.data)

# Отцепляем таблицу

candleChart(BANE)

# Строим свечной график интересующей нас акции из списка

addEMA(20, col="green")

# Добавляем индикатор EMA(20)

addCCI()

# Добавляем индикатор CCI

Список использованных источников

Выгрузка тикеров из Мос. биржи по параметрам

R. Считаем корреляцию.

Индекс товарного канала (CCI)

means and SD for columns in a dataframe with NA values

Add Technical Indicator to Chart

How to combine multiple conditions to subset a data-frame using “OR”?

Портфельная теория Марковица

268 |

Читайте на SMART-LAB:

Рынок облигаций: ЕвроТранс, переговоры в Стамбуле и другие события недели

Индекс гособлигаций RGBI уже около месяца удерживается под зоной долгосрочных сопротивлений, не приступая при этом к значимой коррекции....

11:29

УК «Спутник - Управлением капиталом» признана лидером в управлении средствами страховых компаний

Рейтинговое агентство «Эксперт» признало Управляющую компанию «Спутник — Управление капиталом» лидером в сегменте управления резервами и...

11:07

теги блога SciFi

- ARIMA

- Br

- Brent

- BRN5

- ED

- EDU5

- GOLD

- HFT

- MACD

- QUIK

- Ri

- RIM6

- RiZ5

- RTS

- S&P500

- SBRF

- Si

- Si-9.15

- SiM5

- SiU5

- TSLab

- USD

- USDRUB

- акции

- алготрейдинг

- Альфа

- аналитика

- арбитраж

- бета

- Брокер

- Вариационная маржа

- Василий Олейник

- время

- Газпром

- грааль

- Гусев

- Девальвация

- деньги

- диверсификация

- Доллар

- евро

- жадность

- жизнь

- золото

- инвестирование

- инвестиции

- индекс доллара

- индикаторы

- инфляция

- ипотека

- квант

- кванты

- количественный анализ

- кукол

- курс доллара

- курс рубля

- маржин колл

- машинное обучение

- Механизм трейдинга

- ММВБ

- нефть

- Олейник

- опционы

- Открытие

- оффтоп

- портфель

- прогноз

- психология

- психология трейдинга

- рецензия на книгу

- риск

- риск менеджмент

- робот

- роботы

- РТС

- Рубль

- Сбербанк

- система

- системный трейдинг

- скальпинг

- смартлаб конкурс

- спекуляции

- среднесрок

- страх

- Талеб

- тейк-профит

- технический анализ

- Тимофей Мартынов

- торговая система

- торговые роботы

- торговый журнал

- трейдинг

- тренд

- треш

- управление капиталом

- философия

- философия трейдинга

- фьючерсы

- ЦБ

- черный лебедь