SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. SciFi |Почему я решил держать в портфеле наличную валюту

- 12 октября 2015, 15:42

- |

Сегодня я разочаровался в ликвидности наличного рубля и надежности банков. Поэтому решил держать наличные доллары (потом и евро) в портфеле. Как заначку под подушкой.

Когда у меня возникают трудности и проблемы в обслуживании где-либо или с какой-то техникой производителей, я сразу перестаю пользоваться этой услугой или покупать товары этого производителя, так как 2-3 раза возникшие проблемы — это обычно признак системных проблем.

У моего брокера и банка Открытие очень мало офисов. Да и в тех постоянно у меня возникают проблемы. Большие очереди, долгое обслуживание, очереди сами по себе живые, а не электронные. Например, сегодня я пришел в офис на Таганской. Внутри не оказалось банкомата на ввод средств. Надо было обойти здание. Кое-как нашел этот банкомат — на входе нет даже вывески. Хотел внести средства — он принял 1 купюру из 10. Пошел снова в офис, хотел внести наличные рубли на брокерский счет. Говорят — этот офис обслуживает только юр. лица. А где, спрашивается, физ лица обслуживаются? Видимо, только в центральном офисе, где огромные очереди и в прошлый раз у меня не получилось внести средства. Делаю я это в рабочее время и у меня нет ни желания ни возможности ждать по часу, чтобы положить деньги на счет. Переводить из других банков не хочу, так как например при переводе со Сбера, берут 1%. А это целых 500 р при вносе 50 тыс.

( Читать дальше )

Когда у меня возникают трудности и проблемы в обслуживании где-либо или с какой-то техникой производителей, я сразу перестаю пользоваться этой услугой или покупать товары этого производителя, так как 2-3 раза возникшие проблемы — это обычно признак системных проблем.

У моего брокера и банка Открытие очень мало офисов. Да и в тех постоянно у меня возникают проблемы. Большие очереди, долгое обслуживание, очереди сами по себе живые, а не электронные. Например, сегодня я пришел в офис на Таганской. Внутри не оказалось банкомата на ввод средств. Надо было обойти здание. Кое-как нашел этот банкомат — на входе нет даже вывески. Хотел внести средства — он принял 1 купюру из 10. Пошел снова в офис, хотел внести наличные рубли на брокерский счет. Говорят — этот офис обслуживает только юр. лица. А где, спрашивается, физ лица обслуживаются? Видимо, только в центральном офисе, где огромные очереди и в прошлый раз у меня не получилось внести средства. Делаю я это в рабочее время и у меня нет ни желания ни возможности ждать по часу, чтобы положить деньги на счет. Переводить из других банков не хочу, так как например при переводе со Сбера, берут 1%. А это целых 500 р при вносе 50 тыс.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 18 )

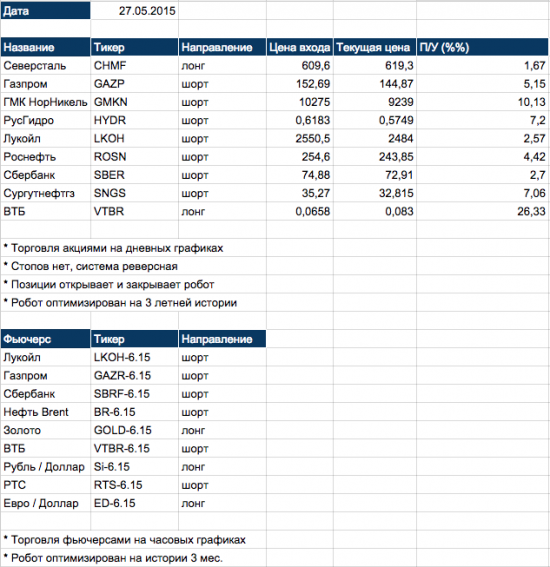

Блог им. SciFi |Инвестиционный портфель алготрейдера 27.05.2015

- 27 мая 2015, 12:22

- |

Мой дневник. Портфель называется инвестиционным, но больше половины шортов в нем, не знаю, насколько это корректно. Я называю его инвестиционным из-за того, что таймфрейм достаточно большой и сделок совершаю мало. Начинаю чувствовать, что оптимизации на 3 мес. истории для торговли на часовиках фьючерсами недостаточно. Лоты разных фьючерсов пытаюсь сбалансировать так, чтобы влияние на портфель коррелированных активов учитывалось. Вчера нарисовал схему, по ней получилось, что все фьючерсы коррелируют так: (VTBR) — (Si, RTS, Brent, SBRF, GAZR, LKOH) — (ED, GD). Вчера спросил у сообщества, какими лучше фьючерсами торговать. Ответил всего один человек, но дал дельный совет в виде своей статьи — то, что нужно. Думаю, начать также торговать фьючерсом на волатильность RVI. Буду изучать эту тему. Нужно изучить и добавить фьючерсы MIX, Eu, ROSN, GMKR, GBPU, SILV. В планах также вычислить корреляцию количественно между всеми торгуемыми активами и оптимизировать риск портфеля. Есть еще одна идея — фокусироваться на активах с наибольшим спекулятивным интересом. То есть не торговать втупую каким-то набором активов, а сначала оценивать рынок, смотреть, что сильнее всего растет или падает и работать по тренду с этими активами. Также пришла идея торговать тем же, что и Роман Андреев, который дает «ситуацию на текущий момент». В частности, начать торговать так же нефтью Light, S&P, МТС, Ростелеком, префы Сбера, префы Сургута и ФСК. Еще с сегодняшнего дня начну записывать все сделки и P/L с них. Даже на часовике их не так много.

Блог им. SciFi |Расчет сбалансированного портфеля фьючерсов

- 25 мая 2015, 17:56

- |

Хочу рассказать о своем способе составления более менее сбалансированного портфеля фьючерсов при торговле. Кроме этого, вывел пару формул, которые могут быть полезны вам.

Зачем вообще торговать целым портфелем, если можно торговать увеличенным объемом одного фьючерса?

Дело в диверсификации. Если мы торгуем сразу 10 разными фьючерсами, вероятность максимальной просадки нашего счета снижается, так как вероятность того, что все 10 фьючерсов дадут максимальную просадку одновременно меньше, чем вероятность того, что один фьючерс даст максимальную просадку с большим в 10 раз объемом.

Сначала я просто взял равный объем, который готов выделить на каждый из 9 фьючерсов, которыми торгуют мои роботы, и разделил его на ГО каждого фьючерса, тем самым получив количество торгуемых лотов. Но очень быстро понял, что некоторые фьючерсы оказывают слишком большое влияние на мой портфель, так как оказалось, что ГО некоторых фьючерсов существенно, в разы ниже, чем у других. К примеру, ГО EDM5 составляет около 2000 при цене 1 лота около 56000. А ГО SIM5 — 5500 при цене около 50000. Разница в два раза. Как следствие, так как ГО EDM5 заметно ниже, его в портфеле было больше и он сильнее влиял на общий портфель.

( Читать дальше )

Зачем вообще торговать целым портфелем, если можно торговать увеличенным объемом одного фьючерса?

Дело в диверсификации. Если мы торгуем сразу 10 разными фьючерсами, вероятность максимальной просадки нашего счета снижается, так как вероятность того, что все 10 фьючерсов дадут максимальную просадку одновременно меньше, чем вероятность того, что один фьючерс даст максимальную просадку с большим в 10 раз объемом.

Сначала я просто взял равный объем, который готов выделить на каждый из 9 фьючерсов, которыми торгуют мои роботы, и разделил его на ГО каждого фьючерса, тем самым получив количество торгуемых лотов. Но очень быстро понял, что некоторые фьючерсы оказывают слишком большое влияние на мой портфель, так как оказалось, что ГО некоторых фьючерсов существенно, в разы ниже, чем у других. К примеру, ГО EDM5 составляет около 2000 при цене 1 лота около 56000. А ГО SIM5 — 5500 при цене около 50000. Разница в два раза. Как следствие, так как ГО EDM5 заметно ниже, его в портфеле было больше и он сильнее влиял на общий портфель.

( Читать дальше )

Блог им. SciFi |Мой модельный портфель принес за неделю 5%

- 17 января 2015, 05:27

- |

Мой модельный портфель принес за неделю почти 5%. Возможно, в долларах, не проверял еще )) Я его сформировал 10-го января на будущие 8 недель. Чтобы проверить, как он работает в боевых условиях.

Правда, при этом индекс ММВБ вырос примерно на столько же (1500 — 1590). Но портфель при этом имеет минимальную бету с индексом.

На картинке последние цены закрытия немного не те — Google Finance подглючивает, но результат расчитан правильно. Соотношения по акциям не указаны, больше всего там акций АЛРОСА — 18%.

Алгоритм формирования основан на минимизации риска по Марковицу с учетом ковариаций всех акций. Использовал недельные данные исторические для анализа доходностей. Задействовал программирование — сам программист. Пока рассматривал только топ 50 акций ММВБ при формировании. Из них отобрал 10 лучших. Если рассматривать 200 штук, то результат будет еще лучше. Но там проблемы с ликвидностью и выгрузкой котировок появляются. Выгружаю пока вручную с Финама.

( Читать дальше )

Правда, при этом индекс ММВБ вырос примерно на столько же (1500 — 1590). Но портфель при этом имеет минимальную бету с индексом.

На картинке последние цены закрытия немного не те — Google Finance подглючивает, но результат расчитан правильно. Соотношения по акциям не указаны, больше всего там акций АЛРОСА — 18%.

Алгоритм формирования основан на минимизации риска по Марковицу с учетом ковариаций всех акций. Использовал недельные данные исторические для анализа доходностей. Задействовал программирование — сам программист. Пока рассматривал только топ 50 акций ММВБ при формировании. Из них отобрал 10 лучших. Если рассматривать 200 штук, то результат будет еще лучше. Но там проблемы с ликвидностью и выгрузкой котировок появляются. Выгружаю пока вручную с Финама.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс