Блог им. RussianMacro |Лучше жить не будем. Но есть нюансы

- 26 августа 2019, 20:38

- |

МИНЭК СНИЗИЛ ПРОГНОЗЫ. ПРЕДСКАЗЫВАЕТ ОСТАНОВКУ РОСТА ПОТРЕБКРЕДИТОВАНИЯ, ЧТО ВЕДЁТ К РЕЗКОМУ ЗАМЕДЛЕНИЮ ПОТРЕБИТЕЛЬСКОГО СПРОСА

Сегодня Минэк представил обновленный прогноз до 2024 года:

• Прогноз роста ВВП на этот год подтверждён на уровне 1.3%, прогноз на 2020г снижен с 2.0 до 1.7%

• Прогноз инфляции на 2019г снижен до 3.8% (4.3%), 2020г – 3.0% (3.8%)

• Прогноз роста инвестиций в 2019г снижен до 2.0% (было 3.1%), 2020г – 5.0% (7.0%)

• Прогноз роста реальных располагаемых доходов населения на 2019г снижен до 0.1% (1.0%), 2020г – 1.5% (1.5%)

• Прогноз роста в секторе розничной торговли на 2019г снижен до 1.3% (1.6%), 2020г – 0.6% (2.1%)

• Прогноз уровня бедности на 2019г повышен до 12.5% населения (12.0%), 2020 – 11.7% (11.1%)

============

Как видно по основным цифрам, прогнозы Минэка приблизились к реальности. Самый интересный момент в прогнозе – ожидания кардинального замедления рынка потребкредитования – рост на 4% в 2020г по сравнению с 20% в этом. Называя вещи своими именами, это кризисный сценарий. Понятно, что такой сценарий ведёт к серьёзному ослаблению потребительского спроса – Минэк ожидает его рост в следующем году лишь на 0.5%.

Подробнее о прогнозах Минэка и имеющихся в нём нестыковках читайте завтра в MMI (@russianmacro)

===========

PS. кстати, а что Вы думаете про нулевые ставки ЦБ?...

- комментировать

- ★1

- Комментарии ( 45 )

Блог им. RussianMacro |странная беспечность...

- 10 сентября 2018, 20:04

- |

REUTERS сегодня провёл очередной опрос среди экономистов инвестбанков по ставке (в опросе приняли участие 24 человека), и вновь, как и в конце августа t-do.ru/russianmacro/3080, практически все высказались за неизменность ставки на заседании 14 сентября, хотя многие и заявили, что ждут от ЦБ ужесточения риторики. Я вновь оказался единственным, кто поставил на повышение: +25бп. Причём, если в конце августа я оценивал вероятность такого шага, как 55/45, то сейчас, считаю, вероятность существенно выросла.

Понятно, что повышение ставки на 25 бп в нынешней ситуации – это как мёртвому припарка – заметного влияния на кредитную активность не окажет, а значит не будет иметь и никаких инфляционных последствий. Фактически, ужесточение монетарных условий уже произошло. Рост ставок по ОФЗ на 130-160 бп за последнюю неделю (в средней и длинной части кривой) означает и изменение кредитных условий для всех заёмщиков (когда Белоусов говорит, что повышение ставки нежелательно из-за подавления инвестиционной активности и дополнительных расходов для бюджета t-do.ru/russianmacro/3174, я даже не знаю, что он имеет ввиду – ставки в экономике уже выросли, и это неизбежно скажется на экономической активности и сделает дороже заимствования для бюджета). Ставки по депозитам начали расти ещё в конце августа

( Читать дальше )

Блог им. RussianMacro |Не надо брать пример с Турции

- 09 сентября 2018, 16:03

- |

На этой неделе была одна важная новость, которую не могу не прокомментировать. Серьёзная тема, особенно в преддверие заседания Банка России по ставке. Речь идёт о выступлении Д.Медведева на Московском финансовом форуме в четверг. Точнее, буквально о нескольких его фразах.

Д.Медведев: “Мы также планируем добиваться дальнейшего снижения стоимости кредитов (это действительно очень важно), чтобы создавать условия для более уверенного роста экономики в целом. Необходимо перейти от нейтрального к стимулирующему регулированию сферы кредитования. Ведь даже несмотря на успехи в сдерживании инфляции, которые мы имеем (а это действительно успехи), ставки всё равно остаются довольно высокими. Мы все рассчитываем на активную позицию Банка России в этом вопросе”.

Я много в этом году писал про Турцию, которая, на мой взгляд, своими собственными усилиями соорудила себе кризис на голом месте. Ключевым элементом подрыва доверия инвесторов к долговому рынку страны и национальной валюте стали целенаправленные действия по снижению степени независимости ЦБ. После июльского заседания ЦБ Турции t-do.ru/russianmacro/2663, когда ставка была оставлена без изменений, но по факту стоимость предоставления ресурсов ЦБ выросла

( Читать дальше )

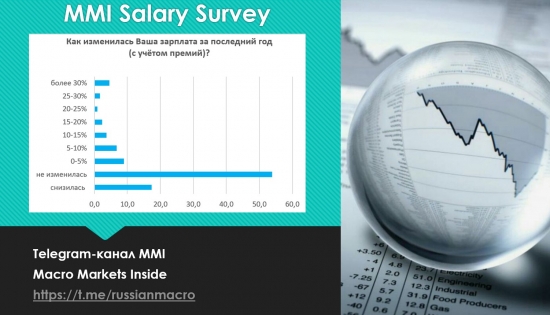

Блог им. RussianMacro |Последняя точка в дискуссии о "росте" зарплат

- 27 марта 2018, 18:35

- |

Пару дней назад я писал, что рост зарплат в начале года (13.7% г/г в январе) – это статистика, которой нельзя верить https://t.me/russianmacro/1410. Этот «рост» во многом является следствием манипуляций с зарплатами бюджетников и следствием некоторого «обеления» зарплат в результате повышения МРОТ. Этот «рост» не приведёт к увеличению внутреннего спроса и росту инфляционных рисков с этой стороны.

Опрос, проведённый в канале MMI https://t.me/russianmacro/1412, частично подтверждает тезис об эфемерности роста зарплат.

В опросе приняли участие 1093 человека.

• о росте зарплаты на 10 и более процентов сообщили лишь 13% респондентов

• у 17% респондентов зарплата снизилась

• у 54% респондентов зарплата не изменилась

С презентацией по опросу Вы можете ознакомиться здесь: https://t.me/russianmacro/1431

Блог им. RussianMacro |Самый слабый рост среди развивающихся стран - в какой-то мере результат жёсткой кредитно-денежной и бюджетной политики

- 16 февраля 2018, 15:01

- |

Попался в руки обзор от Credit Suisse t.me/russianmacro/1100. Не очень свежий (от 5 февраля), но тезисы, в нём высказанные, остаются актуальными. Пишу об этом, потому что полностью разделяю данный взгляд.

Главная идея в том, что пора смягчать и монетарную, и бюджетную политику, если мы хотим хотя бы приблизиться к средним показателям роста по миру. Прогноз CS – ЦБ в ближайшие годы начнёт уделять больше внимания стимулированию экономического роста, нежели борьбе с инфляцией, которая в целом будет оставаться под контролем.

Интересный момент – пересмотр прогноза ключевой ставки ЦБ с 6.25 до 5.75% на ближайшие два года. Разделяю этот прогноз (на конец этого года, думаю, может быть 6.50%), более того, не исключаю, что ЦБ скорректирует вниз и диапазон нейтральной кредитно-денежной политики (сейчас – 6-7%), всё-таки для нейтральной, реальная ставка 2-3% выглядит высоковато.

По ссылкам несколько очень наглядных графиков. Не выкладываю их здесь, потому что просто неудобно и отнимает много времени (Тимофею пожелание сделать опцию копи-паст, чтобы картинки была возможность выкладывать, как в телеге, одним кликом).

Ожидаемый рост ВВП РФ в 2018 году – один из самых слабых среди развивающихся стран t.me/russianmacro/1101

Реальные процентные ставки в РФ – одни из самых высоких среди развивающихся стран t.me/russianmacro/1102

Потенциал снижения ключевой ставки в РФ – один из самых высоких среди развивающихся странах t.me/russianmacro/1103

Масштабы бюджетной консолидации в РФ в 2015-18гг были одними из самых больших среди развивающихся странах t.me/russianmacro/1104

Россия имеет самый большой первичный профицит бюджета среди развивающихся стран в 2018 году t.me/russianmacro/1105

Уровень валютных резервов (без золота) в РФ соответствует среднему по развивающимся странам t.me/russianmacro/1106

Блог им. RussianMacro |Удивительнейшая статистика по США, в которую инвесторы, похоже, не поверили

- 14 февраля 2018, 20:36

- |

Сегодняшняя относительно спокойная реакция рынков на данные по инфляции в США t.me/russianmacro/1080 на первый взгляд выглядит странной. Цифры, на самом деле, шокирующие! Показатели годовой инфляции t.me/russianmacro/1082 остаются вблизи целевых 2%, но обратите внимание вот на этот график t.me/russianmacro/1083. Это базовая инфляция (т.е. с исключением волатильных компонент – продовольствия и энергоносителей), посчитанная месяц к месяцу с устранением сезонности. На графике видно, что рост в январе оказался максимальным с марта 2005 года! Учитывая, что в марте-мае прошлого года базовая инфляция в США была очень низкой (в марте вообще была дефляция), можно ожидать, что уже в середине года показатели годовой инфляции выйдут на 10-летние максимумы (с 2008 года базовая инфляция в США не поднималась выше 2.3%).

Уже сегодня ожидания по ставке в США сдвинулись в сторону трёх повышений к концу года (в том, что ставку повысят на заседании FOMC 21 марта рынок практически не сомневается), и это чревато дальнейшим ростом доходности US-Treasuries. Доходность 10-летней UST сегодня обновила максимум с января 2014 года, поднимаясь в моменте выше 2.9%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс