Ответы на вопросы |Как правильно считать размер купона по ОФЗ 29007? В спецификации указано, что считается как средняя RUONIA за 6 мес +1,5%, но если так считать, значение не сходится с факт.выплатами

- 26 октября 2023, 14:31

- |

- ответить

- Ответы ( 6 )

Блог им. Oskolkov |Вход рубль, а выход 20%. Плотите нолог

- 05 мая 2023, 07:12

- |

frankmedia.ru/122491?utm_source=ti

Смотрим первоисточник на сайте Минфина ссылка на протокол

С учетом изученной информации и состоявшегося обсуждения, а также в дополнение к протоколам заседаний подкомиссии Правительственной комиссии по контролю за осуществлением иностранных инвестиций в Российской Федерации (далее – Подкомиссия) от 22.12.2022 № 118/1 и от 02.03.2023 № 143/4, Подкомиссией принято единогласное решение при рассмотрении вопроса о выдаче Подкомиссией разрешений на осуществление (исполнение) предусмотренных пунктами 2, 4 и 10 Указа Президента Российской Федерации от 03.03.2023 № 138 «О дополнительных временных мерах экономического характера, связанных с обращен

( Читать дальше )

Блог им. Oskolkov |Долговой рынок сигнализирует о рецессии

- 18 июня 2021, 20:44

- |

Американские бонды

( Читать дальше )

Блог им. Oskolkov |Иностранная пресса о новых санкциях в отношении РФ

- 15 апреля 2021, 09:22

- |

Bloomberg

США вводят санкции в отношении России в связи с выборами, SolarWinds

15 апреля 2021 г., 06:33 GMT + 6 Обновление 15 апреля 2021 г., 12:02 GMT + 6

Администрация Байдена готова принять меры против российских физических и юридических лиц в ответ на предполагаемые неправомерные действия, включая взлом SolarWinds и попытки сорвать выборы в США, по словам людей, знакомых с этим вопросом.

В рамках мер, о которых может быть объявлено уже в четверг, США планируют наложить санкции на около десятка лиц, включая представителей правительства и разведки, а также около 20 организаций, по словам одного из людей, попросившего не называть его имени, потому что дело было деликатным. По словам одного из источников, другие меры, запланированные администрацией Байдена, будут направлены на то, чтобы запретить финансовым учреждениям США торговать новыми долговыми обязательствами, выпущенными российским центральным банком, Министерством финансов и суверенным фондом благосостояния. Этот человек сказал, что точные сроки принятия мер по долгу не ясны.

( Читать дальше )

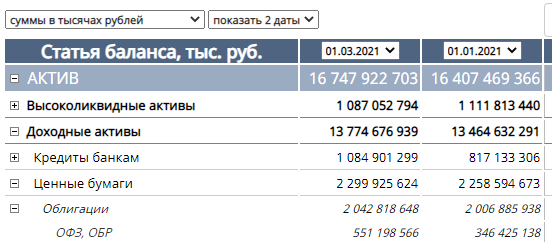

Блог им. Oskolkov |Сколько реально ОФЗ у ВТБ?

- 29 марта 2021, 10:41

- |

Где еще бумаги на 350 млрд о которых говорит Костин?

Блог им. Oskolkov |Убыток Сбера и ВТБ по ОФЗ

- 18 марта 2021, 18:25

- |

По другим банкам можно посмотреть тут

Что думаете?

Блог им. Oskolkov |Почему падает рубль

- 24 сентября 2020, 11:59

- |

Уход от рисков в целом в мире и в частности в РФ (выход из ОФЗ) в совокупности и дает мощное ослабление рубля.

Блог им. Oskolkov |Простой способ прогноза курса доллара

- 30 июня 2020, 16:25

- |

недельный график, правая шкала- RGBI, левая шкала- инвертированный курс доллар/рубль

Видим, что есть прямая зависимость-если RGBI падает, то падает и рубль. Расхождение было только во втором полугодии 2015 г. Объяснение простое- нерезиденты продают ОФЗ, покупают и выводят доллары.

2020 год, дневной, начинаем снижение

( Читать дальше )

Блог им. Oskolkov |Коррекция RGBI

- 15 августа 2019, 13:29

- |

Блог им. Oskolkov |Коварная облигация ОФЗ 26221

- 04 октября 2017, 18:19

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс