Блог им. OneginE |Итоги недели. Банк России не вмешивается в ситуацию с рублем.

- 12 февраля 2024, 15:37

- |

- комментировать

- Комментарии ( 1 )

Блог им. OneginE |Несмотря на высокую ставку Банка России, Сбербанк продолжает зарабатывать

- 09 февраля 2024, 10:47

- |

Центральный банк держит процентные ставки на высоком уровне уже около полугода, однако крупнейший банк России продолжает зарабатывать. Согласно ежемесячному отчету Сбебранка, чистая прибыль по итогам января составила 115,1 млрд рублей(), что соответствует уровням ноября и декабря 2023 г., но в то же самое время меньше уровней 2022 г.

Ссылка на график

Что хотелось бы отметить. Первое, прибыль Сбербанка стабильна и не сильно колеблется от месяца к месяцу. Исходя из динамики, в ближайшие полгода банк вряд ли сможет продемонстрировать заметные темпы роста к 2023 г. Второе, несмотря на стабильность прибыли банка, Сбер продолжает зарабатывать и делает это на уровне 2023 г. и это при высоких ставках. Таким образом, считаю, что тот задел, который кредитные организации сделали в прошлом году в виде роста своих портфелей, работает и высокие ставки с замедлением темпов роста кредитования пока не сказываются на результатах.

Блог им. OneginE |Нерезиденты снизили темпы выхода из российских акций

- 08 февраля 2024, 17:13

- |

Иностранные инвесторы активно избавляются от акций российских компаний на протяжении последних пяти месяцев. Однако в январе они заметно сократили свои продажи. Согласно данным ЦБ в первый месяц года нерезиденты вышли из ценных бумаг РФ на сумму в 5,9 млрд рублей, что на 16,3 млрд меньше, чем в декабре 2023 г.

На этом фоне активизировались покупки физических лиц. Они в январе приобрели акций на 10,4 млрд рублей. Пока эти темпы явно ниже, чем наблюдалось в марте-сентябре 2023 г., но это все-таки позитивный сигнал, учитывая, что в январе 78% всех оборотов на Мосбирже было обеспечено именно частными клиентами.

На мой взгляд, данные тенденции позитивны для рынка акций России.

Ссылка на пост

Блог им. OneginE |Профессионалы ставят на металлургов. Пора покупать их акции?

- 06 февраля 2024, 15:25

- |

Блог им. OneginE |Профессиональные управляющие делают ставку на металлургов

- 06 февраля 2024, 10:31

- |

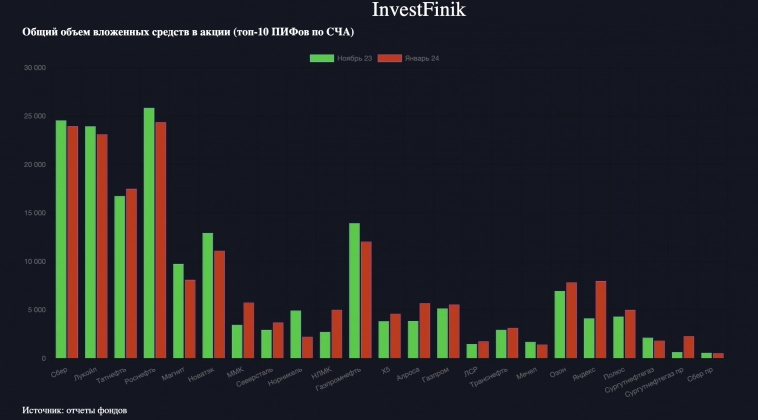

С ноября 2023 г. по январь 2024 г. управляющие компании ПИФов провели ребалансировку своих портфелей в пользу акций металлургических компаний.

Так объем вложенных средств у ТОП-10 ПИФов по стоимости чистых активов (СЧА) в акции НЛМК за два месяца увеличился на 2,3 млрд рублей, в акции Северстали на 756 млн, ММК — на 2,2 млрд.

Помимо металлургов спросом пользовались акции Алросы — 1,8 млрд, Яндекса — 3,9 млрд, Сургутнефтегаза пр. — 1,6 млрд, OZON — 888 млн.

Ссылка на график

В свою очередь по ряду ценных бумаг наблюдались продажи: Новатэк — 1,8 млрд, ГМК Норникель — 2,7 млрд, Газпромнефть — 1,9 млрд, Магнит — 1,6 млрд, Роснефть — 1,5 млрд.

Ссылка на пост

Блог им. OneginE |Газпром впал в немилость

- 05 февраля 2024, 17:35

- |

Физические лица увеличили активность на рынке акций

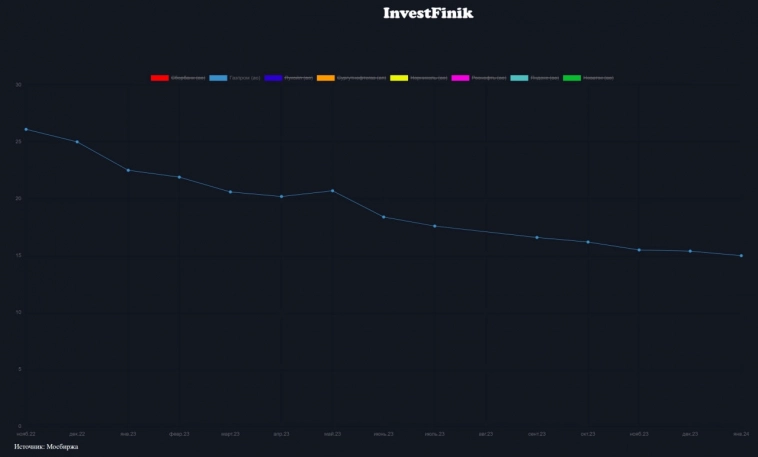

По итогам января физические лица обеспечили 76% всего объема торгов на рынке акций (https://investfinik.ru/stata/stat_31.html), что на 3 п.п. больше, чем в декабре 2023 г.

Таким образом, частные инвесторы продолжают играть главную роль на рынке акций. На этом фоне показателен интерес физических лиц к акциям Газпрома () — он неумолимо падает. Так в январе доля акций Газпрома в портфелях инвесторов упала до 15%, что на 11 п.п. меньше чем в ноябре 2022 г.

Ссылка на график

Газпром продолжает быть аутсайдером роста и пока участники рынка не видят перспектив для увеличения стоимости акций.

Ссылка на пост

Блог им. OneginE |Будет ли коррекция?

- 02 февраля 2024, 11:53

- |

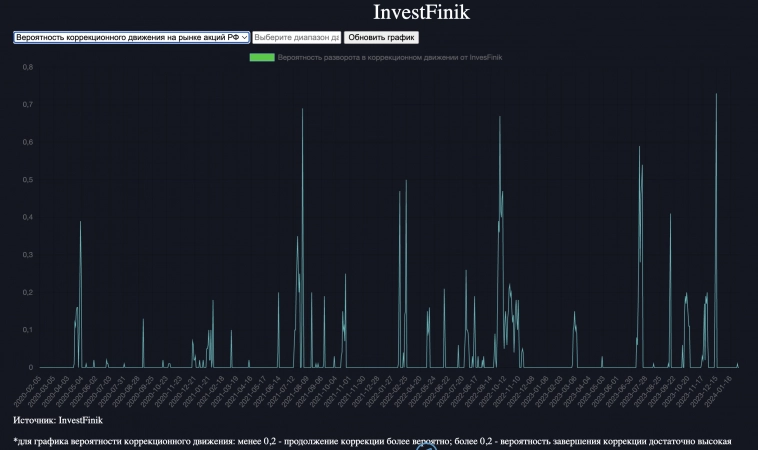

О завершении коррекции сообщил еще один индикатор. Согласно Индексу вероятности завершения коррекции InvestFinik в декабре был дан сигнал о том, что коррекция, которая была на рынках, с высокой вероятностью закончилась.

Ссылка на график

Так, если Индекс поднимается выше 0,2-0,3, то это обычно говорит о том, что вероятность завершения коррекции на рынке акций России достаточно высока. 15 декабря Индекс подскакивал до 0,76 и, если посмотреть сейчас на график Индекса Мосбиржи, то это был как раз разворотный день.

Блог им. OneginE |Какова вероятность коррекции на рынке акций?

- 02 февраля 2024, 11:40

- |

Ситуация на финансовых рынках России в последнее время пришла в норму и стабилизировалась

Согласно Индексу финансового риска на текущий момент ситуация на финансовых рынках спокойная. С февраля прошлого года Индекс находится в рамках узкого корридора и девальвация рубля с коррекцией на фондовом рынке России не привели к выходу Индекса из данного диапазона, что говорит о достаточно стабильной обстановке на рынках в данный момент.

Кроме того, пока Индекс находится в рамках диапазона, вероятность падения фондовых рынков остается низкой. Поэтому продолжаю находится в длинной позиции по российским акциям.

Ссылка на пост

Блог им. OneginE |Частные инвесторы забирают деньги с рынка акций 4 месяца подряд

- 01 февраля 2024, 21:00

- |

Физичесие лица, видимо, разочаровавшись в рынке акций, который отказывается расти семь месяцев подряд, принялись активно забирать средства из ПИФов акций. По итогам января был зафиксирован отток средств размером в 7,5 млрд рублей. Это рекордное значение с 2018 г. (более ранней статистики нет).

Ссылка на график

На этом фоне сильно замедлился поток средств в фонды денежного рынка. Либо инвесторы ушли на праздники, либо все средства, которые можно было привлечь под высокие процентные ставки, уже привлечены.

Но даже несмотря на сильный отток капитала с рынка со стороны физических лиц, акции российских компаний не упали, а даже росли, что считаю позитивным сигналом.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс