Блог им. OlegDubinskiy |Потенциал роста ОФЗ 26238 (погашение 15 05 2041г.) и риски.

- 24 декабря 2021, 06:40

- |

И было новое дно.

Учитывая, что нейтральная ДКП в России — это 5-6%, а доходность длинных ОФЗ сейчас 8,4%, то потенциал роста «тела» ОФЗ 26238 — около 50%, но реально нарваться и на следующее дно.

И, иногда, с рублём бывает кирдык: 1998, 2008, 2014.

Уверен, что 2014 — не последний кирдык.

Когда?

Вопрос без ответа: будущее мы не знием.

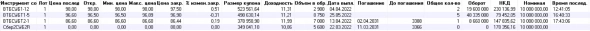

Индекс RGBI по дневным:

Риски в рубле также огромны: геополитические риски, риски снижения цен на сырьё при ужесточении ДКП от ФРС.

Обратите внимание: в конце года завершаются проекты, многие получают премии.

Судя по падению российских акций, на фоне раста сырья, эти деньги идут не в акции.

Частично — идут в облигации

Пишите Ваши мнения в комментариях

С уважением,

Олег

- комментировать

- Комментарии ( 3 )

Блог им. OlegDubinskiy |Каким был этот год. Акции с лучшими трендами. Облигации.

- 23 декабря 2021, 10:24

- |

из — за QE, на проблемы не обращали внимание.

На ИИС держу ОФЗ 52001 (нет налогов на рост номинала, рост оминала = ИПЦ с лагом 3 мес.).

США и Европа уходят на католическое рождество, поэтому рынки будут малоактивы.

На «тонком» ынке возможны спекуляции,

Мосбиржа под новый год обычно поднимает нормы резервирования

Например, MIX (контракт на индекс Мосбиржи) / ГО (гарантийное обеспечение) сейчас 8,4 и, вероятно, будет опять повышено до 7,7.

На ужесточении ДКП (в марте закончится QE, в 2022г. ФРС начнут повышать ставку),

жду коррекцию в США, а значит, и в России.

Лучшими трендами (существенный рост с марта 2020г.)

по секторам считаю следующие компании (возьму в портфель акций, когда буду формировать именно портфель акций):

— газ: Газпром (единственная из перечисленных компаний в портфель не возьму, тренд пока отличный), Новатек,

— нефть: Лукойл, Роснефть, Газпромнефть,

— банки: Сбер, TCS, Мосбиржа (входит в банковский сектор), ВТБ,

( Читать дальше )

Блог им. OlegDubinskiy |Суб облигации Сбера и ВТБ

- 22 декабря 2021, 22:48

- |

с доходностью в н/вр на 1.5% выше, чем у обычных облигаций Сбера и ВТБ.

Суб — это субординированные, т.е. вторичный долг.

В случае банкротства, этот долг погашается в последнюю очередь.

Банкротство Сбера и ВТБ, конечно, сложно представить: государство не даст (too big to fail).

В случае проблем с достаточностью капитала, банки могут в 1-стороннем порядке могут списать этот долг.

Накануне тейперинга, суб облигации Сбера и ВТБ напоминают ВДО (высокодоходные облигации).

Кроме того, малоликвидны.

И номинал в млн. руб,

В России субординированные ценные бумаги выпускаются только банками, что закреплено в законе (ФЗ №395-1 от 02.12.1990). Согласно действующему законодательству, суборды обладают следующими основными свойствами:

- Выпускаются только банковскими структурами.

- Срок погашения — от 5 лет, включая бессрочные.

- Досрочное погашение по инициативе кредиторов не предусмотрено.

Читал, что банк Траст выпустил суб облигации и кинул их покупателей.

Кто — нибудь залетал на суб облигациях ?

Пишите комменты.

С уважением,

Олег.

Блог им. OlegDubinskiy |Статистика по инфляции. Почему на ИИС держу только ОФЗ 52001.

- 22 декабря 2021, 21:35

- |

НЕДЕЛЬНАЯ ИНФЛЯЦИЯ В РФ УСКОРИЛАСЬ ДО 0,32%,

С НАЧАЛА ГОДА ПО 20 ДЕКАБРЯ ПОТРЕБИТЕЛЬСКИЕ ЦЕНЫ ВЫРОСЛИ НА 7,98%

РОССТАТ.

ИНФЛЯЦИЯ В РОССИИ В ГОДОВОМ ВЫРАЖЕНИИ НА 20 ДЕКАБРЯ

УСКОРИЛАСЬ ДО 8,22% С 8,11% НЕДЕЛЕЙ РАНЕЕ.

МИНЭКОНОМРАЗВИТИЯ.

Впереди — ужесточение ДКП в США,

важно не потерять деньги.

На ИИС (тип А) — только ОФЗ 52001 (погашение 08 23г., ближе, чем по остальным «линкерам»),

доха 2,5% + увеличение номинала на ИПЦ (индекс потребительских цен) с лагом 3 мес., т.е.

в н/вр доха более 10%

(в будущем, доха не известно, потому что прогнозоровать ИПЦ с идеальной точностью, не возможно).

С увеличения номинала ОФЗ — «линкера» не надо платить НДФЛ, если не закрывать ИИС,

Преимущество ИИС типа А:

- не надо платить НДФЛ, пока не закроете счёт (можно его через 3 года и не закрывать), т.е. с роста номинала не платите НДФЛ,

- 52 000р. ежегодно с 400 000р., внесённых на ИИП в течении года.

Возможно, лучше было ИИС типа Б (нет 52 000р. ежегодно, но и НДФЛ при закрытии нет).

( Читать дальше )

Блог им. OlegDubinskiy |RGBI растёт: это не соответствует заявлениям Сахипзадовны о продолжении роста ставок.

- 20 декабря 2021, 10:32

- |

Россияне традиционно

не верят прогнозам от представителей власти,

для этого много причин.

Пишите в комментариях,

как Вы относитесь к прогнозам от Сахипзадовны

о продолжении ужесточения ДКП в 2022г. и, возможно,

смягчении ДКП со 2 половины 2022г.?

RGBI растёт и фактическая доходность ОФЗ 26230, 26238 (самые длинные ОФЗ) 8,3%:

это не соответствует заявлению Сахипзадовны о продолжении роста ставок !

Заседания ЦБ РФ в 2022г.:

11 февраля

18 марта

29 апреля

10 июня

22 июля

16 сентября

28 октября

8 ноября

16 декабря

Обсудить также можно на @OlegTradingChat

(в чате уже 830 участников, рекламы нет, ничего в telegram не продаю, хобби).

С уважением,

Олег.

Блог им. OlegDubinskiy |Мнение: когда покупать длинные ОФЗ.

- 11 декабря 2021, 11:53

- |

Оборот на Мосбирже по ОФЗ 26230, в среднем, более 500 млн. руб. в день.

Когда ставки ЦБ РФ падают, доходность ОФЗ падает, поэтому ОФЗ растут:

чем дальше дата погашения, тем быстрее растут.

И, наоборот: когда ставки ЦБ РФ растут, доходность ОФЗ растёт, поэтому ОФЗ падают:

чем дальше дата погашения, тем быстрее.

Сейчас — цикл роста ставок ЦБ РФ.

Любой цикл, в конце концов, заканчивается.

Мнения Сбера:

Ближайшие заседания ЦБ РФ:

— 17 12 2021

— 12.02.2022.

Если Сбер окажется прав, то летом 2022г. выгодно будет покупать ОФЗ 26230.

Точнее сложно сказать: зависит от «контекста» (рыночных условий):

если, например, в феврале 2022г. будет коррекция на рынке США (а, значит, и в сырье), то ЦБ РФ не решится опускать ставку на таком фоне.

Понимаю, как большинство относится к прогнозам.

Да, будущее точно никто не знает.

Думаю, что пока рано покупать: впереди — ужесточение ДКП в США !

@OlegTradingChat (более 820 участников)

Рекламы нет, ничего в чате не продаю, хобби.

С уважением,

Олег.

Блог им. OlegDubinskiy |фактическая доходность облигаций, когда будет рецессия

- 11 декабря 2021, 08:52

- |

Объясню для ОФЗ (для остальных облигаций — аналогично).

Кстати, по ОФЗ хорошо видна инверсия доходности, т.е. к лету 2022г., вероятно, в России будет рецессия.

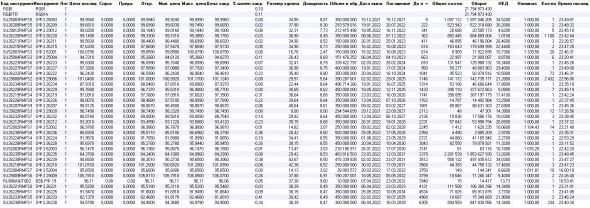

Создайте для ОФЗ отдельную таблицу текущих параметров в QUIK.

Добавьте столбец «доходность»,

в этом столбце Вы увидите фактическую доходность

(без учёта увеличения номинала, если речь идёт о «линкере»), т.е. для «линкера»

фактическая доходность выше на величину ИПЦ (индекса потребительских цен, берётся с задержкой 3 мес.).

Моя текущая таблица параметров, созданная под ОФЗ в QUIK.

C уважением,

Олег.

Блог им. OlegDubinskiy |Инверсия в ОФЗ сохраняется. Какие ОФЗ популярнее. КАК ПОЛУЧИТЬ ДОХОДНОСТЬ 10% В ОФЗ ("ЛИНКЕРЫ").Рынок не закладывает существенное изменение ставки в 2022г.

- 10 декабря 2021, 07:02

- |

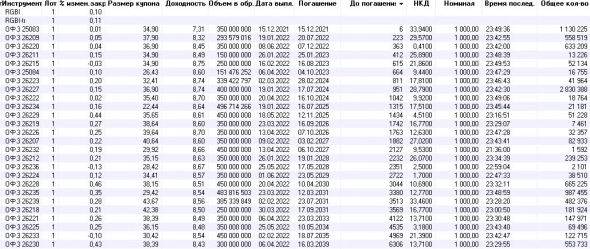

Инверсия в ОФЗ, таблица от 9 12 2021г. 23-50:

Т.е. к примерно лету 2022г. в РФ ожидается рецессия.

Общее количество — это оборот за 9 12 2021г.

Спросом пользуются только самые короткие ОФЗ и ОФЗ 26230 (самый длинный ОФЗ).

Многие думают, куда вложить рубли накануне тейперинга,

среднесрочно и с минимальным риском.

Думаю, один из вариантов (если рассматривать рубли) — ОФЗ 26209:

погашение 20 07 2022,

фактическая доходность 8,4% годовых.

Чтобы пересидеть неспокойное на рынке время.

ОФЗ 52001 («линкер», ОФЗ с защитой от инфляции):

«тело» перешло в боковик.

( Читать дальше )

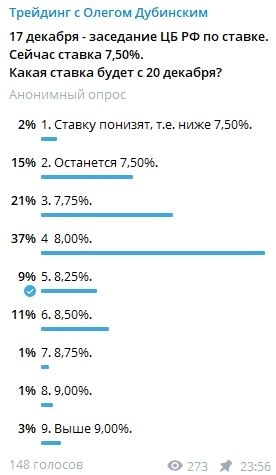

Блог им. OlegDubinskiy |На сколько ЦБ РФ поднимет ставку 17 12 2021г. : мнение участников рынка.

- 07 декабря 2021, 07:52

- |

Блог им. OlegDubinskiy |на сколько ЦБ РФ поднимет ставку: мнение участников рынка.

- 30 ноября 2021, 07:37

- |

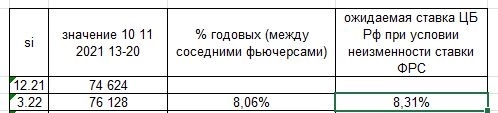

Сделал опрос в чате @OlegTradingChat

Теперь, расчёт, что считают участники рынка (Si, USD / RUB).

Дальний фьючерс дороже ближнего на разницу ставок в РФ и США (0,25% и, вероятно, в 1 квартале 2022г. ставку ещё не поднимут).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс