Блог им. OlegDubinskiy |Роснефть. Мысли.

- 28 марта 2024, 09:22

- |

В 2024г много компаний с сильными в 2023г трендами медленно сползают вниз и

не видно попыток закрыть дивидендные гэпы.

Сегодня — попытка роста в Роснефти (+1% с утра).

Посмотрим, будет ли продолжение.

Личное мнение: Роснефть — не акция роста, выше 600 лучше продавать.

В этом посте — про Роснефть.

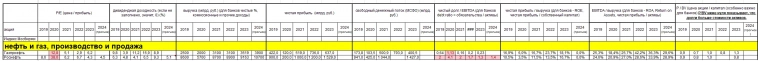

Сильный фундамент

(веду такие таблицы по компаниям 1 и 2 эшелона и

дополнительно веду анализ силы тенда, скорости и ускорения в EXCEL, выкладываю EXCEL в telegram):

В этом году пришлось продать и Роснефть, и Газпромнефть.

Да, не комфортно продавать позиции с высокой бумажной прибылью.

И перспектива платить налог с прибыли по итогам года, конечно, не радует.

Думаю, перспектива заплатить налог не должна портить показатели по портфелю.

Продал, появились деньги для покупки новых активов

(докупал Сургут преф, чер. мет., Лукойл, спекулятивно МТС).

Роснефть по дневным

(с октября 23г. — боковик, не видно появления интереса к Роснефти, т.е. объём не растёт):

( Читать дальше )

- комментировать

- Комментарии ( 14 )

Блог им. OlegDubinskiy |Роснефть рассмотрит байбэк на совете директоров 28 марта

- 21 марта 2024, 11:08

- |

РОСНЕФТЬ

Байбэк

СД РОСНЕФТИ 28 МАРТА РАССМОТРИТ ВОПРОС О РЕАЛИЗАЦИИ ПРОГРАММЫ ПРИОБРЕТЕНИЯ АКЦИЙ КОМПАНИИ НА РЫНКЕ

www.e-disclosure.ru/portal/event.aspx?EventId=f6KurSJoxEmzjtRIljYAXw-B-B

С уважением,

Олег

Блог им. OlegDubinskiy |Физ.лица будут покупать просевшие Роснефть и Татнефть

- 21 марта 2024, 07:49

- |

Лукойл растет.

А Роснефть, Татнефть, Газпромнефть падают.

Все перечисленные компании — прибыльные и

стабильно платят дивиденды.

Разместил вчера в своём чате вечером опрос, стали бы на этой неделе покупать Роснефть и Газпромнефть если бы на брокерском счёте были бы свободные деньги.

Проголосовали 190 человек.

Результат.

С уважением,

Олег

Блог им. OlegDubinskiy |Обзор Кто в лес кто по дрова ТКС Сбер БСП Лукойл Роснефть Татнефть МТС Валюты Как не потерять

- 20 марта 2024, 20:01

- |

Друзья,

в этом видео

рассказываю своё мнение по рынку.

Сейчас на рынке – неопределённость.

Например, в нефтянке:

Растёт Лукойл, падают Роснефть, Татнефть (хотя все перечисленные компании – фундаментально сильные).

30% оборота Мосбиржи – это ТКС (он же Тинькофф).

Перед доп. эмиссией (для покупки Росбанка), ТКС то растёт, то падает.

«Реклама — двигатель торговли»,

как говорится.

У ТКС (on line банк, рентабельность 33%) и у Росбанка

(классический банк, рентабельность 12,7% по 2023г.,

ниже среднего в банковском секторе).

ТКС + Росбанк

(2 принципиально разные бизнес модели).

Новый банк по мультипликаторам, думаю, будет более чем в 2 раза дороже Сбера: пока не вижу смысла в покупке ТКС.

На российском рынке большинство участников – новички, которые

впервые открыли счёт год – два назад.

Думаю, слишком частые попытки что – то купить, что – то продать и всех обмануть, приведут к тому, что они обманут сами себя.

( Читать дальше )

Блог им. OlegDubinskiy |Рынок Ставка ЦБ Инфляция НПЗ Рост цен на бензин дизель Росбанк Сбер Тинькофф Лукойл Роснефть Совкомфлот

- 18 марта 2024, 15:34

- |

Друзья,

в этом видео

всего лишь за 9 минут

рассказываю свой взгляд на рынок,

какую ожидают ставку ЦБ России (заседание 22 марта),

почему растут инфляционные ожидания

(аварии на НПЗ Лукойла и Роснефти,

оптовые цены на Аи-95 и ДТ всесезонное выросли на 15% за месяц,... ),

какие акции в портфеле и почему,

что жду от объединения Росбанка и ТКС (Тинькофф),

почему в 2024г. продал Совкомфлот.

1.

Фондовый рынок.

В ряде компаний – сильные растущие тренды (не только Сбер).

Прикол сейчас в том, что 2 года назад

риск для проживающего в России россиянина в бумагах не RU стал выше, чем в бумагах RU.

При этом, конечно, по мультипликаторам компании стоят дёшево

(рыночная стоимость Сбера, например, равна балансовой стоимости).

Рассказываю про здравый смысл.

2.

ФОРТС.

Занимаюсь валютным арбитражем

(отклонения фьючерсов от спотов, в т.ч. в синтетических валютных парах).

Не открываю позиции наугад, только с существенной форой в свою пользу.

( Читать дальше )

Блог им. OlegDubinskiy |Юнипро: отчётность МСФО за 2023г Позитив для Роснефти

- 19 февраля 2024, 15:13

- |

#ЮНИПРО

#ЮНИПРО

Чистая прибыль ПАО «Юнипро» по МСФО в 2023 г.

выросла на 3,6% по сравнению с 2022 г., до 22,04 млрд руб.

EBITDA прибавила 5,7%, до 44,25 млрд руб.

Выручка составила 118,63 млрд руб. (+12,1%).

Операционная прибыль «Юнипро» снизилась на 6,7%, до 23,53 млрд руб.

Капзатраты по итогам 2023 г. выросли в 2,4 раза, до 14,19 млрд руб.

На счетах компании на конец 2023 г. хранилось 50,14 млрд руб.

«Юнипро» в РФ принадлежит пять ТЭС общей мощностью 11 275 МВт.

Немецкий энергохолдинг Uniper владеет 83,73% акций компании

(с апреля 2023 г. находятся под управлением Росимущества).

В Uniper весной прошлого года заявили, что с конца 2022 года

фактически не могут осуществлять операционный контроль над российским активом.

В совете директоров — сотрудники Роснефти.

Компании «Юнипро» и «Фортум», которые указом президента были переведены под внешнее управление,

возглавили менеджеры «Роснефти», ещё в 2023г.

Руководитель департамента энергетики компании Василий Никонов и

( Читать дальше )

Блог им. OlegDubinskiy |И где отчёт Роснефти по МСФО за 2023г. Кому должна Роснефть

- 15 февраля 2024, 11:54

- |

12.02.2024 должна была выйти

отчетность по МСФО за 2023г.

Пока отчётность не вышла.

Думаю, скоро сможем понять причины задержки.

Судя по тренду (боковик),

ожидания не плохие.

Роснефть по дневным

Долг Роснефти — существенно более 1 EBITDA.

Основной кредитор —

China Development Bank Corporation (в 2017г долг был 15 млрд $ на срок 20 лет плюс ещё 30 миллиардов обязательства перед Китаем за счёт ранее полученной предоплаты по неоплачиваемым нефтяным поставкам).

ВВП разрешил стратегическим компаниям не публиковать отчётность.

Конечно, Роснефть — стратегичесеая компания.

В отличии от РСБУ, отчетность МСФО — консолидированная.

Т.е. в РСБУ можно спрятать на дочек то, что компания не хочет показывать.

Предлагаю обсудить Роснефть:

ожидаемые показатели и причины задержки отчетности по МСФО.

С уважением,

Олег

Блог им. OlegDubinskiy |14 танкеров с (Рос) нефтью заблокированы у берегов Южной Кореи (10 млн баррелей). Роснефть Совкомфлот

- 27 января 2024, 14:06

- |

#Роснефть

#Совкомфлот

Более 10 миллионов баррелей российской нефти марки «Сокол», отгруженной с проекта «Сахалин-1», оказались заблокированными у берегов Южной Кореи из-за санкций США, как сообщают трейдеры и подтверждают данные о судоходстве. Эти события освещает ресурс «Репортёр».

Заблокированная нефть перевозилась 14 танкерами, включая три супертанкера, которые застряли возле порта Йосу в Южной Корее. Это произошло после введения США санкций против нескольких судов и компаний, осуществляющих перевозку этой нефти. На текущий момент, суда считаются действующими плавучими хранилищами.

Из-за санкций и проблем с оплатой, Indian Oil Corp, предполагаемый получатель значительной части этой нефти, вынужден был искать альтернативные источники, обращаясь к собственным хранилищам и поставщикам с Ближнего Востока. На данный момент груз остается невостребованным и не может быть перенаправлен.

Ситуация усугубляется недостатком танкерного флота и ростом котировок на фрахт в мировой логистике, делая задержку разгрузки еще более проблематичной. Владельцы судов пытаются найти новых покупателей для заблокированной нефти, которые не опасаются санкций и находятся в непосредственной близости, чтобы минимизировать дополнительные издержки.

( Читать дальше )

Блог им. OlegDubinskiy |Мысли на 2024г. Стратегия. Кого докупать на просадках. Кого держу. Личное мнение: какие бумаги в 2024г. будут лучше рынка.

- 11 января 2024, 14:40

- |

Мысли на 2024г.

Из бумаг, которых нет в портфеле,

думаю, стоит обратить внимание на

#СевСталь (0,01%: можно считать, что нет)

#НЛМК

#ММК

#БСПоб.

#Магнит

Это — быстрые и, думаю, интересные бумаги.

И растут, и падают быстрее индекса.

В самом начале года купил Сургут об. и ИнтерРАО, написал об этом.

Держу нефтяников

Лукойл

Роснефть

Башнефть пр.

ГазпрНефть

Татнефть

Сургут об.

И лидеров из остальных отраслей

Сбер

Совкомфлот

Мосбиржа

ИнтерРАО

Впереди — целый год.

На просадках, думаю, стоит покупать

(не на вертикальном взлёте, конечно).

В конце 2023г. во время,

после 30% коррекции,

купил БСП, но рано продал

(ранняя продажа — это была ошибка: заработал минимально).

Важно уметь ждать (как с Совкомфлотом) и не поддаваться на мелкие просадки).

В портфеле — сильные бумаги.

Учитывая дивидендную доходность индекса около 10%,

учитывая статистику, что 70% дивидендов физ. лица реинвестируют,

учитывая снижение волатильности,

учитывая рост денежной массы М2 (предполагаю, М2 2024г. плюс 20%, т.е. в темпе, как в 2022, 2023),

позитивный взгляд на 2024г.

( Читать дальше )

Блог им. OlegDubinskiy |Роснефть, Башнефть, Славнефть и др. могут самостоятельно определять, какую инфо раскрывать, а какую нет.

- 27 ноября 2023, 19:03

- |

ПУТИН РАЗРЕШИЛ «РОСНЕФТИ», «БАШНЕФТИ», «СЛАВНЕФТИ» И РЯДУ ДРУГИХ КОМПАНИЙ САМОСТОЯТЕЛЬНО ОПРЕДЕЛЯТЬ ОБЪЕМ ИНФОРМАЦИИ, ПОДЛЕЖАЩЕЙ РАСКРЫТИЮ — УКАЗ

publication.pravo.gov.ru/document/0001202311270008?ysclid=lph0t3aq3z322913226&index=4

Как говорится,

«никогда такого не было, и вот опять».

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс