SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OlegDubinskiy |Почему Новатэк в ноябре-декабре хуже рынка. Личное мнение.

- 12 декабря 2022, 15:54

- |

Представители TotalEnergies вышли из совета директоров «Новатэка».

Французская компания также приняла решение больше не учитывать в своей отчетности долю в компании в 19,4%, в результате чего зафиксирует убыток от обесценения в 3,7 миллиарда долларов в 4 квартале.

Возможно, в этом причина, что за последний месяц Новатэк хуже рынка.

А Вы как думаете?

С уважением,

Олег.

Французская компания также приняла решение больше не учитывать в своей отчетности долю в компании в 19,4%, в результате чего зафиксирует убыток от обесценения в 3,7 миллиарда долларов в 4 квартале.

Возможно, в этом причина, что за последний месяц Новатэк хуже рынка.

А Вы как думаете?

С уважением,

Олег.

- комментировать

- Комментарии ( 4 )

Блог им. OlegDubinskiy |Пик ставки будет в 1кв.23г. Мнение крупнейших банков.

- 12 декабря 2022, 10:37

- |

Инвестиционные банки пришли к консенсусу в том, что пик ставки ФРС будет достигнут в I кв. 2023 года.

Morgan Stanley: 4.75%

Wells Fargo: 4.75%

BMO: 4.75%

Deutsche Bank: 4.75%

UBS: 5.00%

J.P. Morgan: 5.00%

Goldman Sachs: 5.00%

Stifel: 5.00%

Credit Suisse: 5.00%

BofA: 5.00%

С уважением,

Олег.

Morgan Stanley: 4.75%

Wells Fargo: 4.75%

BMO: 4.75%

Deutsche Bank: 4.75%

UBS: 5.00%

J.P. Morgan: 5.00%

Goldman Sachs: 5.00%

Stifel: 5.00%

Credit Suisse: 5.00%

BofA: 5.00%

С уважением,

Олег.

Блог им. OlegDubinskiy |41 неделя падения цен на контейнерные перевозки.

- 12 декабря 2022, 09:07

- |

Спад деловой активности.

Ожидаем снижения темпов роста инфляции во 2 полугодии 23г

С уважением,

Олег.

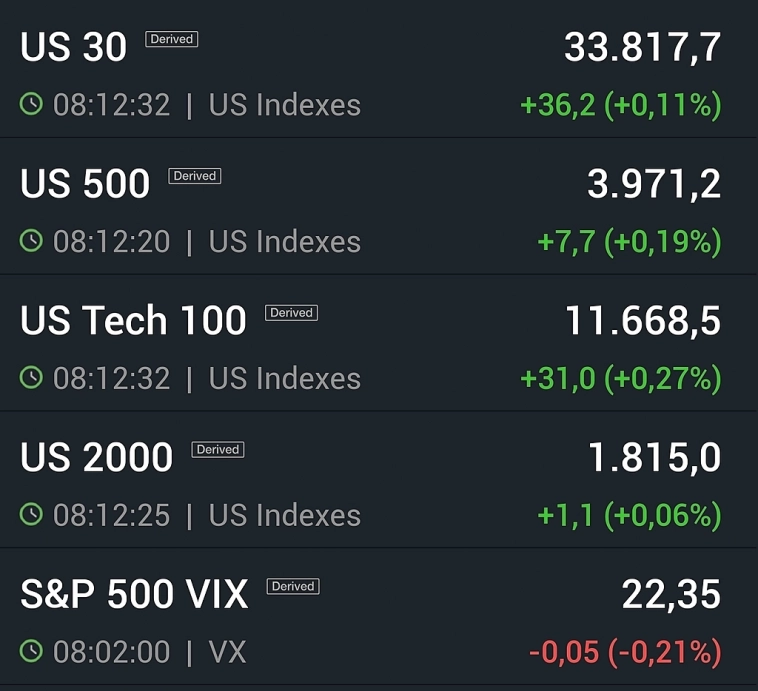

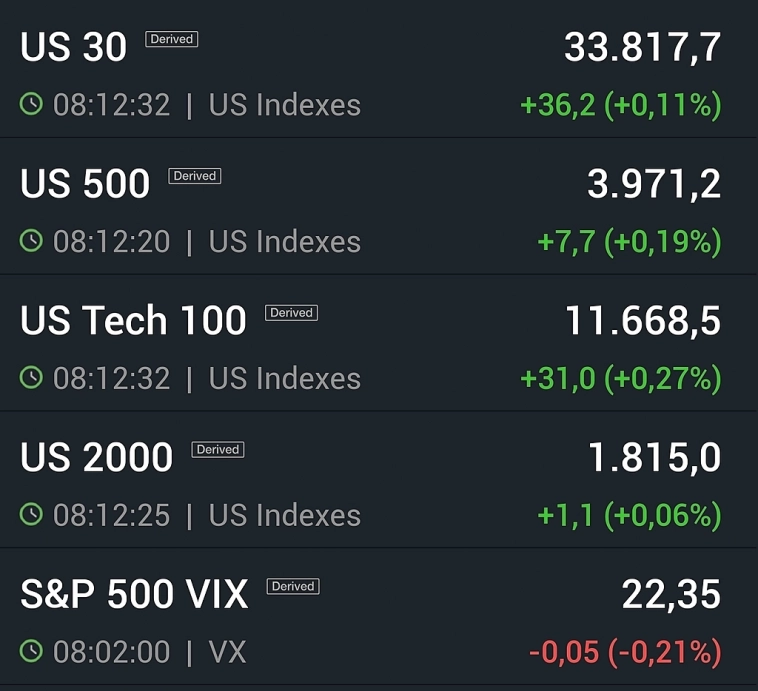

Блог им. OlegDubinskiy |Утро МСК: слабый внешний негатив

- 12 декабря 2022, 08:19

- |

Утро МСК.

Слабонегативный внешний фон:

Азия в минусе, фьючи на индексы США около 0.

В сырье сильных движений нет.

Индекс доллара = 104,85(+0,36%).

Успешного Вам дня.

С уважением,

Олег.

Слабонегативный внешний фон:

Азия в минусе, фьючи на индексы США около 0.

В сырье сильных движений нет.

Индекс доллара = 104,85(+0,36%).

Успешного Вам дня.

С уважением,

Олег.

Блог им. OlegDubinskiy |Чёрная металлургия: интересная идея.

- 10 декабря 2022, 15:52

- |

Обратите внимание:

СевСталь, НЛМК, ММК упали с max 2021г. примерно в 2.5 раза.

МА(50)

(простая скользящая средняя) стала разворачиваться вверх.

СеверСталь по дневным.

ИДЕЯ:

среднесрочная покупка СевСталь, ММК, НЛМК.

Графики НЛМК, ММК аналогичные.Раньше были высокие дивы.

Например, НЛМК (СевСталь, ММК платили похожий % дивидендов):

( Читать дальше )

СевСталь, НЛМК, ММК упали с max 2021г. примерно в 2.5 раза.

МА(50)

(простая скользящая средняя) стала разворачиваться вверх.

СеверСталь по дневным.

ИДЕЯ:

среднесрочная покупка СевСталь, ММК, НЛМК.

Графики НЛМК, ММК аналогичные.Раньше были высокие дивы.

Например, НЛМК (СевСталь, ММК платили похожий % дивидендов):

( Читать дальше )

Блог им. OlegDubinskiy |Инверсия доходностей UST сохраняется. Рецессия в США в 2023г. уже ожидаема.

- 10 декабря 2022, 10:43

- |

ИНВЕРСИЯ ПО ГОС. ОБЛИГАЦИЯМ США: что это значит.

Доходность 2-летних облигаций выше доходности 10 летних.

Инверсия говорит о том, что в 2023г. в США будет рецессия.

С уважением

Олег.

Блог им. OlegDubinskiy |Обвал Urals. Придётся ослабить рубль? Что дальше?

- 09 декабря 2022, 08:31

- |

URALS:

в связи с действиями ЕС (эмбарго) и Великобритании (отказ от страхования), резкое падение цены.

Что дальше?

Где будет рубль?

Пишите Ваши мнения в комментариях.

С уважением,

Олег.

Блог им. OlegDubinskiy |Утрений позитив.

- 09 декабря 2022, 08:11

- |

Сырьё растёт.

Фьючи на США в плюсе

Фьючи на США в плюсе

<img src="/uploads/2022/images/10/18/02/2022/12/09/8f5a89.webp"

<img src="/uploads/2022/images/10/18/02/alt=«Утрений позитив.» title=«Утрений позитив.» />Фьючерсы на США тоже растут.

Очередной пакет санкций ЕС: уже привычное дело.После падения начала недели, рныки решили отдохнуть перед выходными.Успешного Вам дня.С уважением, Олег.

Очередной пакет санкций ЕС: уже привычное дело.После падения начала недели, рныки решили отдохнуть перед выходными.Успешного Вам дня.С уважением, Олег.

Фьючи на США в плюсе

Фьючи на США в плюсе<img src="/uploads/2022/images/10/18/02/2022/12/09/8f5a89.webp"

<img src="/uploads/2022/images/10/18/02/alt=«Утрений позитив.» title=«Утрений позитив.» />Фьючерсы на США тоже растут.

Очередной пакет санкций ЕС: уже привычное дело.После падения начала недели, рныки решили отдохнуть перед выходными.Успешного Вам дня.С уважением, Олег.

Очередной пакет санкций ЕС: уже привычное дело.После падения начала недели, рныки решили отдохнуть перед выходными.Успешного Вам дня.С уважением, Олег.Блог им. OlegDubinskiy |Снова разместили тьму ОФЗ. Почти рекорд. Увеличение внутреннего долга.

- 07 декабря 2022, 17:28

- |

АУКЦИОНЫ МИНФИНА: ВНОВЬ РЕКОРДНОЕ РАЗМЕЩЕНИЕ ОБЪЕМОВ

Сегодня Минфин вновь предложил традиционные в последнее время 3 выпуска: классический 26237 (погашение 03.2029), бумаги с переменным купоном 29023 (08.2034), и инфляционную 52004 (03.2032)

• Размещение ОФЗ-26241: при спросе в 247.75 млрд. рублей было продано бумаг по номиналу на 51.98 млрд под средневзвешенную доходность в 9.87% годовых (доходность на закрытии была на уровне 9.89%)

• Очередные максимальные объемы размещения во флоутере (новый ОФЗ-29023) – при спросе 910.7 млрд. размещено на 750 млрд. рублей по средневзвешенной цене в 96.18.

• В инфляционном бумаге было продано по номиналу на 29.9 млрд рублей, спрос – 39.89 млрд, средневзвешенная доходность – 3.33%

Итого, за сегодня Минфин разместил на 831.9 млрд. рублей vs 219.6 млрд. неделей ранее. Предыдущий дневной рекорд в 823 млрд. не устоял.

С уважением,

Олег.

Сегодня Минфин вновь предложил традиционные в последнее время 3 выпуска: классический 26237 (погашение 03.2029), бумаги с переменным купоном 29023 (08.2034), и инфляционную 52004 (03.2032)

• Размещение ОФЗ-26241: при спросе в 247.75 млрд. рублей было продано бумаг по номиналу на 51.98 млрд под средневзвешенную доходность в 9.87% годовых (доходность на закрытии была на уровне 9.89%)

• Очередные максимальные объемы размещения во флоутере (новый ОФЗ-29023) – при спросе 910.7 млрд. размещено на 750 млрд. рублей по средневзвешенной цене в 96.18.

• В инфляционном бумаге было продано по номиналу на 29.9 млрд рублей, спрос – 39.89 млрд, средневзвешенная доходность – 3.33%

Итого, за сегодня Минфин разместил на 831.9 млрд. рублей vs 219.6 млрд. неделей ранее. Предыдущий дневной рекорд в 823 млрд. не устоял.

С уважением,

Олег.

Блог им. OlegDubinskiy |ВТБ: выплаты купона по вечным бондам не будет.

- 07 декабря 2022, 09:50

- |

ВТБ приостановил выплату купонного дохода по ряду субординированных облигаций, включая выпуск «вечных» евробондов.

«Вечные» бонды считаются менее надежными, чем бонды с fix доходом, но купон у них обычно был примерно на 2% выше (аналог ВДО, но от крупных банков).

«Вечные» облигации есть и у Сбера, но Сбер никакого негатива по ним не объявлял.

В продолжение темы:

ВДО сейчас очень рискованны.Может получиться как в анекдоте " кому я должен, всем прощаю", только получается не смешно!!!

Обсудить можно в чате t.me/OlegTradingChat

С уважением,

Олег.

«Вечные» бонды считаются менее надежными, чем бонды с fix доходом, но купон у них обычно был примерно на 2% выше (аналог ВДО, но от крупных банков).

«Вечные» облигации есть и у Сбера, но Сбер никакого негатива по ним не объявлял.

В продолжение темы:

ВДО сейчас очень рискованны.Может получиться как в анекдоте " кому я должен, всем прощаю", только получается не смешно!!!

Обсудить можно в чате t.me/OlegTradingChat

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс