Олег Дубинский

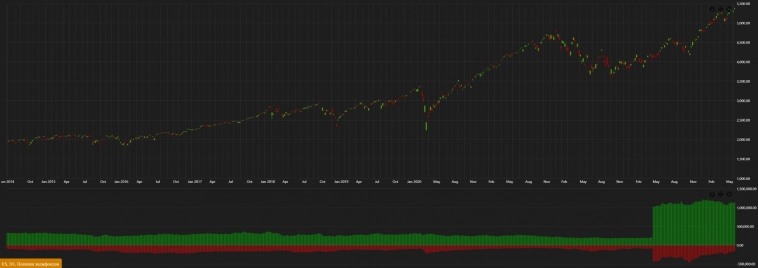

Хеджфонды ставят на продолжение роста S&P500 Анализ позиций хедж фондов (коэффициент корреляции S&P500 с индексом Мосбиржи 0,82)

- 16 августа 2024, 11:33

- |

Из отчётов COT

Крупные участники рынка обязаны отчитываться о своих позициях в CFTC

(commodity futures trading commission).

www.cftc.gov/MarketReports/CommitmentsofTraders/index.htm

COT (commitment of traders reports)

Позиции хэдж фондов:

в лонгах, уменьшают шорты

С уважением,

Олег

- комментировать

- Комментарии ( 0 )

Какие акции на плавной коррекции лучше рынка. Личное мнение.

- 15 августа 2024, 19:38

- |

На предыдущих коррекциях,

Сурут пр

Мосбиржа

были лучше индекса Мосбиржи.

Думаю,

когда начинать покупки, то лучше

начинать с Сур пр., Мосбиржи, БСП

Напоминаю,

БСП планирует выкупать

20 млн акций до конца января 2025г.

www.interfax.ru/business/972496

Понимаю,

в LQDT, SBMM сейчас надёжнее.

Из 1 эшелона,

думаю,

идея есть в Сургут пр

(ослабление рубля с 84 рубля за доллар,

как Вы помните, по Уставу СургутНГ,

10% прибыли распределяют по привилегированным акциям,

кубышка в 6 трлн руб. на 80% вы валюте).

На предыдущих коррекциях, именно Сур пр был лучше рынка.

Вероятно, также будет и сейчас.

Многие подумали, что на кой на коррекции акции.

В этом посте написал личное мнение, с каких акций стоит начинать покупки

(критерии, когда начинать, у каждого свои).

С уважением,

Олег

Как рост ставки ЦБ РФ способствует росту денежной массы М2. ОФЗ надёжны ? Вспоминаю историю.

- 15 августа 2024, 12:15

- |

Парадокс в том, что высокие ставки приводят к росту денежной массы М2.

Новые ОФЗ обслуживать всё дороже и

в том числе и для обслуживания долга увеличивают денежную массу М2.

В 1998г., когда долг, по мнению тогдашнего руководства,

достиг критической массы,

был дефолт по ГКО

(государственным казначейским обязательствам).

ГКО были в рублях.

Да, в акциях был обвал, потом акции восстановились и значительно выросли, но они остались акциями.

Акции Сбербанка, Лукойла,... оказались надёжнее, чем ГКО.

Многие акции 1 эшелона в 1998г., на дне,

стоили дешевле, чем при ваучерной приватизации.

Т.е. у каждого, кто тогда был совершеннолетним,

была возможность купить качественные активы за копейки, т.е., фактически,

второй шанс поучаствовать в приватизации за копейки.

Мало кто догадался.

А потом, задним числом, те, кто не догадался, стали лить грязь на тех, кто тогда оказался умнее и дальновиднее.

Я ни на что не намекаю.

Просто вспомнил историю.

«Твёрдо и чётко... „

“Твёрдо и чётко... ».

Конечно,

это говорил не Силуанов...

( Читать дальше )

Инфляция аж 0,05% за неделю. Страшно ? :) Недельная динамика инфляции

- 15 августа 2024, 09:56

- |

Сейчас многие связывают инфляцию и решение по ставке на заседании ЦБ РФ 13 сентября.

С 6 по 12 августа инфляция = 0,05%.

Годовая инфляция 9,1% (рост за неделю с 9,0%)

И… ?

А в середине сентября, думаю, пойдет обычный осенний сезонный рост инфляции.

Рост зарплат и денежной массы приводит к росту инфляции.

Рост денежной массы М2 происходит, в том числе, из-за необходимости обслуживания гос. долга (новые ОФЗ приходится размещать под всё более высокий %).

Инфляция в РФ

с 30 июля по 5 августа 0,00%

с 23 по 29 июля 0,08% после 0,11%

с 16 по 22 июля 0,11%

с 9 по 15 июля 0,11%

, с 2 по 8 июля 0,27%

с 25 июня по 1 июля 0,66% («тарифная» неделя).

Источник: Росстат

С уважением,

Олег

Разморозка активов. Заявили по 100 000. Получили менее 25%

- 14 августа 2024, 23:34

- |

Нерезиденты выкупили бумаги российских инвесторов на 8,1 млрд руб.

Заявлены к обмену были бумаги на 35,3 млрд руб.

Планировали по 100 000р.

Получили меньше.

Источник

www.interfax.ru/business/976313

В феврале 2022г продал всё, что не RU

(всем советовал, выкладывал в телегу иин на youtube).

Нет замороженных активов.

Но наблюдать интересно.

С уважением,

Олег

Почему не покупаю длинные ОФЗ

- 14 августа 2024, 23:17

- |

«покупателю дна, второе дно в подарок».

RUSFAR

Russian

Secured

Funding

Average

Rate

Чем дальше, тем дороже.

Индекс российского денежного рынка, который является показателем справедливой стоимости обеспеченных денег.

Доходность большинства фондов денежного рынка = RUSFAR минус 0,4% за управление.

График RUSFAR смотрит вверх.

Т.е. рост на рынке ОФЗ может оказаться не устойчивым.

(возможны форс мажоры, значительный рост зарплат и тарифов — факторы за сохраненbе высокой инфляции).

С уважением,

Олег

Мосбиржа в 16-08 приостановила работу на фондовой секции. ФОРТС работает

- 14 августа 2024, 16:35

- |

ФОРТС работает.

Индексные фьючи работают,

а сами индексы нет.

Возобновление торгов в 17-30

«В результате программной ошибки

большинство серверов доступа оказались недоступны

для подключения участников торгов.

Программная ошибка заключалась в неверной работе с памятью на отдельных серверах доступа.

Ошибка устранена».

t.me/MoscowExchangeOfficial/2733Все ждут.

С уважением,

Олег

Когда мысль звучит из каждого утюга, значит, тенденция заканчивается или закончилась. Расхождение межбанковских курсов и валютных фьючерсов

- 14 августа 2024, 14:32

- |

USDFIXME (фактически, курс ЦБ РФ) (жёлтый)

MA по USDRUBF (9, simple, close) (белый)

По дневным

4 дня отрыва — и уже из каждого утюга начали говорить про тенденцию.

А сегодня — с утра на межбанке рубль падал на 1,5%, сейчас укрепляется на 1,5%.

Вероятно, тенденция заканчивается.

ВЫВОД.

Кто хочет заработать на движении, должен всё тестировать и самостоятельно следить.

С уважением,

Олег

ЮГК: претензии Роскомнадзора и, возможно, ограничения

- 14 августа 2024, 09:28

- |

Представитель ЮГК уточнил, что речь идет о претензиях уральского управления Ростехнадзора и готовящемся предписании, предусматривающем ограничение работы предприятий на стандартный в таких случаях срок до 90 дней

Источник

РБК

t.me/rbc_news/101301

С уважением,

Олег

Кто продаёт Российские акции

- 14 августа 2024, 00:53

- |

Аналитика ЦБ РФ

Анализ рисков финансовых рынков

Ежемесячный обзор на сайте ЦБ РФ

cbr.ru/analytics/

Мысли.

Цитирую.

Крупнейшими нетто-покупателями акций в июле стали СЗКО, которые приобрели акций

на 20,2 млрд руб. (в июне – 12,5 млрд руб.). При этом их доля в объеме торгов на рынке акций

не превышает 5%. Помимо них, значительный спрос также предъявляли физические лица

(приобрели акций на 14,2 млрд руб. в июле, на 4,2 млрд руб. в июне) и не относящиеся к СЗКО

кредитные организации, которые перешли к нетто-покупкам на 8,8 млрд руб. после нетто-продаж

в июне на 41,4 млрд рублей.

В предыдущих ежемесячных выпусках

была статистика о продажах нерезидентов,

а именно, диаграмма по покупкам и продажам акций по категориям участников.

Сейчас этой статистики нет.

Пишут о покупках СЗФО (системно значимые кредитные организации), физ. лиц.

Но не пишут, кто продаёт.

Вероятно, просто в открытом доступе перестала появляться информация о продажах нерезидентов.

С уважением,

Олег

теги блога Олег Дубинский

- Brent

- Cftc cot

- CNYRUB

- Dow Jones

- EURUSD

- IMOEX

- M2

- NASDAQ

- rgbi

- S&P500

- S&P500 фьючерс

- Si

- usd

- акции

- банки

- башнефть

- брокеры

- БСП

- валюта

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- денежная масса России

- денежно-кредитная политика

- дивиденды

- доллар

- доллар рубль

- евро

- ЕЦБ

- золото

- инвестиции

- индекс доллара

- Индекс МБ

- индекс мосбиржи

- инфляция

- инфляция в России

- инфляция в сша

- Китай

- ключевая ставка ЦБ РФ

- коррекция

- криптовалюта

- Лукойл

- М2

- М2 РФ

- м2 сша

- Магнит

- ммк

- мобильный пост

- Мосбиржа

- московская биржа

- наличка

- наличные деньги

- Налогообложение на рынке ценных бумаг

- Нефть

- НЛМК

- Новатэк

- обзор рынка

- облигации

- офз

- ОФЗ облигации

- полюс

- Полюс Золото

- портфель

- портфель инвестора

- прогноз по акциям

- Роснефть

- РТС

- рубль

- русал

- рынки

- рынок

- санкции

- санкции США

- Сбер

- сбербанк

- Северсталь

- СевСталь

- серебро

- Совкомфлот

- СПБ биржа

- ставка

- ставка фрс сша

- ставка ЦБ РФ

- сургут

- сургутнефтегаз

- сша

- татнефть

- трейдинг

- узкая денежная база

- Физики

- форекс

- ФОРТС

- ФРС

- ФРС США

- фьючерс MIX

- фьючерс ртс

- ЦБ РФ

- экономика России

- юань