SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OM77 |О чем говорит skew в опционах на Si

- 06 марта 2015, 12:51

- |

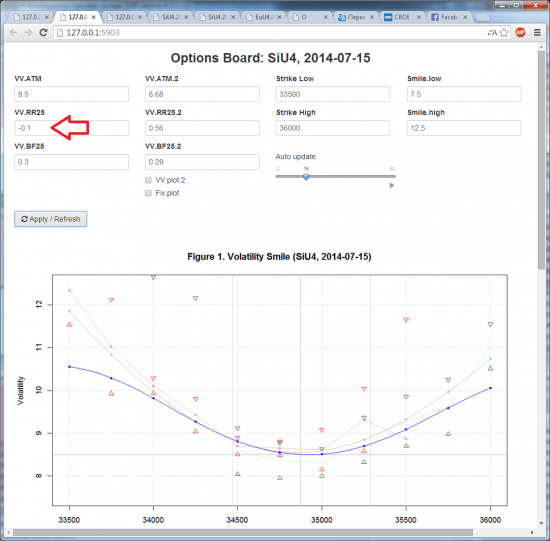

В мартовских опционах на Si на этой неделе происходят интересные вещи:

параметр наклона улыбки skew поменял знак с плюса на минус.

Это говорит о том, что путы в волатильностях стали стоить дороже коллов.

Для опционов на Si характерна обратная ситуация — положительное значение risk-reversal, т.е. коллы стоят дороже путов. Это обусловленно особенностью взаимной динамики USDRUB и его волатильности: волатильность растет с ростом курса доллара.

( Читать дальше )

параметр наклона улыбки skew поменял знак с плюса на минус.

Это говорит о том, что путы в волатильностях стали стоить дороже коллов.

Для опционов на Si характерна обратная ситуация — положительное значение risk-reversal, т.е. коллы стоят дороже путов. Это обусловленно особенностью взаимной динамики USDRUB и его волатильности: волатильность растет с ростом курса доллара.

( Читать дальше )

- комментировать

- ★17

- Комментарии ( 39 )

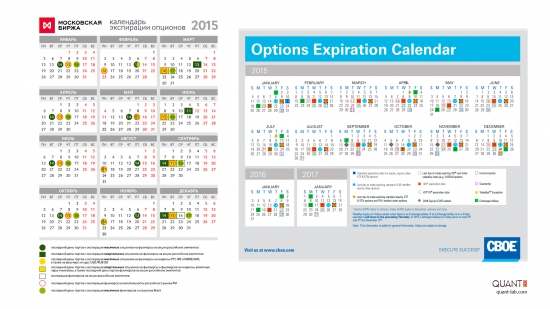

Блог им. OM77 |MOEX CBOE Expiration Calendar (1980x1080)

- 30 января 2015, 19:24

- |

Сделал календарь на рабочий стол. Помимо экспираций можно видеть даты, когда не проводятся торги в США — а значит и USDRUB_TOD.

Блог им. OM77 |Option conference in Moscow October 4, 2014

- 06 октября 2014, 22:58

- |

4 октября в Москве в конференц-зале гостиничного комплекса «Измайлово» (Гамма-Дельта) прошла восьмая по счету конференция для частных опционных трейдеров.

Программа конференции (с моими комментариями):

11:00 — 11:30 Регистрация, утренний кофе

11:30 — 13:30 Секция 1: Волатильность

5 мин. Приветственное слово 5 мин, Роман Сульжик, управляющий директор по срочному рынку, Московская Биржа

Роман не смог приехать, т.к. накануне заболел.

60 мин. Маркеры изменения волатильности, Кирилл Ильинский (Лондон), CEO Fusion Asset Management

Кирилл открыл конференцию своим выступлением, однако сразу признался, что его доклад не о маркерах волатильности, и вообще он не знает, что было бы интересно частным трейдерам. Поэтому накануне он попросил Александра Жаворонкова составить список вопросов, которые могли бы быть интересны опционным трейдерам. Таким образом выступление Кирилла состояло из ответов на вопросы из списка Александра. Признаюсь честно, что были моменты когда я понимал не более 50% того, что говорил Кирилл, особенно когда речь шла о разборе конкретных ситуаций с какой-нибудь экзотикой типа digital и т.п. Однако выступление Кирилла мне понравилось более всего на этой конференции и я (и многие другие) с удовольствием продолжили общение с докладчиком в кулуарах. Там я узнал, как инвест-банки могут лихо “отжать” всю позу и бизнес у фонда, про труды Emanuel Derman и Iraj

( Читать дальше )

Программа конференции (с моими комментариями):

11:00 — 11:30 Регистрация, утренний кофе

11:30 — 13:30 Секция 1: Волатильность

5 мин. Приветственное слово 5 мин, Роман Сульжик, управляющий директор по срочному рынку, Московская Биржа

Роман не смог приехать, т.к. накануне заболел.

60 мин. Маркеры изменения волатильности, Кирилл Ильинский (Лондон), CEO Fusion Asset Management

Кирилл открыл конференцию своим выступлением, однако сразу признался, что его доклад не о маркерах волатильности, и вообще он не знает, что было бы интересно частным трейдерам. Поэтому накануне он попросил Александра Жаворонкова составить список вопросов, которые могли бы быть интересны опционным трейдерам. Таким образом выступление Кирилла состояло из ответов на вопросы из списка Александра. Признаюсь честно, что были моменты когда я понимал не более 50% того, что говорил Кирилл, особенно когда речь шла о разборе конкретных ситуаций с какой-нибудь экзотикой типа digital и т.п. Однако выступление Кирилла мне понравилось более всего на этой конференции и я (и многие другие) с удовольствием продолжили общение с докладчиком в кулуарах. Там я узнал, как инвест-банки могут лихо “отжать” всю позу и бизнес у фонда, про труды Emanuel Derman и Iraj

( Читать дальше )

Блог им. OM77 |London Stock Exchange на НОК-8!

- 26 сентября 2014, 18:06

- |

Друзья, спешу поделиться с вами радостной новостью: Лондонская Биржа (LSE) подтвердила свое участие в Опционной конференции в качестве special guest!

Два делегата от LSE Derivatives Markets будут присутствовать на конференции – сегодня я получил подтверждение от биржи.

Знакомьтесь: Елена Бригз (Helena Briggs) и Винсент Приур (Vincent Preur) – отвечают за развитие рынка производных инструментов LSE, имеют многолетний опыт развития продуктов срочного рынка. Ответят на ваши вопросы обо всем, что торгуется на LSEDM (UK, IOB Derivatives, Norwegian Derivatives).

Напоминаю, что VIII Опционная Конференция для трейдеров «Поговорим об опционах» состоится в субботу, 4 октября 2014 года, при поддержке Московской Биржи, ITinvest и Kreedex, и будет посвящена теории, практике и инфраструктуре опционной торговли.

В фокусе конференции – поведение и аномалии волатильности 2014 года на рынках России и Запада, новый индекс волатильности от Московской биржи, разбор реальных опционных стратегий, вопросы построения частной торговой инфраструктуры и алгоритмизация торговли.

( Читать дальше )

Два делегата от LSE Derivatives Markets будут присутствовать на конференции – сегодня я получил подтверждение от биржи.

Знакомьтесь: Елена Бригз (Helena Briggs) и Винсент Приур (Vincent Preur) – отвечают за развитие рынка производных инструментов LSE, имеют многолетний опыт развития продуктов срочного рынка. Ответят на ваши вопросы обо всем, что торгуется на LSEDM (UK, IOB Derivatives, Norwegian Derivatives).

Напоминаю, что VIII Опционная Конференция для трейдеров «Поговорим об опционах» состоится в субботу, 4 октября 2014 года, при поддержке Московской Биржи, ITinvest и Kreedex, и будет посвящена теории, практике и инфраструктуре опционной торговли.

В фокусе конференции – поведение и аномалии волатильности 2014 года на рынках России и Запада, новый индекс волатильности от Московской биржи, разбор реальных опционных стратегий, вопросы построения частной торговой инфраструктуры и алгоритмизация торговли.

( Читать дальше )

Блог им. OM77 |Кирилл Ильинский. Лекции. Встреча.

- 31 июля 2014, 16:38

- |

Друзья предложили идею встретиться и обсудить лекции Кирилла Ильинского.

Дата — 7 августа (четверг). Время — после торгов. Место — офис одной ИК в Москве.

Есть ли желающие присоединиться?

Приветствуются не только слушатели, но и те кто может выбрать лекцию и кратко но доступно рассказать ее основные идеи и их практическое использование.

Информация о Кирилле и его лекциях здесь

Желательно заранее выбрать лекцию и подготовиться с коротким докладом и/или вопросами. И подтянуть мат часть.

Кто хочет присоедениться — пишите свои данные, темы и вопросы ниже и в личку.

Дата — 7 августа (четверг). Время — после торгов. Место — офис одной ИК в Москве.

Есть ли желающие присоединиться?

Приветствуются не только слушатели, но и те кто может выбрать лекцию и кратко но доступно рассказать ее основные идеи и их практическое использование.

Информация о Кирилле и его лекциях здесь

Желательно заранее выбрать лекцию и подготовиться с коротким докладом и/или вопросами. И подтянуть мат часть.

Кто хочет присоедениться — пишите свои данные, темы и вопросы ниже и в личку.

Блог им. OM77 |Фьючерс на индекс волатильности российского рынка RVI. Часть Первая.

- 10 июля 2014, 17:54

- |

Этот пост посвящен фьючерсу на российский индекс волатильности RVI Московской Биржи.

К моменту написания поста фьючерс еще не запущен (торги не проводятся). Однако индекс RVI уже рассчитывается — его текущее значение, исторические данные, методику расчета и проч. можно найти на сайте биржи. На сайте также можно ознакомиться со Спецификацией Фьючерсного контракта на волатильность российского рынка.

Подробно о методике расчета индекса RVI читайте в моем предыдущем посте RVI – Russian Volatility Index.

Основные пункты Спецификации фьючерса на RVI

1. Базовый актив

Базовым активом Контракта является волатильность российского рынка. В целях настоящей Спецификации под Волатильностью понимается показатель, отражающий рыночную оценку будущего колебания значений Индекса РТС — приводится в Спецификации.

( Читать дальше )

К моменту написания поста фьючерс еще не запущен (торги не проводятся). Однако индекс RVI уже рассчитывается — его текущее значение, исторические данные, методику расчета и проч. можно найти на сайте биржи. На сайте также можно ознакомиться со Спецификацией Фьючерсного контракта на волатильность российского рынка.

Подробно о методике расчета индекса RVI читайте в моем предыдущем посте RVI – Russian Volatility Index.

Основные пункты Спецификации фьючерса на RVI

1. Базовый актив

Базовым активом Контракта является волатильность российского рынка. В целях настоящей Спецификации под Волатильностью понимается показатель, отражающий рыночную оценку будущего колебания значений Индекса РТС — приводится в Спецификации.

( Читать дальше )

Блог им. OM77 |Measuring Historical Volatility

- 23 июня 2014, 16:20

- |

Вычисление подразумеваемой (implied) волатильности – задача хоть и не тривиальная (требуется знание численных методов), но весьма простая. К тому же мы всегда имеем уникальное единственное решение – значение волатильности для заданного опциона. С исторической (historical) волатильноcтью дела обстоят несколько сложнее. Количество наблюдений, участвующих в расчетах, и метод ee оценки оказывают сильное влияние на конечный результат.

За основу данного поста взят материал из моей статьи в Financial One.

Рассмотрим основные методы оценки исторической волатильности и разберем их особенности.

В срочной секции Московской Биржи активно торгуются фьючерсы на обменный курс доллара США к рублю и опционы на этот контракт. В последнее время волатильность данного фьючерсного контракта возросла. Оценим его историческую волатильность.

Так как срочный контракт имеет ограниченный срок обращения, заменим его спотовым активом – валютной парой USD/RUB. Корреляция этих активов крайне высока. Для учета разницы во времени торгов будем использовать внутридневные цены только из временного интервала, соответствующего дневной торговой сессии на срочном рынке Московской биржи – с 10:00 до 18:45. Для этих данных вычислим дневные цены: open (O), high (H), low (L), close (C ) – и будем использовать полученные данные для расчета исторической волатильности.

( Читать дальше )

За основу данного поста взят материал из моей статьи в Financial One.

Рассмотрим основные методы оценки исторической волатильности и разберем их особенности.

В срочной секции Московской Биржи активно торгуются фьючерсы на обменный курс доллара США к рублю и опционы на этот контракт. В последнее время волатильность данного фьючерсного контракта возросла. Оценим его историческую волатильность.

Так как срочный контракт имеет ограниченный срок обращения, заменим его спотовым активом – валютной парой USD/RUB. Корреляция этих активов крайне высока. Для учета разницы во времени торгов будем использовать внутридневные цены только из временного интервала, соответствующего дневной торговой сессии на срочном рынке Московской биржи – с 10:00 до 18:45. Для этих данных вычислим дневные цены: open (O), high (H), low (L), close (C ) – и будем использовать полученные данные для расчета исторической волатильности.

( Читать дальше )

Блог им. OM77 |X Международная конференция «Теория и практика торговли опционами»

- 26 мая 2014, 16:03

- |

24 мая в Нижнем Новгороде прошла X Международная конференция «Теория и практика торговли опционами», организованная агентством «Derivative Expert» и ОАО «Московская Биржа».

Конференция была поделена на три секции плюс отдельное выступление специального гостя Кирилла Ильинского, Fusion Asset Management. Программу конференции можно посмотреть здесь. Отмечу запомнившиеся мне моменты, прозвучавшие на выступлениях и в кулуарах конференции.

( Читать дальше )

Конференция была поделена на три секции плюс отдельное выступление специального гостя Кирилла Ильинского, Fusion Asset Management. Программу конференции можно посмотреть здесь. Отмечу запомнившиеся мне моменты, прозвучавшие на выступлениях и в кулуарах конференции.

( Читать дальше )

Блог им. OM77 |НОК-7. Санкт-Петербург 2014

- 27 марта 2014, 23:35

- |

22 марта в городе Санк-Петербурге прошла седьмая по счету опционная конференция для частных инвесторов «Поговорим об опционах». Учредители и организаторы конференции Андрей Крупенич и Алина Ананьева все сделали по высшему разряду, а как иначе – качество растет год от года!

Конференция была поделена на три секции.

Первая секция, назовем ее «секция Московской Биржи», открывала конференцию докладом Николая Труничкина о новом индексе волатильности. Модератором секции был Роман Сульжик, управляющий директор по срочному рынку Московской биржи. Он сообщил, что сам иногда любит «купить викса» (VIX – индекс волатильности), однако сейчас торгует не часто – нет времени. Главный приоритет Московской Биржи на ближайшую перспективу со слов Романа – это привлечение институциональных инвесторов. Поэтому проекты в первую очередь улучшающие «жизнь физиков» будут развиваться пока медленно.

( Читать дальше )

Конференция была поделена на три секции.

Первая секция, назовем ее «секция Московской Биржи», открывала конференцию докладом Николая Труничкина о новом индексе волатильности. Модератором секции был Роман Сульжик, управляющий директор по срочному рынку Московской биржи. Он сообщил, что сам иногда любит «купить викса» (VIX – индекс волатильности), однако сейчас торгует не часто – нет времени. Главный приоритет Московской Биржи на ближайшую перспективу со слов Романа – это привлечение институциональных инвесторов. Поэтому проекты в первую очередь улучшающие «жизнь физиков» будут развиваться пока медленно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс