SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. OM77

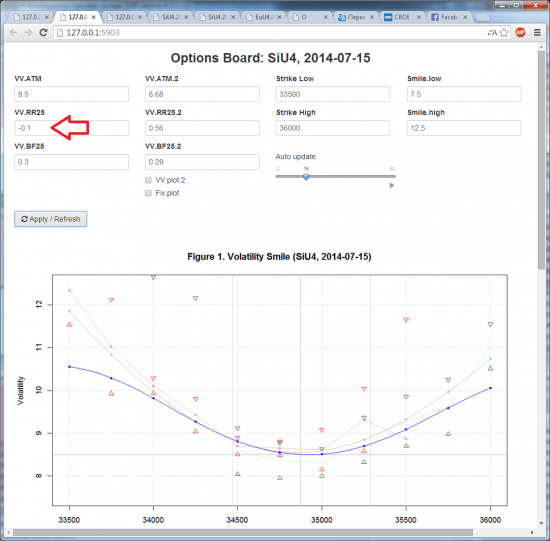

Отрицательный Risk Reversal в июльском баксе

- 01 июля 2014, 14:15

- |

307 |

Читайте на SMART-LAB:

🚀 Ultimate Trading Challenge возвращается в 2026!

После успешного Ultimate Trading Challenge 2025 мы возвращаемся с новым испытанием для трейдеров. Докажите своё мастерство и побейте...

15:09

Какие инвестидеи открывает война в Иране: видеообзор аналитика Т-Инвестиций

Какие инвестидеи открывает война в Иране: видеообзор аналитика Т-Инвестиций

Новая война на Ближнем Востоке может пойти по разным...

13:17

теги блога Oleg Mubarakshin ~ Quant-lab

- CBOE

- Derex

- Financial One

- ITinvest

- LSE

- market data

- Microsoft

- option

- option-lab

- options

- quant-lab

- quik

- RTSVX

- RVI

- Si

- SmartX

- SPX

- usd rub

- USDRUB

- volatility

- Ай Ти Инвест

- алготрейдинг

- беня

- брокеры

- вола

- волатильность

- Горчаков

- дельта

- Ильинский

- кванты

- Кирилл Ильинский

- КОНКУРС

- конфа

- конференция

- кукл

- кукловод

- Мартынов

- МОК

- МосБиржа

- Московская биржа

- НОК

- НОК 6

- НОК-7

- обучение

- опцион

- опционы

- отскок

- РЕПО

- роллирование

- спреды

- стаканы

- торговый терминал

- тролинг

- улыбка волатильности

- ФосАгро

- фундаментальный анализ

- хедж

- Чикаго

- экспирация

- юмор

Romson, контанго это нормально для доллара, равно оно ставкам на МБК коротким, ну и естественное тает в абсолютном выражении.

Я это понимаю. Просто попытался этим объяснить бОльший интерес к путам, чем к коллам, не вдаваясь в саму суть возникновения премии. Идея в том, что премия есть и она стабильно тает.

А за месяц или за два такой реверсал брать — за мною будете, молодой человек :)

ПС =) Вообще ответ из разряда «потому что перпендикуляр».

«Уважаемая Биржа, подари нам, пожалуйста, в новом декабрьском контракте ММ на _всех_ месячных опционах, а не только на ближайшем. Обещаю вести себя хорошо и совершать побольше сделок. Заранее спасибо.»

Итак простейшая стратегия, как на коротке заработать нормальную ставку в рублях. Рассмотрим горизонт 3 мес.

Вариант 1. Покупаем валюту продаем сентябрьский фьюч, он будет торговаться дороже спот курса $ на величину Overnight Interest Rate Swap что в переводе на русский разница между короткими рублевыми и долларовыми ставками. Поскольку долларовые ставки сейчас ушли в пол, фактически торгуется по ставкам на МБК. 8,2% годовых в моменте.

Вариант 2. Иметь долларовый актив + проданный фьюч. Например, покупаем доллары на СЭЛТ, гоним на 3-х мес депозит в ТКС банке, получаем 1,5% — бонус за безналичный перевод + 1,5% годовых, что для тех кто умеет считать равно 7,5% годовых на 3-х месячном сроке не считаю транзакционных издержек. Итого дох-ть уже 7,5%+8,2%-1%=14,7%

Особо внимательные увидели минус 1% — это условно за отвлечение средств на фортс (на ГО и вариационку)

Вариант 3. Долларовый актив + проданный колл. Продаем 35 страйк, тек цена 460р. (46 коп с доллара). Если цена $ не упадет, то получишь 7,5+8,2+5,3-1=20% годовых

А если упадет? Посчитайте сами кому интересно :). Когда рубль крепнет для меня это не риск, тк в таких случаях все хорошо в России — хорошо на рынке, в бизнесе — у меня, поэтому этот хвост я готов на себя брать.

В первых двух случаях, какой запас свободных ДС требуется иметь на фортсе на случай движения валюты против фьючерсной позиции?

Полная экспозиция портфеля равна по факту экспозиции проданного кола, что составит примерно -1.0… -0.5. Поэтому при мощном выносе до 37 позиция в коле съест весь жировой запас залоченный в паре +спот-фьюч.

=) Что не отменяет теоретической возможности добиться доходности 14%, которую Вы анонсировали при размещении валютных средств во внешнем банке.

Если уж продавать опционы, то скорее путы — потому что в случае падения позиция на срочке даст положительную вармаржу и не будет необходимости суетить с довнесением средств.