Блог им. MikeMyDayAuthors |Китайский конкурент NASDAQ наносит ответный удар

- 07 июля 2021, 20:20

- |

Под руководством КПК китайский конкурент NASDAQ – шанхайский STAR Market начинает постепенно оживать после отмены IPO Ant Group. (пишет WSJ). На нем ожидается IPO на 10 млрд долл. Оно станет крупнейшим за почти двухлетнюю историю STAR. Рынок STAR, также известный как Совет по науке и технологическим инновациям, был запущен в 2019 году при поддержке президента Си Цзиньпина.

Syngenta соответствует новым целям целям и требованиям Star market. В заявке от 2 июля компания сообщила, что стремится привлечь около 65 млрд юаней, что эквивалентно 10 млрд долл., и планирует использовать почти треть выручки от сделки на глобальные приобретения и одну пятую на разработку передовых технологий.

( Читать дальше )

- комментировать

- 333

- Комментарии ( 0 )

Блог им. MikeMyDayAuthors |IPO Robinhood - это мем

- 02 июля 2021, 18:47

- |

Интересными заголовками в WSJ сопровождается информация о планируемом IPO Robinhood market (на сайте EDGAR SEC можно найти проспект эмиссии акций данной компании с подробной статистикой ее бизнеса https://www.sec.gov/.../0001628280210.../robinhoods-1.htm...). Может быть, ошибаюсь, но этот заголовок звучит так, что акции RH рассматриваются как Meme – stock!

А еще, думаю эти акции могут стать очень популярными среди российских частных инвесторов именно как квази-биткоин, квази Tesla – символ независимого от государства брокерского бизнеса или первой MEME — фишкой на российском фондовом рынке. Будет интересно понаблюдать за этим феноменом.

( Читать дальше )

Блог им. MikeMyDayAuthors |Robinhood SPAC

- 01 июля 2021, 22:34

- |

Вероятно, Robinhood пытается вдохнуть новую жизнь в остывающий вулкан под названием SPAC. WSJ пишет, что новым трендом у финтех компаний стали платформы, позволяющие клиентам этих фирм напрямую участвовать в IPO тех или иных компаний (в России это называлось «народным IPO»). Особенностью планируемого IPO Robinhood (дата которого, впрочем, так и пока не объявлена) является желание продать пакет в размере 35% непосредственно в процессе IPO своим клиентам. Новация, на мой взгляд, несколько сомнительная (это, как говорится «с красного перешли на белое»). Но у компании сейчас, как пишет WS, 18 млн финансируемых счетов, видимо, надо какими-то идеями кормить их владельцев. Пока же на днях Robinhhood согласился заплатить 70 млн штрафа FINRA за то, что продавала финансовые продукты не взирая на риск-профиль инвесторов.

( Читать дальше )

Блог им. MikeMyDayAuthors |Единороги выходят на IPO

- 19 июня 2021, 09:29

- |

Юникорны, которые давали нам лакшери-сервисы за копейки, теперь вышли на IPO и вынуждены становиться прибыльными, а то акции не взлетят. У Uber и Airbnb акции так и не выросли, но можно списать на карантин.

Футуристы годами вешали нам лапшу на уши, что интернет и прогресс все удешевили. «Смотрите, все почти бесплатно: такси, доставка, стирка, аренда. Ура, изобилие!»

А финансисты предупреждали, что это временная история: венчурные инвесторы заливают стартапы баблом, чтобы те бесплатно подкармливали юзеров, выжигали рынок, уничтожали мелких конкурентов и захватывали монополию. А гайки закрутим потом, после IPO.

( Читать дальше )

Блог им. MikeMyDayAuthors |Новый формат стартапов в США

- 18 июня 2021, 14:13

- |

Классная тема растет в Штатах: если ты SaaS-стартап, то Pipe сразу даст тебе денег за год подписок вперед (с дисконтом 9%).

Это и не венчурный раунд (успешно растущие стартапы не очень хотят размываться). И не кредит (по сути покупается будущая выручка, которая прямо из эквайринга перенаправляется в Pipe.

Вся сделка онлайн, быстрый скоринг, интеграция с эквайрингами и бухгалтерией, шик. Да еще всего за 9% годовых — по меркам американского МСБ-кредитования это условно бесплатно.

( Читать дальше )

Блог им. MikeMyDayAuthors |Проблемы IPO с участием SPAC

- 02 июня 2021, 17:34

- |

WSJ пишет. Для больших денежных пулов, собранных с помощью SPACs, начал тикать 2-годичный срок на совершение сделки по поглощению частных компаний. Между SPACs началась конкуренция за частные компании, а последние не торопятся к слияниям, понимая, что по мере приближения 2-годичного срока акционеры SPACs станут более сговорчивыми. На графике показана сумму активов с учетом графика истечения 2-х летнего срока. Почти 260 компаний-SPACs, которые имеют в наличии около 87 миллиардов долларов США, сталкиваются с крайними сроками слияния.

( Читать дальше )

Блог им. MikeMyDayAuthors |IPO Acorns

- 31 мая 2021, 21:28

- |

Интересная финансовая новость из США (пишет Barron’s): созданная в 2014 г. финтех-компания Acorns (желуди) предполагает объединиться со SPAC-компанией Pioneer Merger. То есть станет публичной через IPO акций SPAC.

В моем представлении Acorns является разумной альтернативой бизнес-модели брокера Robinhood. Их главный бизнес – продажа мелким инвесторам акций ETFs компаний Vanguard, BlackRock и некоторых других крупных УК с помощью робо-эдвазора на принципах открытой архитектуры продаж. До IPO Acorns купила несколько мелких стартап компаний, в том числе по инвестициям через планы 401-к. В органах управления Acorns присутствуют два нобелевских лауреата по экономике. У Acorns 4 миллиона подписчиков, и компания надеется увеличить их до 10 миллионов к 2025 г., ее бизнес оценивается в 2 млрд долл.

( Читать дальше )

Блог им. MikeMyDayAuthors |Тяжелые времена для Robinhood

- 24 апреля 2021, 09:12

- |

А сегодня в WSJ вышла большая статья о трех типичных клиентах брокера, трех друзьях, занимающихся скромным бизнесом по фотографированию учащихся школ в Лос-Анжелесе. Наверное, типичная история, как их затянуло в сети игромании с помощью Robinhood и соцсетей.

Если я все правильно понял по статье, то их вложения на финансовые спекуляции были следующими. «За восемь месяцев 2020 г. 30-летний Эла выложил на рынок все свои сбережения и большую часть своей зарплаты, всего около 30 000 долларов. Столько же вложил Норкин, у которого трое маленьких детей. Гарсиа, молодой отец, пополнил свой счет сбережениями на 4500 долларов и чеками стимулирования пандемии».

( Читать дальше )

Блог им. MikeMyDayAuthors |Отчет по венчурам

- 09 апреля 2021, 16:19

- |

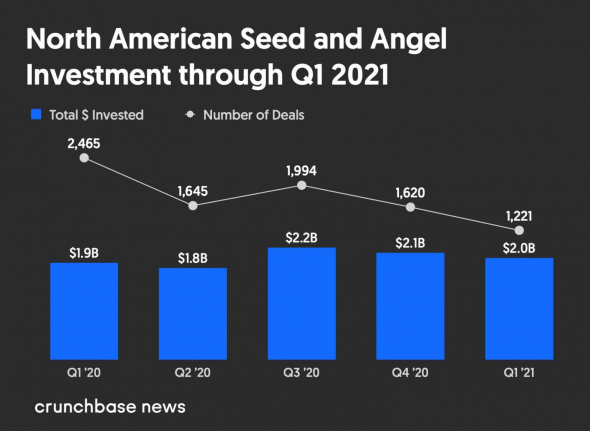

Но в свежем отчете Cruchbase есть интересные моменты:

. Общий объем венчурного финансирования в деньгах растет

. Количество Seed-раундов падает.

. В деньгах Seed-рынок стагнирует, т.е. средний чек сида растет.

. Early-stage (Series A-B) тоже как-то вяло стагнируют в количестве сделок, просто повышая средний чек.

. Зато preIPO раунды и IPO радостно пампятся в штуках и в баксах.

О чем это может говорить?

1. Инвесторы на фоне кризиса испугались инвестировать во что-то новое, хотят «гарантированных» иксов.

( Читать дальше )

Блог им. MikeMyDayAuthors |SPAC

- 14 января 2021, 18:25

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс