SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков |«Коммерсантъ» узнал о возможности делистинга компаний Дерипаски из-за санкций

- 11 апреля 2018, 16:11

- |

10.04.2018

В отношении попавших под американские санкции компаний Олега Дерипаски «Русал» и En+ может быть проведен делистинг, что «может облегчить реализацию различных закрытых от публики торговых схем по обходу санкций», пишет «Коммерсантъ» со ссылкой на собеседников в отрасли.

В данный момент эти компании раскрывают много информации о себе, так как являются публичными. По словам собеседников «Коммерсанта», возможное решение санкционных проблем — номинальное дробление и смена владельцев «Русала».

«Другие полагают, что может хватить расторжения акционерного соглашения „Русала“, по которому En+ контролирует компанию, а также отказа от обмена доли Glencore в „Русале“ (8,75%) на 10,55% En+, что даст последней контроль в 56,88%», — пишет «Коммерсантъ».

Собеседники газеты в инвестиционных компаниях говорят, что государственная поддержка для En+ и «Русала» может включать себя рефинансирование иностранных долгов в российских государственных банках, а также перевод долларовых кредитов в другую валюту. Согласно данным на конец 2017 года, общий долг «Русала» был равен 8,48 миллиарда долларов. 92,5% этой суммы было номинировано в долларах. Крупнейший кредитор компании — «Сбербанк». У «Евросибэнерго», которая в отчетах En+ отражена как энергетический сегмент, общий долг на конце года составил 4,66 миллиарда долларов, в рублях номинировано 87,6%. Главные кредиторы компании — российские госбанки.

( Читать дальше )

В отношении попавших под американские санкции компаний Олега Дерипаски «Русал» и En+ может быть проведен делистинг, что «может облегчить реализацию различных закрытых от публики торговых схем по обходу санкций», пишет «Коммерсантъ» со ссылкой на собеседников в отрасли.

В данный момент эти компании раскрывают много информации о себе, так как являются публичными. По словам собеседников «Коммерсанта», возможное решение санкционных проблем — номинальное дробление и смена владельцев «Русала».

«Другие полагают, что может хватить расторжения акционерного соглашения „Русала“, по которому En+ контролирует компанию, а также отказа от обмена доли Glencore в „Русале“ (8,75%) на 10,55% En+, что даст последней контроль в 56,88%», — пишет «Коммерсантъ».

Собеседники газеты в инвестиционных компаниях говорят, что государственная поддержка для En+ и «Русала» может включать себя рефинансирование иностранных долгов в российских государственных банках, а также перевод долларовых кредитов в другую валюту. Согласно данным на конец 2017 года, общий долг «Русала» был равен 8,48 миллиарда долларов. 92,5% этой суммы было номинировано в долларах. Крупнейший кредитор компании — «Сбербанк». У «Евросибэнерго», которая в отчетах En+ отражена как энергетический сегмент, общий долг на конце года составил 4,66 миллиарда долларов, в рублях номинировано 87,6%. Главные кредиторы компании — российские госбанки.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Новости рынков |Уралсиб: рубль подорожает до 58/$1, как только закончится распродажа российских активов

- 11 апреля 2018, 14:10

- |

11.04.18 11:31

В Уралсибе ждут восстановления курса рубля на фоне снижения оттока капитала из России и сильного баланса внешней торговли.

Алексей Девятов, главный аналитик банка, отмечает, что сальдо счета текущих операций РФ в первом квартале составило $28.8 млрд (+$6.5 млрд г/г), а отток капитала за этот же период оказался на $3 млрд меньше, чем годом ранее ($13.4 млрд против $16.4 млрд). Несмотря на это, рублю вряд ли удастся в обозримой перспективе отыграть понесенные на этой неделе потери. Дело в том, что его высокий курс в первом квартале был обусловлен сильным интересом нерезидентов к рублевым активам.

Новые санкции, вероятно, спровоцируют уход многих их них с российского рынка, и, кроме того, во втором-третьем кварталах ожидается сезонное ухудшение баланса счета текущих операций РФ. Уралсиб сохраняет прогноз по среднему курсу доллара к рублю в этом году на уровне 58 и ждет укрепления российской валюты после окончания волны распродаж.

Новости рынков |После периода волатильности курс рубля вернется в диапазон 55-60 за доллар

- 11 апреля 2018, 13:11

- |

11:44 11 Апреля 2018 года

Наталия Орлова

главный экономист Альфа-банка

Как сообщил вчера ЦБ, профицит текущего счета составил $28,8 млрд в 1К18, что практически соответствует консенсус-прогнозу ($28 млрд) и нашей оценке ($30 млрд).

Высокие цены на нефть (в среднем $67/барр. в 1К18) в сочетании с ростом ненефтяного экспорта на 21% г/г (за 2017 г. он вырос на 24% г/г в 2017 г.) сыграли в пользу сильного профицита торгового баланса и были главным источником стабильности текущего счета. Чистый вывоз капитала частным сектором в 1К18 составил $13,4 млрд (против $16,4 млрд в 1К17): в январе отток составил $7,1 млрд, в феврале – $2,7 млрд и в марте – $3,6 млрд. Главным драйвером чистого оттока капитала стали расходы компаний в размере $12,8 млрд на покупку иностранных активов, что указывает на то, что процесс погашения внешнего долга в большей степени завершился.

Сильные данные по текущему счету подтверждают наше мнение о том, что после текущего периода волатильности, связанного с новым раундом санкций, курс рубля может вернуться к своей справедливой стоимости, которая, по нашей оценке, находится в диапазоне 55-60 руб./$ для этого года.

1prime.ru/experts/20180411/828704102.html

Наталия Орлова

главный экономист Альфа-банка

Как сообщил вчера ЦБ, профицит текущего счета составил $28,8 млрд в 1К18, что практически соответствует консенсус-прогнозу ($28 млрд) и нашей оценке ($30 млрд).

Высокие цены на нефть (в среднем $67/барр. в 1К18) в сочетании с ростом ненефтяного экспорта на 21% г/г (за 2017 г. он вырос на 24% г/г в 2017 г.) сыграли в пользу сильного профицита торгового баланса и были главным источником стабильности текущего счета. Чистый вывоз капитала частным сектором в 1К18 составил $13,4 млрд (против $16,4 млрд в 1К17): в январе отток составил $7,1 млрд, в феврале – $2,7 млрд и в марте – $3,6 млрд. Главным драйвером чистого оттока капитала стали расходы компаний в размере $12,8 млрд на покупку иностранных активов, что указывает на то, что процесс погашения внешнего долга в большей степени завершился.

Сильные данные по текущему счету подтверждают наше мнение о том, что после текущего периода волатильности, связанного с новым раундом санкций, курс рубля может вернуться к своей справедливой стоимости, которая, по нашей оценке, находится в диапазоне 55-60 руб./$ для этого года.

1prime.ru/experts/20180411/828704102.html

Новости рынков |В падение рубля не верят, ни эксперты, ни население, но все же, насколько курс может упасть?

- 10 апреля 2018, 23:21

- |

10.04.18 22:44

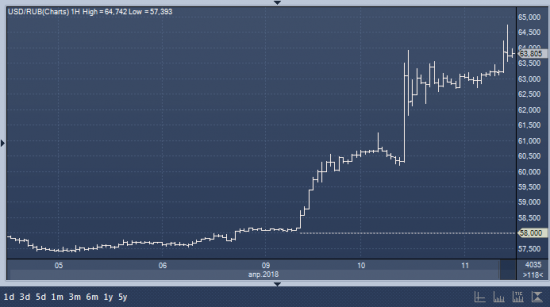

Если прошлую пятницу курс доллара к рублю начинал в районе отметки 57.70, то уже во вторник реакция на новые санкции США привела к тестированию курсом цены в 64 рубля за доллар. Это отражает почти 11-процентное удешевление рубля за три торговых дня. Хотя во вторник российской валюте удалось восстановить часть своих потерь, участники рынка задумываются о том, насколько еще рубль может подешеветь?

Если за ответом на этот вопрос обратиться к техническому анализу, придется рассмотреть графики недельного таймфрейма. Здесь по факту пробития июльских максимумом 2017 года и минимумов октября 2016 года сформирована такая фигура графического анализа как «двойное дно». Ее реализация подразумевает, что курс доллара вырастет до 67 рублей. В этом случае курс USDRUB вернется в область значений, которые последний раз наблюдались в период с мая по август 2016 года.

Несмотря на стремительное за короткий срок ослабление рубля, население не проявляется ажиотажного желания покупать иностранную валюту, сообщает ТАСС со ссылкой на источники в шести российских банках. При этом в банке «Восточный», наоборот, объем продаж доллара в 4 — 5 раз превышает объем покупок.

( Читать дальше )

Если прошлую пятницу курс доллара к рублю начинал в районе отметки 57.70, то уже во вторник реакция на новые санкции США привела к тестированию курсом цены в 64 рубля за доллар. Это отражает почти 11-процентное удешевление рубля за три торговых дня. Хотя во вторник российской валюте удалось восстановить часть своих потерь, участники рынка задумываются о том, насколько еще рубль может подешеветь?

Если за ответом на этот вопрос обратиться к техническому анализу, придется рассмотреть графики недельного таймфрейма. Здесь по факту пробития июльских максимумом 2017 года и минимумов октября 2016 года сформирована такая фигура графического анализа как «двойное дно». Ее реализация подразумевает, что курс доллара вырастет до 67 рублей. В этом случае курс USDRUB вернется в область значений, которые последний раз наблюдались в период с мая по август 2016 года.

Несмотря на стремительное за короткий срок ослабление рубля, население не проявляется ажиотажного желания покупать иностранную валюту, сообщает ТАСС со ссылкой на источники в шести российских банках. При этом в банке «Восточный», наоборот, объем продаж доллара в 4 — 5 раз превышает объем покупок.

( Читать дальше )

Новости рынков |Чистый отток капитала из РФ в I квартале снизился в 1,2 раза

- 10 апреля 2018, 16:55

- |

16:19 10 Апреля 2018 года

МОСКВА, 10 апр — ПРАЙМ. Чистый отток капитала из РФ в первом квартале снизился по сравнению с аналогичным периодом прошлого года в 1,2 раза и составил 13,4 миллиарда долларов, свидетельствуют предварительные данные ЦБ.

«Чистый вывоз капитала частным сектором в I квартале 2018 года, по оценке Банка России, составил 13,4 миллиарда долларов… При этом, в отличие от ситуации годом ранее, когда чистое кредитование частным сектором России внешнего мира осуществлялось преимущественно за счет операций банков, в прошедшем квартале текущего года его величина сложилась в результате увеличения зарубежных активов прочих секторов», — говорится в комментарии регулятора.

В конце марта ЦБ увеличил прогноз оттока капитала из РФ в 2018 году с прежних 16 миллиардов долларов до 19 миллиардов долларов. Перед этим регулятор менял прогноз по движению капитала в декабре прошлого года – тогда он был поднят с 10 миллиардов долларов.

Согласно данным Банка России за 2017 год, чистый отток капитала из РФ вырос в 1,6 раза, до 31,3 миллиарда долларов с 19,8 миллиарда долларов в 2016 году. Основным источником вывоза являлись операции банковского сектора по сокращению внешних обязательств.

1prime.ru/mainnews/20180410/828700446.html

МОСКВА, 10 апр — ПРАЙМ. Чистый отток капитала из РФ в первом квартале снизился по сравнению с аналогичным периодом прошлого года в 1,2 раза и составил 13,4 миллиарда долларов, свидетельствуют предварительные данные ЦБ.

«Чистый вывоз капитала частным сектором в I квартале 2018 года, по оценке Банка России, составил 13,4 миллиарда долларов… При этом, в отличие от ситуации годом ранее, когда чистое кредитование частным сектором России внешнего мира осуществлялось преимущественно за счет операций банков, в прошедшем квартале текущего года его величина сложилась в результате увеличения зарубежных активов прочих секторов», — говорится в комментарии регулятора.

В конце марта ЦБ увеличил прогноз оттока капитала из РФ в 2018 году с прежних 16 миллиардов долларов до 19 миллиардов долларов. Перед этим регулятор менял прогноз по движению капитала в декабре прошлого года – тогда он был поднят с 10 миллиардов долларов.

Согласно данным Банка России за 2017 год, чистый отток капитала из РФ вырос в 1,6 раза, до 31,3 миллиарда долларов с 19,8 миллиарда долларов в 2016 году. Основным источником вывоза являлись операции банковского сектора по сокращению внешних обязательств.

1prime.ru/mainnews/20180410/828700446.html

Новости рынков |Минфин РФ: О непроведении 11 апреля 2018 года аукционов по размещению ОФЗ

- 10 апреля 2018, 13:55

- |

Информационное сообщение

о непроведении 11 апреля 2018 года аукционов по размещению ОФЗ

10.04.2018

Минфин России информирует о непроведении 11 апреля 2018 года аукционов по размещению облигаций федеральных займов в связи с неблагоприятной рыночной конъюнктурой.

Информация официального сайта Министерства финансов Российской Федерации: www.minfin.ru/ru/document/##ixzz5CGIF8CQI

Новости рынков |Кудрин: не надо ждать снижения ключевой ставки ЦБ

- 10 апреля 2018, 13:41

- |

10.04.2018 13:01

Москва, 10 апреля — «Вести.Экономика». Санкции США, введенные 6 апреля, завершили период снижения ключевой ставки Банка России, считает глава ЦСР, экс-министр финансов РФ Алексей Кудрин.

«Это не повлияет сильно на экономический рост, с другой стороны потребует от ЦБ дополнительного внимания к инфляции, поэтому, думаю, ожидать снижения ставки ЦБ в ближайшее полугодие уже не стоит», — заявил Кудрин журналистам в кулуарах Биржевого форума в Москве.

Курс рубля не упадет, как в 2014 г. — тогда первым санкциям против РФ сопутствовал обвал цен на нефть.

«Несмотря на некоторый выход иностранных инвесторов с российского фондового рынка, тем не менее, мы сейчас имеем высокую цену на нефть. В этой связи серьезных новых колебаний я не жду. Кроме того, ослабленный рубль помогает российскому экспорту, и ряд отраслей, скорее всего, заработают на данном курсе. В целом баланс будет неплохим, это не повлияет сильно на экономический рост», — отметил Кудрин.

Как сообщали «Вести.Экономика», Банк России 23 марта на втором в 2018 г. заседании по денежно-кредитной политике снизил ключевую ставку с 7,5% до 7,25%. Инфляция составит 3-4% в 2018 г. и будет находиться вблизи 4% в 2019 г. Темпы роста ВВП составят 1,5-2% в 2018-2020 гг., прогнозировал тогда регулятор.

www.vestifinance.ru/articles/100116

Москва, 10 апреля — «Вести.Экономика». Санкции США, введенные 6 апреля, завершили период снижения ключевой ставки Банка России, считает глава ЦСР, экс-министр финансов РФ Алексей Кудрин.

«Это не повлияет сильно на экономический рост, с другой стороны потребует от ЦБ дополнительного внимания к инфляции, поэтому, думаю, ожидать снижения ставки ЦБ в ближайшее полугодие уже не стоит», — заявил Кудрин журналистам в кулуарах Биржевого форума в Москве.

Курс рубля не упадет, как в 2014 г. — тогда первым санкциям против РФ сопутствовал обвал цен на нефть.

«Несмотря на некоторый выход иностранных инвесторов с российского фондового рынка, тем не менее, мы сейчас имеем высокую цену на нефть. В этой связи серьезных новых колебаний я не жду. Кроме того, ослабленный рубль помогает российскому экспорту, и ряд отраслей, скорее всего, заработают на данном курсе. В целом баланс будет неплохим, это не повлияет сильно на экономический рост», — отметил Кудрин.

Как сообщали «Вести.Экономика», Банк России 23 марта на втором в 2018 г. заседании по денежно-кредитной политике снизил ключевую ставку с 7,5% до 7,25%. Инфляция составит 3-4% в 2018 г. и будет находиться вблизи 4% в 2019 г. Темпы роста ВВП составят 1,5-2% в 2018-2020 гг., прогнозировал тогда регулятор.

www.vestifinance.ru/articles/100116

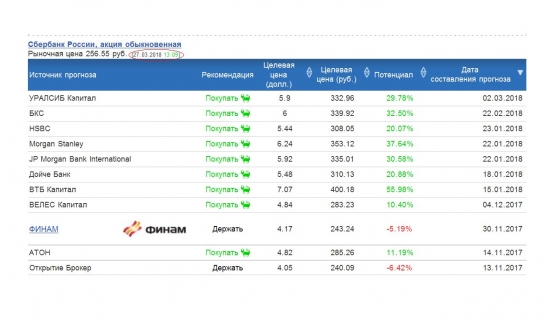

Новости рынков |Сбербанк: Рекомендации банков и инвест компаний, и целевые цены на акции

- 27 марта 2018, 15:14

- |

Новости рынков |Сделка Сбербанка по продаже Denizbank будет закрыта в III квартале 2018г

- 26 марта 2018, 12:56

- |

СМИ: выгода Сбербанка от продажи Denizbank может достичь 2 млрд долларов

26.03.2018 09:44

Сделка по продаже турецкого актива Сбербанка — Denizbank (девятый банк в стране по размеру активов) дубайскому банку Emirates NBD будет закрыта в III квартале, а ее сумма может составить 5,5 млрд долларов. Об этом газете «Коммерсант» рассказали источники, близкие к Сбербанку. По их словам, Emirates NBD сам вышел на руководство российского банка в рамках своей стратегии расширения бизнеса.

Emirates NBD — крупнейший банк в ОАЭ по активам (по состоянию на 31 декабря 2017 года 470,4 млрд дирхамов, или примерно 128 млрд долларов) и активно развивает международное направление. Сейчас он работает в ОАЭ, Египте, Саудовской Аравии, Индии, Сингапуре, Великобритании, имеет представительства в Китае и Индонезии. Выход на рынок Турции — логичное продолжение международной экспансии, отмечает один из собеседников «Коммерсанта».

Глава Сбербанка Герман Греф получил не связанное с политикой выгодное коммерческое предложение от Emirates NBD как раз в тот момент, когда «гипотетически рассматривал продажу Denizbank из-за санкционных рисков» (переговоры начались в январе 2018 года), рассказал один из источников газеты. По его словам, условия предложения перевесили «сомнения руководства Сбербанка в правильности решения расстаться с самым успешным зарубежным активом группы».

( Читать дальше )

26.03.2018 09:44

Сделка по продаже турецкого актива Сбербанка — Denizbank (девятый банк в стране по размеру активов) дубайскому банку Emirates NBD будет закрыта в III квартале, а ее сумма может составить 5,5 млрд долларов. Об этом газете «Коммерсант» рассказали источники, близкие к Сбербанку. По их словам, Emirates NBD сам вышел на руководство российского банка в рамках своей стратегии расширения бизнеса.

Emirates NBD — крупнейший банк в ОАЭ по активам (по состоянию на 31 декабря 2017 года 470,4 млрд дирхамов, или примерно 128 млрд долларов) и активно развивает международное направление. Сейчас он работает в ОАЭ, Египте, Саудовской Аравии, Индии, Сингапуре, Великобритании, имеет представительства в Китае и Индонезии. Выход на рынок Турции — логичное продолжение международной экспансии, отмечает один из собеседников «Коммерсанта».

Глава Сбербанка Герман Греф получил не связанное с политикой выгодное коммерческое предложение от Emirates NBD как раз в тот момент, когда «гипотетически рассматривал продажу Denizbank из-за санкционных рисков» (переговоры начались в январе 2018 года), рассказал один из источников газеты. По его словам, условия предложения перевесили «сомнения руководства Сбербанка в правильности решения расстаться с самым успешным зарубежным активом группы».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс