Блог им. Marek |ФРС сегодня понизила ставку на 25 б.п. - до 4,25%-4,5%. 10 членов ФРС за понижение ставки до 3,875% в течение 2025г

- 18 декабря 2024, 22:00

- |

18 декабря, 2024

Федеральная резервная система опубликовала заявление FOMC

Для выпуска в 14:00 по восточному времени

Последние показатели свидетельствуют о том, что экономическая активность продолжает расти уверенными темпами. С начала года условия на рынке труда в целом смягчились, а уровень безработицы вырос, но остается низким. Инфляция продвинулась вперед в достижении целевого показателя Комитета в 2 процента, но остается несколько повышенной.

Комитет стремится достичь максимальной занятости и инфляции на уровне 2 процентов в долгосрочной перспективе. Комитет считает, что риски для достижения целей в области занятости и инфляции примерно сбалансированы. Экономические перспективы являются неопределенными, и Комитет внимательно следит за рисками для обеих сторон в рамках своего двойного мандата.

В поддержку своих целей Комитет принял решение снизить целевой диапазон ставки по федеральным фондам на 1/4 процентного пункта до 4-1/4 до 4-1/2 процента. При рассмотрении вопроса о масштабах и сроках дополнительной корректировки целевого диапазона ставки по федеральным фондам Комитет будет тщательно оценивать поступающие данные, формирующиеся перспективы и баланс рисков.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Marek |Десятилетний сырьевой суперцикл только начинается. Как только ФРС начнет снижать процентные ставки все сырьевые товары подорожают

- 27 сентября 2024, 17:50

- |

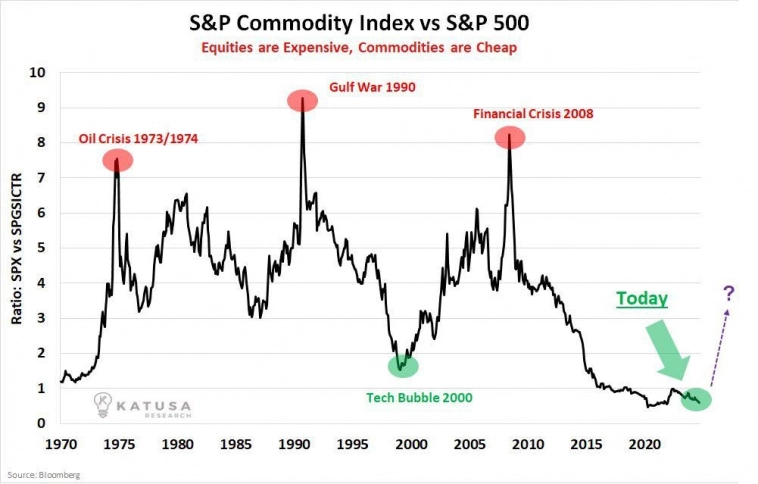

В периоды легких денег рисковые активы, такие как акции, как правило, опережают ожидания, поскольку инвесторы гонятся за прибылью, но во времена экономических потрясений сырьевые товары становятся безопасной гаванью для многих инвесторов. По мнению одного аналитика, сейчас самое время готовиться к сырьевому суперциклу.

«Последние [два] раза мы видели эти оценки для сырьевых товаров в 1971 и 2000 годах», — написал в Твиттере основатель MN Consultancy Михаэль ван де Поппе (Michaël van de Poppe). «Сырьевые товары и #Crypto чрезвычайно недооценены, и вполне вероятно, что сырьевые товары войдут в 10-летний бычий рынок».

«Я ожидаю большого потенциала роста от этих двух классов активов», — сказал Поппе.

Как показано на изображении выше, сырьевые товары в настоящее время оцениваются на более низких уровнях, чем в преддверии пузыря доткомов 2000 года и финансового кризиса 2008 года, и, если история чему-то учит, они могут вскоре быстро наверстать упущенное, поскольку инвесторы выйдут из перегретого фондового рынка.

( Читать дальше )

Блог им. Marek |Mark Moss: Доллар США — «самый большой пузырь активов», все дороги ведут к еще большему печатанию денег

- 16 августа 2024, 08:45

- |

Неизбежными последствиями рецессии в США являются увеличение печатания денег, вливания ликвидности и инфляция, считает Марк Мосс (Mark Moss), ведущий программы «The Mark Moss Show» и партнер Bitcoin Opportunity Fund, который предупреждает, что доллар США является крупнейшим пузырем активов.

«Мы находимся в ситуации, когда все дороги ведут к увеличению государственного тиража и росту инфляции», — сказал Мосс Мишель Макори (Michelle Makori), ведущему ведущему и главному редактору Kitco News. «Если у нас будет рецессия, это просто означает большую инфляцию… ФРС находится между молотом и наковальней; Выхода нет. Правительство не может позволить себе рецессию. Как правило, когда мы наблюдаем рецессию, мы видим, что налоговые поступления падают где-то на 12-15%. Они не могут себе этого позволить».

Мосс отметил, что существует большая разница между рецессией и тем, как ведут себя цены на активы, заявив, что ФРС неизбежно внесет больше ликвидности в экономику, что приведет к «обвалу» цен на активы из-за девальвации и обесценивания покупательной способности доллара США.

( Читать дальше )

Блог им. Marek |Доллар упал сильнее всего за месяц, поскольку ФРС сигнализирует о снижении ставок в 2024г

- 14 декабря 2023, 00:42

- |

● Долларовый индикатор упал на 0,8% после заявления ФРС.

● Австралийский доллар и иена являются одними из лучших в G-10.

13 декабря 2023 г. в 23:07 GMT+3

Доллар просел более чем на 1% по отношению к половине своих конкурентов из G10 после того, как Федеральная резервная система оставила базовую процентную ставку без изменений и выдвинула более агрессивный прогноз по смягчению денежно-кредитной политики в 2024 году.

Бенчмарк доллара Bloomberg просел на 0,8%, что стало самым большим однодневным падением с ноября. Все сопоставимые доллару страны Группы 10 укрепились по отношению к доллару: норвежская крона, японская иена, шведская крона, а также австралийский и новозеландский доллары выросли более чем на 1%.

Доходность казначейских облигаций упала, и трейдеры усилили ставки на дополнительное смягчение в следующем году после того, как политики ФРС наметили более резкие темпы снижения ставок, чем они видели в сентябре. Валютные конкуренты доллара выросли, поскольку трейдеры обдумывали возможность расхождения в политике процентных ставок между странами Большой десятки в следующем году. Банк Англии, Европейский центральный банк и Национальный банк Швейцарии готовы принять свои собственные решения по процентной ставке в четверг.

( Читать дальше )

Блог им. Marek |Bank of America: ЕЦБ может развернуть курс политики в 2020г. Ждет роста евро до 1,15

- 13 января 2020, 21:48

- |

Европейский центральный банк может спровоцировать рост евро, если позднее в 2020 году он откажется от ультрамягкой денежно-кредитной политики, считают в Bank of America.

«Мы видим риск того, что позднее в этом году ЕЦБ может неожиданно занять жесткую позицию, и мы в целом считаем, что в остальном баланс рисков в целом смещен в сторону понижения курса доллара США», — говорят аналитики Bank of America.

Они ожидают, что пара евро/доллар к концу 2020 года вырастет до 1,15 против 1,1128 в настоящее время ввиду ослабления доллара, так как смягчение торговой напряженности между США и Китаем приведет к мировой рефляции.

Ожидается, что первая фаза соглашения между США и Китаем будет подписана в среду.

Блог им. Marek |Протоколы ЕЦБ: Семь руководителей ЕЦБ не согласны с пакетом мер стимулирования

- 10 октября 2019, 16:39

- |

10.10.2019 14:58

Руководители Европейского центрального банка в сентябре разделились во мнениях относительно необходимости возобновления программы покупки облигаций объемом 2,6 трлн евро, согласно опубликованным в четверг протоколам заседания. Таким образом, Кристине Лагард, которая должна занять пост главы ЕЦБ, предстоит привести руководителей центрального банка еврозоны к консенсусу по вопросу стимулирования экономической активности в регионе.

В сентябре ЕЦБ осуществил ряд мер стимулирования, в том числе объявил о решении вновь начать покупать облигации на сумму 20 млрд евро в месяц.

«Некоторые руководители центрального банка не увидели достаточно весомых аргументов в пользу возобновления покупок активов», — говорится в протоколах.

По крайней мере семь руководителей ЕЦБ были не согласны с пакетом мер стимулирования, в их числе главы центральных банков Франции, Германии и Дании.

Блог им. Marek |Решения ЕЦБ "в целом" совпали с ожиданиями, рынка. Программа покупки активов оказалась ниже ожиданий рынка

- 12 сентября 2019, 17:06

- |

Решения Европейского центрального банка «в целом» совпали с ожиданиями рынка, говорят экономисты SEB. Хотя объемы программы покупки активов оказались несколько ниже ожидаемого на рынке – всего 20 млрд евро в месяц, – говорят они. ЕЦБ также понизил ставку по депозитам на 10 б.п. до -0,50% и объявил о двухуровневой системе для депозитов.

Политика ЕЦБ, вероятно, не окажет особого влияния на экономику еврозоны, говорят в Berenberg. Неопределенность со стороны внешних шоков, таких как американо-китайские торговые разногласия и Brexit, сбили восстановление еврозоны с курса, отмечают в банке, и «даже снижение стоимости финансирования для домохозяйств и компаний не вызвало значительного роста потребления или инвестиций компаний», говорят в Berenberg.

Блог им. Marek |На следующей неделе ЕЦБ проявит склонность к смягчению политики

- 18 июля 2019, 17:32

- |

18.07.2019

Аналитики S&P Global Ratings ожидают, что на запланированном на следующий четверг заседании ЕЦБ проявит склонность к смягчению денежно-кредитной политики и не исключит возможность принятия мер стимулирования в сентябре. Такое заявление может быть обусловлено неопределенностью и негативным воздействием внешних факторов на экономику еврозоны, говорят они.

Аналитики S&P ожидают, что в сентябре ЕЦБ понизит ставку по депозитам на 10 базисных пунктов, а в октябре, возможно, возобновит покупки активов на 15 млрд евро в месяц.

По их мнению, на заседании в следующий четверг ЕЦБ скорректирует ориентиры относительно политики в будущем, заявив, что процентные ставки будут оставаться на текущем или более низком уровне до конца 2020 года. Согласно текущим ориентирам ЕЦБ, ставки будут оставаться на этом уровне как минимум до середины 2020 года.

Блог им. Marek |UniCredit: Пауэлл может как поднять пару евро/доллар США выше 1,13, так и опустить ее ниже 1,11

- 10 июля 2019, 13:53

- |

После выхода в пятницу сильного отчета по американскому рынку труда, который ослабил ожидания понижения процентных ставок Федеральной резервной системой США и придал импульс росту доллара, американская валюта теперь может как продолжить рост, так и упасть. Ее дальнейшее направление будет зависеть от сегодняшнего выступления председателя ФРС Джерома Пауэлла в Конгрессе США.

В UniCredit считают, что пара евро/доллар США, которая на момент написания статьи торговалась по 1,1213, может подняться выше 1,13, если Пауэлл просигнализирует о вероятности «решительного» понижения процентных ставок на 50 базисных пунктов уже 31 июля. С другой стороны, пара может упасть ниже 1,11, если он намекнет, что ФРС не собирается понижать процентные ставки раньше сентября. При намеке на понижение процентных ставок в июле на 25 базисных пунктов (как ожидают рынки) пара евро/доллар США будет с трудом удерживаться выше 1,12.

По данным FactSet, ранее пара евро/доллар опускалась до трехнедельного минимума 1,1201.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс