SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

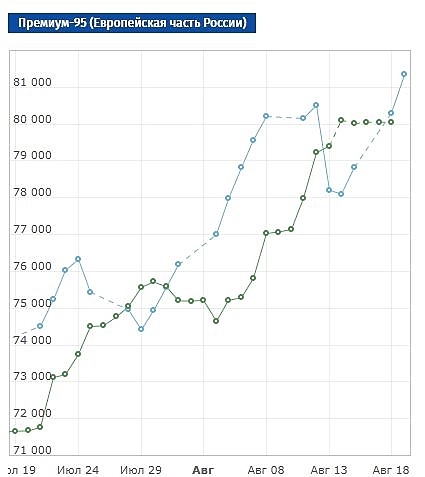

Блог им. MaksimLesnyh |⛽️ Бензин ₽81 000/т: +46% с начала года — что дальше?

- 20 августа 2025, 07:16

- |

⛽️ Бензин ₽81 000/т: +46% с начала года — что дальше?

АИ-95 на СПБ бирже 19 августа вышел к ~₽81 тыс./т. Драйверы: пик сезонного спроса, ремонты/простой НПЗ и атаки БПЛА, что ограничивает предложение.

Политика: кабинет продлил полный запрет экспорта бензина на сентябрь (в октябре — для непроизводителей). Обсуждалось повышение норматива биржевых продаж до 17%, но решение пока отложили.

Александр Новак, 14.08.2025:

«Минэнерго и ФАС совместно с биржей проработают долгосрочные меры по стабилизации цен на оптовом рынке».

Оптовые цены на бензин АИ-95 прибавили ~47-48% с начала года, обновив исторические максимумы.

Итоги по консенсусу аналитиков (2-4 недели): базовый сценарий — плато в опте на высоких уровнях и умеренный рост розницы в пределах ~+1–2 ₽/л (≈1–2,5%) при действующих ограничениях. Ключевой риск для прогноза — внеплановые простои/удары по НПЗ.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

- комментировать

- 452

- Комментарии ( 1 )

Блог им. MaksimLesnyh |🔻 Недельная дефляция — временное затишье? ЦБ на распутье перед осенью

- 24 июля 2025, 07:17

- |

🔻 Недельная дефляция — временное затишье? ЦБ на распутье перед осенью

Росстат впервые с сентября 2024 года зафиксировал недельную дефляцию: с 15 по 21 июля цены в РФ снизились на 0,05%. Это произошло после умеренного роста на 0,02% неделей ранее и всплеска на 0,79% в начале месяца (индексация тарифов ЖКХ). Годовая инфляция по данным на 21 июля замедлилась до 9,17%. Всего с начала года потребительские цены выросли на 4,56%, из них 0,76% — только в июле.

На этом фоне рынок почти единогласно ожидает снижение ключевой ставки ЦБ РФ 25 июля:

🔹Базовый прогноз — минус 200 б.п. до 18%;

🔹Некоторые допускают шаг в 300 б.п., другие — более осторожное снижение на 100 б.п.

🧠 Александр Исаков, бывший главный экономист Bloomberg Economics по России и СНГ, предупреждает:

«Дефляция в июле — не системный сдвиг, а результат временных факторов: сезонных скидок, охлаждённого спроса после шоковой индексации ЖКХ. С осени проинфляционные риски усилятся: фискальная экспансия, слабый рубль, рост импорта.

📌Вывод: недельная дефляция — это краткий эпизод затишья. Уже осенью инфляционные факторы могут вернуться с удвоенной силой. Профессиональные инвесторы сегодня следят не столько за текущей статистикой, сколько за тем, насколько грамотно ЦБ отыграет смягчение и как на это ответят рынки.

( Читать дальше )

Блог им. MaksimLesnyh |Решетников: между 4% инфляции и Турцией есть промежуточные цели

- 27 июня 2025, 20:07

- |

📌Решетников: между 4% инфляции и Турцией есть промежуточные цели

На ПМЭФ министр экономики Максим Решетников честно заявил: «Если вы хотите инфляцию 4%, забудьте про рост. Хотите рост — будет инфляция. Как в Турции. Хотя между 4% и Турцией, конечно, есть промежуточные цели» (Например 15% или 20%). Формально звучит взвешенно. Но по сути — государство готово разгонять экономику ценой инфляции.

ЦБ продолжает говорить о контроле, но всем понятно: давление на ставку идёт, и она почти наверняка полетит вниз уже в июле.

😀 Что это значит:

– рост цен осенью — почти неизбежен;

– ключевая ставка будет снижена под лозунг «нам нужен рост»;

– контроль над инфляцией останется только в заявлениях — не в реальности.

📈 Мы готовимся к инфляции — и держим защитные активы, пока вокруг бегают инфоЦЫГАНЕ, которые всерьёз советуют вам скупать ОФЗ и акции третьего эшелона.

Они-то тоже верят в «промежуточные цели». Только вот на деле эти цели — между очередной сказкой на вебинаре и реальностью, где их подписчики сидят с просевшими портфелями и обесцененными ОФЗ. И пока они рисуют стрелочки наверх, мы готовим реальные стратегии под инфляционный сценарий, без биржевых сказок и платных прогнозов.

( Читать дальше )

Блог им. MaksimLesnyh |Инфляция для бедных > 20%

- 10 июня 2025, 10:16

- |

‼️⚠️Инфляция для бедных > 20%

1) «Инфляция для бедных» в России превысила 20%. И в этих условиях ЦБ РФ СНИЖАЕТ ключевую ставку!!!

2) Текущая ситуция наших позиций? Портфель акций находится в нуле (+0,16%). Фонд с коммерческой недвижимостью находится также в незначительном плюсе (+0,5%). По фонду с недвижимостью в конце этого месяца должна произойти отсечка, в июле выплатят дивиденды.

P. S. Что дальше? Рано или поздно всё это дело должно рвануть наверх, на фоне снижения ставки и роста инфляции.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

Блог им. MaksimLesnyh |Заседание ЦБ РФ и инфляция

- 20 марта 2025, 07:26

- |

🕯Заседание ЦБ РФ и инфляция

1) По вчерашней статистике, годовая инфляция впервые за многие месяцы осталась на прежнем уровне и осталась на уровне 10,2%.

2) Завтра состоится заседание ЦБ РФ, уже понятно, что повышение ключевой ставки в этих условиях носит крайне маловероятный сценарий.

3) Напоминаем, что наш эксперимент остаётся в силе. По мере развития перемирия и снижения ключевой ставки, мы посмотрим, что будет расти быстрее: индекс Мосбиржи или коммерческая недвижимость. Сюда же ещё будем накладывать краткосрочный эффект рецессии в США.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

Блог им. MaksimLesnyh |Гиперинфляция vs. Дефляция

- 13 марта 2025, 09:59

- |

‼️⚠️Гиперинфляция vs. Дефляция

1) Еще одна картинка из западной аналитики. Авторы отмечают, что мы на пороге масштабных потрясений и рубикона, который будет самым масштабным событием за последние 100 лет.

2) Перед вами график инфляции в США за последние 100 лет с указанием ключевых событий в истории. Верхние пики характеризуются масштабными событиями в истории, массовой печатью денег и высокой инфляцией. Нижние пики характеризуются глобальными потрясениями в экономике, рецессиями и периодами с дефляцией. На текущий момент у нас сформировался масштабный и глобальный треугольник, с двумя вариантами развития событий. (Гиперинфляция или Великая депрессия 2.0)

P. S. С учетом нарастающих бюджетных импульсов по всему миру (Россия, Китай, Европа, США), не сложно догадаться к чему все идет и каков будет финал. Авторы статьи также прогнозируют выход наверх и мы это разберем дальше.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

Блог им. MaksimLesnyh |Годовая инфляция в РФ ускоряется

- 13 марта 2025, 06:54

- |

‼️⚠️Инфляция в РФ

1) Недельная инфляция в РФ замедлилась, годовая ускорилась. По фондовому рынку РФ — сейчас все зависит от ответа нашего руководства по поводу перемирия.

2) Инвестиционные позиции у нас не меняются. Нефть — не продаём. Удобрения — не продаём. Золото — не продаём. Недвижимость — не продаём.

P. S. По активам более подробно обсудим в грядущем ролике. По инфляции, сегодня опубликуем эксклюзив из западной аналитики.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

Блог им. MaksimLesnyh |Ставка аренды офисов vs. Накопленная инфляция

- 08 марта 2025, 18:46

- |

‼️⚠️Ставка аренды офисов vs. Накопленная инфляция

1) Вы видели, что складская арендная ставка обогнала накопленную инфляцию (прикрепленный пост).

2) Смотрим на график дефицита офисных помещений и арендной ставки офисных помещений. Арендная ставка, мягко говоря, существенно отстаёт от уровня накопленной инфляции. Ни к чему не призываем, но очевидно, куда пойдет арендная ставка офисных помещений к накопленному уровню инфляции.

P. S. Более предметно, поговорим в завтрашнем ролике.💪

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

Блог им. MaksimLesnyh |Ставка аренды складов vs. Накопленная инфляция

- 08 марта 2025, 10:16

- |

‼️⚠️Ставка аренды складов vs. Накопленная инфляция

1) Продолжаем аналитику по рынку недвижимости. Сегодня полностью добьем эту тему, чтобы к этому вопросу мы больше не возвращались.

2) Вы видели вчерашний график зависимости дефицита складов от арендной ставки. Следующий график, ставка аренды складских помещений обогнала накопленный уровень инфляции.

P. S. Дальше переходим к офисным помещениям, там сложилась ситуация более интересная.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

Блог им. MaksimLesnyh |Инфляция в РФ ускоряется

- 06 марта 2025, 07:17

- |

‼️⚠️Инфляция в РФ ускоряется

1) По вчерашним данным, недельная инфляция замедлилась и составила 0,15%, годовая инфляция ускорилась до 10,15%.

2) Инфляция продолжает расти. Все упирается сейчас в завершение, либо продолжение СВО. Есть риски его дальнейшего продолжения. Самое безопасное сейчас — это находиться в первую очередь в фондах недвижимости и валюте под проценты. Акции также держим инвестиционно, на более глубокой коррекции наращиваем позиции.

3) По коммерческой недвижимости и ЗПИФН «Рентный доход» более подробная аналитика будет представлена сегодня (завтра). Итоги и нюансы проговорим в грядущем ролике.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс