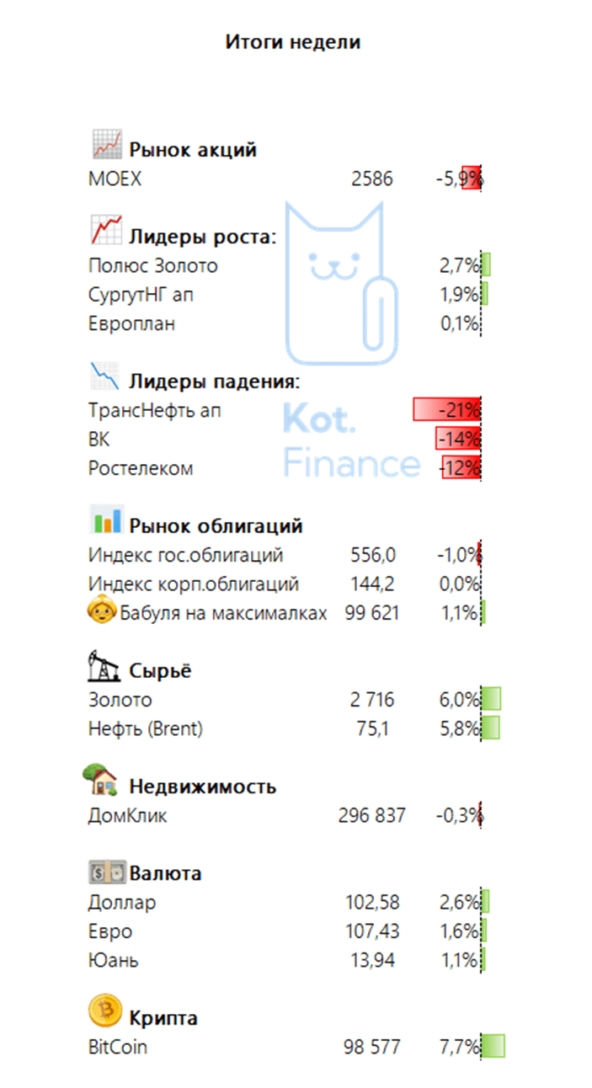

Блог им. MKrrr |🗓Итоги недели на финансовых рынках🐾

- 30 ноября 2024, 08:30

- |

Акции застройщиков пикируют, валюта бьет рекорды. Разбираем новые размещения в облигациях и интересные события недели

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

Новые размещения

•Селектел (АА-) размещает флоатер с ежемесячным купоном КС+4% на 2,5. Интерес: ★★★☆☆

•Яндекс Банк (А) планирует фиск 24-24,5% с залогом портфеля. В дюрации надо разбираться. Интерес: ★★☆☆☆

•Роял Капитал (ВВ) разместил флоатер с ежемесячным купоном КС+8% на 3 года. Интерес: ★★☆☆☆

•Рафт Лизинг (ВВ) размещает флоатер с ежемесячным купоном КС+6% на 3 года с амортизацией. Интерес: ★☆☆☆☆

•Магнит (ААА) размещает фикс с ежемесячным купоном 23% на 5 лет, оферта через 15 мес… Интерес: ★☆☆☆☆

•Авто Мое опт (ВВ) размещает фикс с ежеквартальным купоном 21% на 3,5 года, оферта через 15 мес… Интерес: ☆☆☆☆☆

Интересные события

❗Оферта по РОДЕЛЕН-001Р-03. Новая ставка 27% (доходность ~32%). Другие выпуски торгуются по 41-43%

❗Оферта по РЖД-41. Новая ставка 24% (доходность ~27%). Рыночная ставка

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 6 )

Блог им. MKrrr |⭐️Доходность облигаций снова растет. Чем хороши 🐟флоатеры?

- 27 ноября 2024, 08:15

- |

Важное отличие сфинксов от других пород в том, что у них нет ни шерсти, ни подшерстка. 2024 забрал у инвесторов в акции весь «жирок» 2023. Но тревожно даже инвесторам в облигации.

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

Мы живем в период турбулентности: все так быстро меняется и мы опять вынуждены делать срез рынка. Если они уже надоели – поставьте 🦄 к посту, или в комментарии

( Читать дальше )

Блог им. MKrrr |⭐️Котайджест 🐾. В фокусе акции, облигации, доллар

- 24 ноября 2024, 09:53

- |

Выпуск за 18-24 ноября. Саммари неделми

---

💵Облигации

🥖Обзор Азбуки Вкуса. Лучше чем Окей, но и доходность ниже

📺М.Видео продолжает делать хорошую мину при плохой игре. Нулевой прирост продаж и затягивание с доп.эмиссией. По примеру Сегежи – до добра не доводит

📊Обновили срез доходности по облигациям с разными кредитными рейтингами. А- сравнялся с ВДО. Мы считаем это возможностью

🌲Искали инвест.возможности в Сегеже. В бондах есть, в акциях, кажется, что нет

📈Акции

🌲Сегежа сначала подавала признаки радости перед новостью о допке, а потом ушли в закат

‼101 млрд должен помочь бизнесу, но на спасение не похоже. Помощь идет и от рубля – 15% девальвация уже отразится в результатах IV квартала.

⚡Система под риском: высокая ключевая ставка ставит под сомнение дивиденды МТС, и вынуждает помогать проблемным бизнесам (Сегежа). Другие проекты еще не вышли на самостоятельность. Холдинг не в том положении, чтобы ± 100 млрд было легко найти на рынке

( Читать дальше )

Блог им. MKrrr |🗓Итоги недели на финансовых рынках🐾

- 23 ноября 2024, 09:15

- |

У нас новый дизайн, а в мире очередной рост доллара и биткоина. Транснефть в лидерах падения

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

Мы изменили дизайн, и теперь котировки будут в формате картинки. Про новые размещения и интересные события продолжим писать в привычном формате.

Как вам новый дизайн? – пиши в комментариях

Новые размещения

•Брусника (А-) разместила флоатер с ежемесячным купоном КС+3% на 2 года с офертой через год. Интерес: ★★☆☆☆

•Томск (ВВВ+) планирует фиск 24,5-26,5% с ежемесячным купоном на 2 года. Предусмотрена аммортизация. Интерес: ★★☆☆☆

•Новосибирская область (АА) доразмещает дисконтные облигации (81,6-83,5% от номинала) с доходностью 28-29,3%. Купонов нет, предусмотрена амортизация Интерес: ★★☆☆☆

•Интерлизинг (А) выпустил флоатер КС+4,5% ежемесячно на 3 года с аммортизацией. Интерес: ★★★☆☆

•Балтийский лизинг (АА-) выпустил флоатер КС+1,9% на 10 лет с офертой через год. Интерес: ☆☆☆☆☆Похоже, выпуск для «своих»: 9 млрд разместили за час ниже рынка.

( Читать дальше )

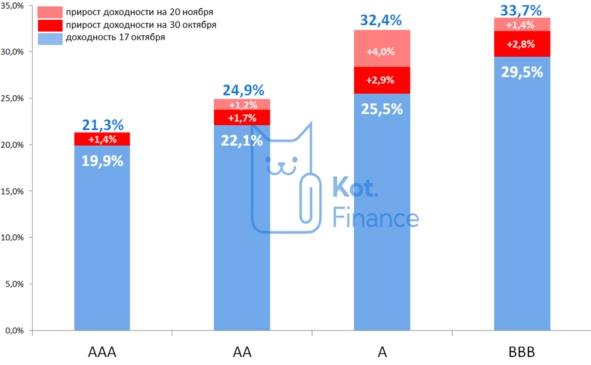

Блог им. MKrrr |⭐️Фантастический рост доходности в рейтинге А 😳 Как заработать?

- 20 ноября 2024, 08:00

- |

На рынке облигаций рост доходности = падение цен. Так вот, сильнее всего упали облигации в сравнительно-надежном сегменте… с рейтингом А

/>

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости --

График выше говорит сам за себя. Мы делали срез доходности в зависимости от рейтингов с шагом 2-3 недели:

После ноябрьского 🌪урагана, рынок дал возможность зарабатывать на флоатерах не только от высокой ставки (исторически, флоатеры дают большую купонную доходность), но и за счет покупки облигации с дисконтом:

◾тот же купон на меньшие вложения = большая доходность

◾ + доход от погашения по номиналу к концу срока

Поэтому, мы много внимания уделили 🐟флоатерам:

🔹подборка лучших с расчетом Total Return (купон + дисконт от номинала)

🔹сценарии доходности по разных ключевых ставках на примере Балтийского лизинга🎣

( Читать дальше )

Блог им. MKrrr |📺М.Видео: расти нельзя падать. Запятую поставим через 3 месяца ⭐️

- 19 ноября 2024, 09:12

- |

Ох уж эти запятые...

/>Наши последние разборы компаний:

🥂Simple (облигации)

🚖Европлан (акции)

🔧Все инструменты (облигации)

Саммари пресс-релиза

🔹 Рост GMV 9м2024 к 9 м2023 +8%

🔹 +89 новых магазинов (всего ~1300)

🔹 online продажи 73% (+3,3 пункта)

🔹 Средний чек 14,2 тыс. руб. (+15%)

🔹 Доля кредитных продаж 16,7%

Что видим мы?

🔹 прирост III квартала 2024 к III кварталу 2023 равен 0%. Положительный прирост 9 месяцев – эффект только I квартала 2024 года (+22%). Второй квартал почти в нулях (+3%), Третий квартал в нулях (0%). Успех первого квартала – инерция от IV квартала 2023 (+43%)

Помните, мы сравнивали цены в магазинах и пытались определить лидера новогодних подарков? М.Видео заманивало покупателей купонами на скидку в I квартале. Вот и эффект

🔹 Если увеличение сети на 89 магазинов дает нулевой прирост, значит сопоставимые продажи (LFL) отрицательные. Об этом намекает и рост чека на 15%. Цены растут, число покупок снижается.

( Читать дальше )

Блог им. MKrrr |👶Портфель внучков от Кот.Финанс (❄️ноябрь)

- 18 ноября 2024, 08:15

- |

Мы придумали портфель внучков, как аналог портфеля бабули, но с офертами. Это такая же подборка облигаций с рейтингом А- и выше, но внучки имеют большее разнообразие за счет того, что ставят даты оферт в напоминалки в 📱

Наша философия инвестирования не предполагает частый ребаланс. Для вас мы составляем доходный, комфортный, пассивный портфель. Ведь время — это тоже ресурс⚡С ребалансом есть 👵🤘Бабуля на максималкахПринципы - те же: — фикс.доходность- рейтинг А- и выше- высокая ликвидность- не более 10% на компанию, не более 40% на отрасль, но с офертами. Что не так с офертами?✅Выбрали:· Самолет🆕 (занял место самой доходной рискованной облигации)

· Окей (входят в Черный список (https://t.me/mkot_finance/1363), но в портфель с офертами решили включать; не хотите иметь дело с 🤥? — серым варианты для замены)

· М.Видео· Брусника

· ВИС

· Эталон

· ЛСР🆕

· АФК Система

· ТрансФин-М

· Интерлизинг

🆕- изменения относительно прошлого выпуска

❗Средневзвешенная доходность 🤪сумасшедшие 37,3%, срок ~1,2 года⌛Меньше срок – меньше реакция на нервозность ставки:- поднимут КС – не отреагирует- снизят — не удастся поучаствовать в переоценке😞

( Читать дальше )

Блог им. MKrrr |⭐️Котайджест 🐾: много внимания 🐟флоатерам и подборкам бондов. А доллар 💯

- 17 ноября 2024, 08:37

- |

Выпуск за 11-17 ноября

/>

---

💵Облигации

Много внимания уделили 🐟флоатерам:

🔹подборка лучших с расчетом Total Return (купон + дисконт от номинала)

🔹сценарии доходности по разных ключевых ставках на примере Балтийского лизинга

/>( Читать дальше )

Блог им. MKrrr |🗓Итоги недели на финансовых рынках🐾

- 16 ноября 2024, 08:40

- |

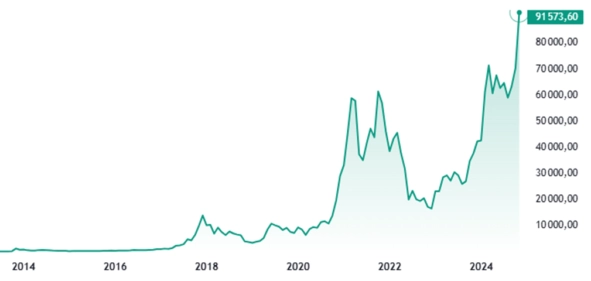

Новые рекорды в Bitcoin, доллар снова сотка, новые облигации

🤝Присоединяйся к сообществу Кот.Финанс: мы делаем обзоры компаний, рынков, недвижимости

--

Рынок акций

🔝 MOEX 2748 пунктов (+0,2%)

Лидеры роста: МКБ (+8,1%), ЮниПро (+5,5%), Россети (+5,4%)

Лидеры падения: Позитив (-5,2%), Яндекс (-4,9%), ПИК (-4,4%)

Рынок облигаций

🔝 Индекс гос.облигаций (RGBITR) +1,4%

🔝 Индекс корп.облигаций (RUCBTRNS) +0,1%

🔝 👵🤟 Бабуля на максималках +1,2%

Новые размещения

•Роснефть (ААА) разместила 684 млрд. фикс-облигаций на 10 лет с офертой через год. Купон 12%😂. Интерес: ☆☆☆☆☆

•Брусника (А-) планирует флоатер КС+3% с ежемесячным купоном. Оферта через год. Интерес: ★★☆☆☆

•Антерра (ВВ-) планирует фикс 30% с ежеквартальным купоном на 3 года, без оферты. Интерес: ★★★☆☆

•Х5 (ААА) выпустил фикс 23% с ежемесячным купоном, оферта через 9 мес. Интерес: ★★★☆☆

Пишите в комментариях, какие компании разобрать🛠

Интересные события

• Очередной дефолт по Нике. Выпуск 001P-03

( Читать дальше )

Блог им. MKrrr |⭐️Портфель облигаций бабули👵❄️ (ноябрь)

- 15 ноября 2024, 08:03

- |

Диверсифицированный, доходный, надежный, и максимально простой портфель. Бабуля одобряет!🤟

Мы придумали портфель бабули, чтобы предлагать простые и надежные решения, не требующие много времени. Кредитный рейтинг А- и выше – золотая середина (компромисс) между риском и доходностью.

Правила портфеля просты:

· Без оферт, потому что бабуля может пропустить их

· Высокая надежность (А- и выше), потому что толерантность к риску низкая

· Высокая диверсификация, и в то же время не навязчивость с количеством выпусков, чтобы число корпоративных действий, реинвестирования, и прочего – не напрягало

· Высокая ликвидность (легко купить/легко продать)

Портфель бабули не предполагает ребалансировку, ведь главное правило — максимально простой портфель. Но мы эксперименитируем с ребалансом в другом проекте

✅Что мы выбрали:

• М.Видеоспойлер: в портфеле внучков пальму первенства займет Самолет✈• ЛСР 🆕• Пионер• Интерлизинг• Евротранс• Джи Групп 🆕• Сэтл• Каршеринг Руссия• Брусника 🆕• Балтийский 🆕🆕- изменения относительно прошлого выпуска

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс