Блог им. MKrrr |Переполох на валютном рынке, худшие акции пятилетки ⛔️, и лучшая инвест-конференция с инсайдами 🔥

- 23 июня 2024, 08:54

- |

🐾Котайджест №37 за неделю 17-23 июня

📈Акции

Самое крутое и самое важное событие недели, месяца, и может быть квартала – конференция Smart-Lab! Публично, и в кулуарах поговорили с Сегежей, М.Видео, Whoosh, Интерлизингом, и другими. Текстовый отчет здесь. Много участников, эмитентов, и куча информации!

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 20 )

Блог им. MKrrr |🌪Всё летит в пропасть, или почему на биржах всё падает? 🍌

- 20 июня 2024, 07:42

- |

На самом деле надо еще найти причину, почему не падать!

Но разбираемся по порядку...

Акции

Еще в апреле мы выпустили статью «❌Акции? Спасибо, нет!»

В ее основе ожидания сложных времен из-за

· Высоких ставок

· Вероятности роста налогов

· Риска прилетов и эскалации конфликта с «западными партнерами»

· 💩 ссанкций

· Дефицита бюджета (решается налогами)

Все это было приправлено тем, что рынок дорог, а черные лебеди вполне могут случиться.

«За акции» — закрытый контур и инфляция. Нуууу такие себе союзники. А фактор высоких ставок должен бить по рынку акций с двух орудий:

— рост процентов закредитованных компаний, падение их прибылей и дивидендов

— наличие альтернатив рынка облигаций, который дает почти без риска 15% и больше. А дивиденды снижаются

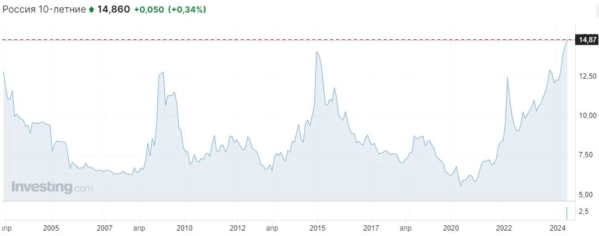

Облигации

Мы видели защиту в рынке облигаций, но напрасно: если в конце прошлого года были ожидания снижения ставок с лета, то сейчас наоборот пошли разговоры о возможном ее увеличении

( Читать дальше )

Блог им. MKrrr |🚛Балтийский лизинг. Разбор облигаций🔥

- 19 июня 2024, 08:03

- |

11 выпуск, второй флоатер компании с доходностью до 20% годовых. Растет при росте ключевой ставки

О выпуске

11ый выпуск облигаций и второй флоатер🐟. Без оферты и амортизации. Высокий рейтинг (АА- от Эксперт РА)

Флоатер – облигация с переменным купоном. Чаще всего, ставка привязывается к ключевой ставке / Ruonia / доходности ОФЗ, или инфляции

( Читать дальше )

Блог им. MKrrr |🕳Купившим дно в облигациях - второе дно в подарок 🐟

- 18 июня 2024, 13:08

- |

Бондхолдеры тоже плачут😢

Рынок всё же прайсит увеличение ключевой ставки. Все fix-выпуски портфеля внучков, которые входят в наш экспериментальный публичный портфель окончательно закрепились выше 20%:

☆ М.Видео (25,9%)

☆ Интерлизинг (21,7%)

☆ ТрансФин-М (21,1%)

☆ Эталон (20,6%)

☆ Пионер (20,8%)

☆ АФК Система (20,1%)

☆ Балтийский лизинг (21,5%)

☆ СЭТЛ групп (20,4%)

☆ ВУШ (20,1%)

☆ ВИС Финанс (21,4%)

Кто нам говорил, что мы лукавим, сформировав портфель на дне, стоит помнить — всем, кто покупает дно — второе в подарок 😅

«Дно» — самый неочевидный и философский термин в инвестициях

Напомним, мы собрали диверсифицированный портфель· по отраслям· по компаниям· по валютам· по ставкам (фикс/флоатеры)Портфель не безрисковый, но вполне достойный внимания с ожидаемой доходностью 20% годовых (25% на ИИС)

--

Спасибо, что читаете нас💙

Подписывайтесь, чтобы не пропустить новые выпуски!

( Читать дальше )

Блог им. MKrrr |Лэт ми спик фром 我的心, или лучшие облигации в юанях🐉

- 14 июня 2024, 07:54

- |

Мы делаем обзоры компаний, рынков, недвижимости. Ищем инвестиционные идеи, и делимся с вами

---

Облигации в юанях еще не стали достаточно распространенными, но после недавних событий, другой твердой конвертируемой (да, да, да, мы знаем что юань не совсем свободно-конвертируема) валюты – нет. Замещаемые облигации интересны, но это не валюта в прямом смысле слова, а скорее фьючерс на доллар с расчетами в рублях

( Читать дальше )

Блог им. MKrrr |Кот.Бонд: наш первый публичный портфель из 👶внучков, 🐟флоатеров, 💸валюты, и ⚡️риска

- 11 июня 2024, 07:54

- |

4 супер-героя

Следуя философии инвестирования, мы решили провести эксперимент: реальный счет на 100 тысяч, который будет четко следовать стратегии:

— 20% 🐟флоатеры в рублях

— 20% 💸валютные облигации

— 10% ⚡️риск-активы

— 50% 👶портфель внучков

100 тысяч не всегда позволяют распределить инструменты ровно, поэтому небольшие отклонения возможны

( Читать дальше )

Блог им. MKrrr |💸Почему процент проценту - рознь? Ставим точку в дискуссиях о процентах на вклады и считаем правильно

- 07 июня 2024, 07:27

- |

Считаем правильно – с калькулятором, а не неграмотными маркетологами

(речь не про то, что все маркетологи неграмотные, а про конкретных)

В условиях высокой ключевой ставки, вполне приемлемым способом сохранения, и даже инвестиций становятся банковские вклады. Теперь это не 3-5%, как в 2021 году. Это вполне себе 15-17% в надежных банках, с государственной страховкой

Мы уже писали плюсы и минусы, отличия вкладов от облигаций

Основные плюсы вкладов:

👍 нет комиссий за открытие (как за покупку облигаций)

👍 нет риска невозврата (если в пределах 1,4 млн)

👍 есть льготы по налогам на сумму до 160 тысяч в год (считается, как 1 млн х максимальная КС на начало любого месяца в году)

И для банков деньги населения стали значимым источником финансирования.

Но везде есть нюансы. Для разбора мы взяли неплохое, на первый взгляд, предложение крупного банка под 20%. Заметьте, не 20% годовых, а просто 20%

( Читать дальше )

Блог им. MKrrr |👻Гос.облигации - ловушка, или возможность?😳

- 06 июня 2024, 18:33

- |

завтра в 13:30 узнаем))

В ОФЗ реально есть возможность фиксации 15% годовых на отрезке 5+ лет. Бумаги попадают под ЛДВ, есть возможность использовать на ИИС (т.е. плюсом брать вычет с официальной зарплаты)

( Читать дальше )

Блог им. MKrrr |👶Портфель облигаций для внучков: 20.7% годовых, а с ИИС - 25%

- 06 июня 2024, 07:38

- |

Доходно. Ликвидно. Надежно. 20,7% годовых на 1,5 года. С ИИС — 25% годовых

Мы придумали портфель внучков, как аналог портфеля бабули, но с офертами. Это такой же пассивный портфель, но внучки имеют большее разнообразие за счет того, что ставят даты оферт в напоминалки в 📱

Наша философия инвестирования не предполагает частый ребаланс. Для вас мы составляем доходный, комфортный, пассивный портфель. Ведь время — это тоже ресурс⚡️

Принципы — те же, как в Бабулином портфеле:

— рейтинг А- и выше

— высокая ликвидность

— не более 10% на компанию, не более 40% на отрасльно с офертами.

✅Выбрали:

· М.Видео (заменили 3 выпуск на 4 с офертой)

· Интерлизинг

· Эталон

· ХКФ Банк

· Окей 🆕(входят в Черный список, но в портфель с офертами решили включать; не хотите иметь дело с 🥕? — серым варианты для замены)

· Брусника

· ГТЛК 🆕

· ТрансФин-М 🆕

· Сэтл групп 🆕

· Балтийский лизинг 🆕

🆕- изменения относительно 👵

( Читать дальше )

Блог им. MKrrr |👵Портфель облигаций для бабули

- 05 июня 2024, 07:40

- |

Диверсифицированный, доходный, надежный, и максимально простой портфель. Бабуля одобряет!

Мы придумали портфель бабули, чтобы предлагать простые и надежные инвест.решения, не требующие много времени. Кредитный рейтинг А- и выше – золотая середина (компромисс) между риском и доходностью.

Правила портфеля просты:

· Без оферт, потому что бабуля может пропустить их

· Высокая надежность (А- и выше), потому что толерантность к риску низкая

· Высокая диверсификация, и в то же время не навязчивость с количеством выпусков, чтобы число корпоративных действий, реинвестирования, и прочего – не напрягало

· Высокая ликвидность (легко купить/легко продать)

✅Что мы выбрали:

• М.Видео

• Интерлизинг

• Эталон

• ХКФ Банк

• Брусника

• СЭТЛ

• ВИС

• ВУШ

• Евротранс

• Балтийский лизинг

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс