Блог компании МГКЛ |Облигации ПАО «МГКЛ» можно приобрести на вторичных торгах через брокеров

- 18 декабря 2025, 13:01

- |

Вторичные торги облигациями ПАО «МГКЛ» серии 001PS-01 проходят на СПБ Бирже. Бумаги доступны для приобретения инвесторами на вторичных торгах через брокеров.

Облигации можно купить, в частности, через:

• Т-Инвестиции

• ВТБ

• Альфа-Банк

• Цифра брокер

• БКС

• Цифра брокер

• Финам

Выпуск также может быть доступен и у других участников рынка — рекомендуем проверять наличие облигаций в своих брокерских приложениях или торговых терминалах.

Интерес к выпуску был заметен с первого дня обращения: 16 декабря объём торгов превысил 79 млн рублей. На момент публикации цена облигации составляет около 103,5% от номинала.

Выпуск предназначен для неквалифицированных инвесторов при условии прохождения тестирования. Облигации имеют фиксированный купон со ставкой 24% годовых и ежемесячной выплатой.

Материал носит информационный характер и не является индивидуальной инвестиционной рекомендацией.

- комментировать

- 600

- Комментарии ( 1 )

Блог компании МГКЛ |✅ ПАО «МГКЛ» завершило размещение первого выпуска облигаций на СПБ Бирже

- 16 декабря 2025, 16:47

- |

ПАО «МГКЛ» успешно завершило размещение первого выпуска биржевых облигаций серии 001PS-01 на СПБ Бирже объёмом 1 млрд рублей. Выпуск был размещён в полном объёме, а спрос со стороны инвесторов существенно превысил предложение.

📌 Итоговые условия выпуска:

🟠 ставка купона — 24% годовых, выплаты каждые 30 дней

🟠доходность к погашению (YTM) — 26,83% годовых

🟠срок обращения — 5 лет

Книга заявок была собрана за четыре часа и закрылась с переподпиской более чем в три раза. Такой интерес инвесторов подтверждает высокий уровень доверия к компании и её стратегии развития, а также демонстрирует востребованность рыночных инструментов на площадке СПБ Биржи.

В рамках данного выпуска действовал мораторий на участие инсайдеров в первичном размещении, что обеспечило равные условия доступа к выпуску для всех инвесторов.

Отдельно отмечаем, что аллокация по заявкам осуществлялась брокерами в рамках их внутренних процедур и с учётом очередности поступления заявок. В условиях высокой переподписки часть заявок, поданных позже других, могла быть аллоцирована на 0%… Эмитент не участвует в распределении бумаг и не влияет на решения брокеров по аллокации.

( Читать дальше )

Блог компании МГКЛ |Алексей Лазутин на Finversia: обсудим конвертируемые облигации

- 12 декабря 2025, 10:13

- |

13 декабря Алексей Лазутин примет участие в финансовом онлайн-марафоне Finversia — одном из крупнейших ежегодных событий, посвящённых рынку инвестиций и личным финансам. Сессия пройдёт онлайн.

Алексей расскажет о конвертируемых облигациях: что это за инструмент, как он работает и почему он выгоден и компаниям, и инвесторам. Тема особенно актуальна в контексте грядущего размещения Группой конвертируемых облигаций и в целом их развития как нового инструмента для эмитентов и инвесторов.

( Читать дальше )

Блог компании МГКЛ |❗️ ПАО «МГКЛ» завершило сбор книги заявок первого выпуска облигаций на СПБ Бирже

- 11 декабря 2025, 18:55

- |

📕 Компания закрыла книгу заявок по выпуску 001PS-01 объёмом 1 млрд рублей. Инвесторы подали заявки на 1 млн облигаций номиналом 1 000 рублей каждая.

🔴 Итоговые условия выпуска:

• Ставка купона — 24 % годовых, выплаты каждые 30 дней

• Доходность к погашению (YTM) — 26,83 % годовых

• Срок обращения — 5 лет

💼 Книга была собрана за четыре часа и завершилась переподпиской более чем в 3 раза. Организаторы размещения — Альфа-Банк и Цифра Брокер.

🚀 После размещения, которое состоится 16 декабря, привлечённые средства будут направлены на развитие розничной сети, масштабирование платформы «Ресейл Маркет», а также запуск нового направления — инвестиционной платформы «Ресейл Инвест», которая на первом этапе будет выдавать займы селлерам под залог товаров, а в дальнейшем станет универсальной площадкой для внебиржевого размещения компаний малой и средней капитализации.

💬 Комментарий Алексея Лазутина, генерального директора ПАО «МГКЛ»:

( Читать дальше )

Блог компании МГКЛ |❗️ ПАО «МГКЛ» — выпуск облигаций серии 001PS-01

- 11 декабря 2025, 16:02

- |

Финальная ставка купона по выпуску составила 24,00%. Доходность к погашению (YTM) — 26,83%

Книга заявок закрыта.

Новые заявки не принимаются.

Блог компании МГКЛ |❗️ Финальный ориентир по ставке купона выпуска облигаций ПАО «МГКЛ»

- 11 декабря 2025, 14:40

- |

Компания объявляет финальный ориентир по ставке купона: не выше 24,00% годовых, что соответствует доходности к погашению (YTM) не выше 26,83% годовых.

Минимальная сумма заявки при первичном размещении составляет 1 400 000 рублей.

📌 Важно:

Книга заявок закрывается сегодня в 15:00 (мск).

Инвесторы, планирующие участие, могут подать предварительную заявку до завершения букбилдинга.

Блог компании МГКЛ |❗️ Новый ориентир по ставке купона выпуска облигаций ПАО «МГКЛ»

- 11 декабря 2025, 13:23

- |

Компания объявляет новый ориентир по ставке купона: не выше 24,75% годовых, что соответствует доходности к погашению (YTM) не выше 27,76% годовых.

Минимальная сумма заявки при первичном размещении составляет 1 400 000 рублей.

📌 Важно:

Книга заявок закрывается сегодня в 15:00 (мск).

Инвесторы, планирующие участие, могут подать предварительную заявку до окончания букбилдинга.

Блог компании МГКЛ |❗️ ПАО «МГКЛ» открывает сбор книги заявок первого выпуска облигаций на СПБ Бирже — участвовать можно уже сегодня

- 11 декабря 2025, 09:00

- |

Стартовал букбилдинг облигаций серии 001PS-01 — первого выпуска компании, доступного неквалифицированным инвесторам (после прохождения тестирования).

Книга заявок открыта сегодня с 11:00 до 15:00 (мск), и в этот период инвесторы могут подать заявки через своих брокеров.

Достигнута предварительная договоренность о поддержке выпуска маркет мейкером.

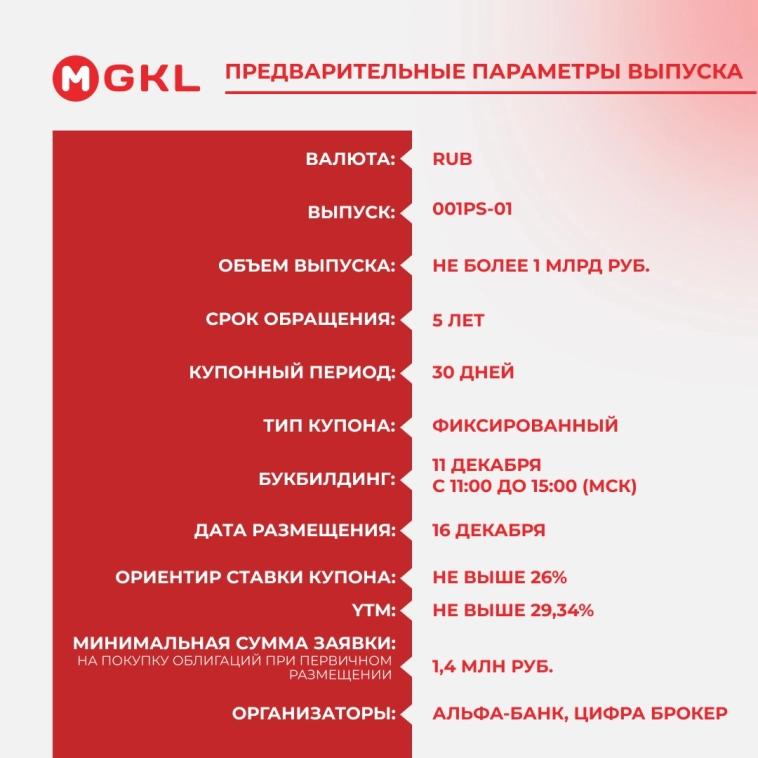

🔎 Ключевые параметры выпуска

• Объём: до 1 млрд руб.

• Номинал: 1 000 руб.

• Цена размещения: 100%

• Срок обращения: 5 лет (1800 дней)

• Купон: фиксированный, период — 30 дней

• Ориентир ставки: не выше 26% годовых

• Минимальная заявка: 1 400 000 руб.

• Формат: букбилдинг, открытая подписка

• Период подачи заявок: 11 декабря, 11:00–15:00 (мск)

• Размещение на бирже: 16 декабря 2025 года

• Организаторы: Альфа-Банк, Цифра Брокер

📌 На что будут направлены средства

Привлечённое финансирование позволит ускорить развитие розничной сети, масштабировать платформу «Ресейл Маркет», а также запустить новую инвестиционную платформу «Ресейл Инвест» — с займами селлерам на первом этапе и последующим развитием в площадку для внебиржевого размещения компаний из сегмента МСП.

( Читать дальше )

Блог компании МГКЛ |❗️ Сегодня последний день для подачи предварительных заявок на новый выпуск облигаций ПАО «МГКЛ» с доходностью к погашению до 29,34%

- 10 декабря 2025, 10:22

- |

Подать заявку можно на облигации серии 001PS-01, которые готовятся к размещению на СПБ Бирже. Это первый выпуск компании, доступный неквалифицированным инвесторам (после прохождения тестирования).

Размещение пройдет по открытой подписке — предварительную заявку можно оформить через своего брокера.

🔎 Предварительные параметры выпуска

• Объём: до 1 млрд руб.

• Номинал: 1 000 руб.

• Цена размещения: 100% от номинала

• Срок: 5 лет (1800 дней)

• Купон: фиксированный, период — 30 дней

• Ориентир купона: не выше 26% годовых

• Минимальная заявка: 1 400 000 руб.

• Дата открытия книги: 11 декабря 2025 года

• Дата размещения: 16 декабря 2025 года

• Организаторы: Альфа-Банк, Цифра Брокер

Аллокация

Минимальная заявка — 1,4 млн руб. Заявки ниже этого порога не принимаются.

Если заявка выше 1,4 млн руб., при распределении она может быть снижена, но не ниже 1,4 млн руб.

📊 Напоминаем ключевые операционные результаты за 11 месяцев 2025 года

( Читать дальше )

Блог компании МГКЛ |❗️Доходность до 29,34%: инвесторы могут подать заявки на новый выпуск облигаций ПАО «МГКЛ» уже сейчас

- 09 декабря 2025, 10:03

- |

Речь идет об облигациях серии 001PS-01, которые ПАО «МГКЛ» готовит к размещению на СПБ Бирже.

Это первый выпуск компании, доступный неквалифицированным инвесторам (после прохождения тестирования).

Размещение пройдет по открытой подписке — инвесторы могут уже сейчас направить заявку через своего брокера.

🔎 Предварительные параметры выпуска

• Объём: до 1 млрд руб.

• Номинал: 1 000 руб.

• Цена размещения: 100% от номинала

• Срок: 5 лет (1800 дней)

• Купон: фиксированный, период — 30 дней

• Ориентир купона: не выше 26% годовых

• Минимальная заявка: 1 400 000 руб.

• Дата открытия книги: 11 декабря 2025 года

• Дата размещения: 16 декабря 2025 года

• Организаторы: Альфа-Банк, Цифра брокер

По итогам операционных результатов за 11 мес. 2025 года Группа показывает существенный рост:

— выручка увеличилась в 3,6 раза к аналогичному периоду прошлого года и может достичь 27 млрд рублей;

— число розничных клиентов достигло 234 тысяч (+13% YoY);

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал