Блог им. LuisCarrol |📌 Сбербанк в одном шаге от 1,5 трлн руб. чистой прибыли!

- 11 декабря 2023, 18:17

- |

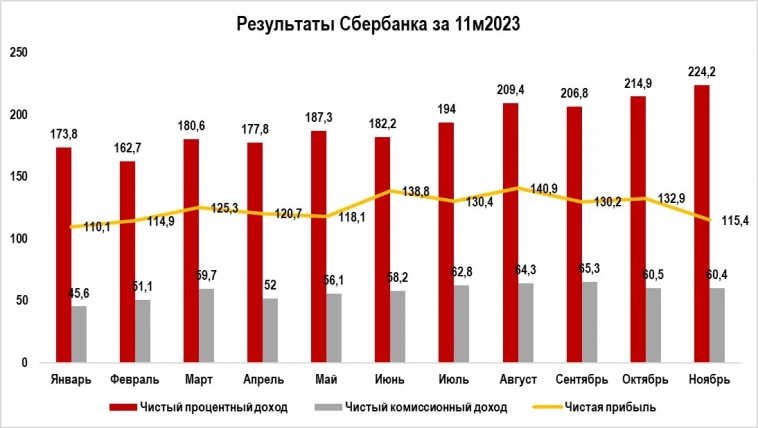

Сегодня Сбербанк представил последнюю отчетность по РПБУ в уходящем году. Следующие результаты за декабрь мы увидим только после Нового Года. Цифры оказались более скромными, нежели в предыдущий месяц, однако, продемонстрировали устойчивость к повышению процентных ставок.

👉 Чистый процентный доход за 11М 2023 вырос на 37.8% г/г и превысил 2.1 трлн руб. Рост доходов год к году обусловлен растущей динамикой бизнеса Сбера в 2023 году. В ноябре чистый процентный доход вырос на 40.4% г/г и составил 224.2 млрд руб.

👉 Чистый комиссионный доход за 11М 2023 увеличился на 16.2% г/г до 635.6 млрд руб. в основном за счет роста объемов эквайринга и доходов от расчетно-кассового обслуживания. В ноябре чистый комиссионный доход составил 60.4 млрд руб. и вырос на 5.9% г/г.

👉 Операционные расходы составили 743.0 млрд руб., показав рост за 11М 2023 на 26.0% г/г за счет низкой базы 2022 года, когда была запущена масштабная антикризисная программа сокращения расходов, а также на фоне повышения заработной платы сотрудникам с июля 2023 года.

( Читать дальше )

- комментировать

- Комментарии ( 4 )

Блог им. LuisCarrol |📌 Совкомбанк представил апокалиптические прогнозы по российской экономике. Зачем?

- 10 декабря 2023, 14:54

- |

На прошедшей неделе состоялся XXI Российский облигационный конгресс CBonds. Мероприятие прошло в стандартном, общепринятом режиме ожидаемых выступлений, если бы не одна презентация. На Конгрессе выступил зампредседателя правления — руководитель корпоративно-инвестиционного блока Совкомбанка Михаил Автухов. Менеджер представил прогнозы Совкомбанка на предстоящий год в стиле Saxo Bank, который славится своими маловероятными апокалиптическими прогнозами. Были озвучены следующие тезисы на 2024 год:

👉 Снижения ставки ЦБ не будет. В 2024 году она может достичь 25%, а инфляция — 15%;

👉 Нефть по $40 за баррель. Обвал может случиться при развале картеля ОПЕК+;

👉 Курс доллара вырастет до ₽200. Российский рубль может ослабнуть на фоне сохранения геополитических рисков, а также возможных послаблений к требованиям по продаже валютной выручки экспортерами после выборов в 2024 году;

👉 Международных облигаций не будет. Бума размещений в юанях в 2023 году не произошло, и в 2024-м ситуация не улучшится. Этот сегмент испытал серьезное давление на фоне высоких ставок и ограниченного спроса;

( Читать дальше )

Блог им. LuisCarrol |📌 Рубль слабеет, также как и нефть, а Сбербанк обрушил российский рынок и другие новости уходящей недели!

- 09 декабря 2023, 15:11

- |

💲На прошедшей неделе рубль (#USDRUB) продолжил свое ослабление. Ключевым фактором такой динамики стало падение цен на нефть и увеличение спреда между марками BRENT и URALS. Тем не менее, ослабление к концу недели остановилось. Правительству очень важно стабилизировать курс в понятном коридоре и не допустить эффект эквалайзера в валюте, который присутствовал несколько месяцев назад. Хороший курс — стабильный курс! На предстоящей неделе ожидаю некоторое укрепление рубля на фоне проведения заседания Банка России, где в очередной раз будет повышена ставка и привлекательность рублевых инструментов еще сильнее возрастет!

🛢Нефть (#OIL) продемонстрировала сильную нисходящую динамику на прошедшей неделе. В моменте котировки «черного золота» уходили ниже отметки 74$ за баррель, однако, были резко выкуплены. Это говорит о том, что данный уровень является значимым для участников рынка. В мае-июне, когда котировки нефти пришли к аналогичным отметкам, также последовала положительная реакция рынка. К сожалению, встреча ОПЕК+ не дала необходимого эффекта, на который рассчитывали участники картеля, поэтому в ближайшие месяцы участникам придется решать, каким образом «поднимать» цены. Задача поставлена весьма нетривиальная!

( Читать дальше )

Блог им. LuisCarrol |День инвестора Сбербанка: падение акций, сохранение дивидендной политики и масштабные инвестиции в IT.

- 06 декабря 2023, 22:19

- |

Сегодня состоялся День инвестора самого крупного банка страны -Сбербанка. Акционеры остались несколько разочарованы снижением котировок компании более чем на 4% за день, однако, довольны тезисами конференции. По итогам презентации можно сказать, что Сбер не планирует сбавлять темпы и будет продолжать совершенствоваться, при этом сохранит свои обязательства перед акционерами в виде дивидендных выплат в размере 50% от чистой прибыли, а также плотно сосредоточится на инвестициях в технологии. Теперь обо всех моментах по порядку:

🖥 Масштабные инвестиции в IT. Начну с самого неприятного аспекта для любого инвестора — инвестиции (капитальные затраты). За ближайшие 3 года Сбербанк планирует инвестиции в IT в размере 450 млрд руб. Эти вложения необходимы компании для того, чтобы поддерживать лидерство в секторе и наращивать долю рынка, а также оптимизировать затраты. Например, на 2023 год компания снизила расходы на 240 млрд руб., во многом благодаря технологическим решениям, так что эти инвестиции вполне оправданы и позволят компании увеличить маржинальности и, как следствие, нарастить чистую прибыль.

( Читать дальше )

Блог им. LuisCarrol |📌 ДВМП и НМПТ тонут, помощи Сегеже хватило только на 1 день, а Роснефть заработала рекордную прибыль и другие новости уходящей недели!

- 03 декабря 2023, 15:02

- |

💲На прошедшей неделе рубль (#USDRUB) начал слабеть после того как методично укреплялся с начала октября. Такая динамика в первую очередь объясняется новостью о том, что Банк России возобновит покупку валюты по бюджетному правилу с января 2024, а также динамикой цен на нефть после заседания ОПЕК+, которые к концу пятницы стремительно снижались. На предстоящей неделе, если ситуация с ценами на нефть не стабилизируется, стоит ожидать дальнейшего ослабления российской национальной валюты.

🛢Нефть (#OIL) продемонстрировала достаточно высокую волатильность на прошедшей неделе. По итогам пятидневки весь рост, за первые три рабочих дня был ликвидирован стремительным снижением в четверг-пятницу после заседания ОПЕК+. Последние заседания создается впечатление, что решения ОПЕК+ уже не играют такой существенной роли как раньше. Отчасти это объясняется тем, что пока ОПЕК+ сокращают добычу, страны, не входящие в картель, ее наращивают. Также весомую роль играет энергопереход. Также свой вклад вносит и стабильность спроса на нефтяном рынке, несмотря на оценки ОПЕК+, что в 3 и 4 квартале будет наблюдаться существенный дефицит, фактические цифры не позволяют этого подтвердить. Договариваться членам картеля все сложнее, впрочем, добычу сокращать бесконечно тоже невозможно. Нефтяной рынок ожидают серьезные испытания.

( Читать дальше )

Блог им. LuisCarrol |🪓 Сегежу спасли или лишь продлили агонию?

- 28 ноября 2023, 22:42

- |

— Сегодня вечером, после закрытия основной сессии у Группы Сегежа вышел существенный факт о том, что АФК Система при помощи своей дочерней структуры АО «Система Финанс» заключила с лесопромышленным холдингом сделку по условиям которой Сегеже будет выдан займ, учитывающий процентные платежи, в размере 7,7 млрд руб. Согласно существенному факту, срок исполнения сделки — не более 36 месяцев.

— Благодаря предоставлению финансирования Сегежа сумеет погасить долговые обязательства, срок погашения которых заканчивается в 2023 году. Тем не менее, если внимательно посмотреть на график погашения долга, который я прикрепил к посту, в следующем году компании необходимо будет погасить еще 44,7 млрд руб., поэтому займ от дочерней структуры АФК Системы, который, вероятно, предоставлен Сегеже под ставку ниже рыночной, является лишь отсрочкой фактического решения проблемы.

— Рынок в моменте воспринял данную информацию позитивно, однако, повторюсь, что комплексно предоставление займа от материнской компании не спасает бизнес.

( Читать дальше )

Блог им. LuisCarrol |Акции Полиметалла упали на 30% за 2 дня! Будет ли делистинг? Что делать с акциями?

- 27 ноября 2023, 00:36

- |

Ситуация с акциями Полиметалла стала самой обсуждаемой темой конца прошедшей недели. Озвученное компанией решение по обмену замороженных ценных бумаг на акции с листингом в Казахстане вызвало немало споров в инвестиционном сообществе.

Мнения разделились, одна группа инвесторов пришла к выводу, что необходимо окончательно избавляться от акций золотодобытчика, другая, наоборот, высказала тезис о том, что такое падение цен — прекрасная возможность для покупки бумаг в портфель. Сегодня разберемся в ситуации, насколько это возможно при известных переменных, и определим промежуточный вердикт для ценных бумаг золотодобытчика! Рекомендую читать статью до конца, так как именно во второй части присутствует самый интересный материал!

Краткое описание проблемыКомпания Полиметалл до всех процедур имела основной листинг на Лондонской бирже, однако, для того, чтобы максимальное количество акционеров могли восстановить свои права (голосовать и получать дивиденды), решила и, в конечном итоге, провела процедуру по смене основного листинга с Лондона на Казахстан.

( Читать дальше )

Блог им. LuisCarrol |📌 Рубль стабилизировался, Полиметалл пробивает дно, Магнит рекомендовал долгожданные дивиденды и другие новости уходящей недели!

- 25 ноября 2023, 22:05

- |

💲На прошедшей неделе рубль (#USDRUB) продолжил укрепляться к доллару, однако, наблюдалось отчетливое замедление динамики. К концу рабочей недели можно было наблюдать стабилизацию курса у отметки 88 рублей за одного американца. Как писал в прошлый раз, дальнейшее укрепление рубля нежелательно для бюджета в связи со стремительным падением цен на нефть ниже отметки 80 дол. за баррель в моменте, поэтому стоит ожидать консолидацию курса у текущих отметок на предстоящей неделе.

🛢Нефть (#OIL) была менее волатильной, нежели на предыдущей неделе, однако, нотку нервозности добавили новости о переносе даты заседания ОПЕК+. Вероятно, между лидерами ОПЕК+ существует какое-то недопонимание, как именно действовать дальше. Об этом косвенно свидетельствует резкое снижение цен на нефть в середине недели и такой е резкий откуп. Исходя из этого стоит сделать вывод, что тезисы, которые будут озвучены 30 ноября, окажут существенное влияние на динамику цен на ближайшее время. Рынок находится в шатком положении.

( Читать дальше )

Блог им. LuisCarrol |📌 Рубль укрепляется, Сегежа продолжает тонуть, Роснефть рекомендовала ожидаемые дивиденды и другие новости уходящей недели!

- 18 ноября 2023, 16:41

- |

💲На прошедшей неделе одним из главных событий стало укрепление рубля (#USDRUB) ниже отметки 90 руб. за один американский доллар. В моменте котировки доходили до отметки 88,6 руб. Тем не менее, в пятницу рубль немного отпустил хватку и ослаб до 90 руб. В целом, дальнейшее укрепление рубля нежелательно для бюджета в связи со стремительным падением цен на нефть ниже отметки 80 дол. за баррель.

🛢Нефть (#OIL) продемонстрировала существенную слабость на прошедшей неделе. Котировки марки BRENT в моменте доходили до уровня 76,8 долларов за баррель. Ключевая причина — отсутствие дальнейшей эскалации на Ближнем Востоке. В текущих реалиях обеспечить поддержание цен на нефть выше 80-85 дол. за баррель может только постоянная эскалация конфликта, либо искусственное сокращение добычи. Впрочем, по сообщениям Reuters, ОПЕК+ на ближайшем ноябрьском заседании рассмотрит целесообразность дальнейшего сокращения добычи, поэтому высока вероятность увидеть еще одно сокращение со стороны России и Саудовской Аравии.

( Читать дальше )

Блог им. LuisCarrol |Акционеров Ленэнерго ап ждет двузначная дивидендная доходность по итогам года!

- 05 ноября 2023, 23:09

- |

— В пятницу вечером после закрытия рынка компания Ленэнерго опубликовала отчетность по РСБУ за 9 месяцев 2023 года. Отчет оказался ожидаемо сильным: выручка генерирующей компании увеличилась на 14,6% до 77,77 млрд руб. Чистая прибыль Ленэнерго выросла на 29,7% до 19,06 млрд руб. А вот у кого-то из спекулянтов в пятницу не выдержали нервы, так как за последний торговый день котировки привилегированных акций упали на 1,9%. В моменте цена доходила до 203,5 руб.

— Несмотря на тот факт, что обыкновенные акции Ленэнерго продемонстрировали кратный рост за последний год, основной интерес представляют именно привилегированные акции компании. Дивидендная формула по данному типу бумаг прописана в Уставе компании и рассчитывается как раз по чистой прибыли из отчетности РСБУ. По этой причине так важны результаты которые публикует компания именно в данном формате отчетности!

— Проведя нехитрые калькуляции можно констатировать, что на одну привилегированную акцию за 9 месяцев 2023 года компания заработала 20,43 руб.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс