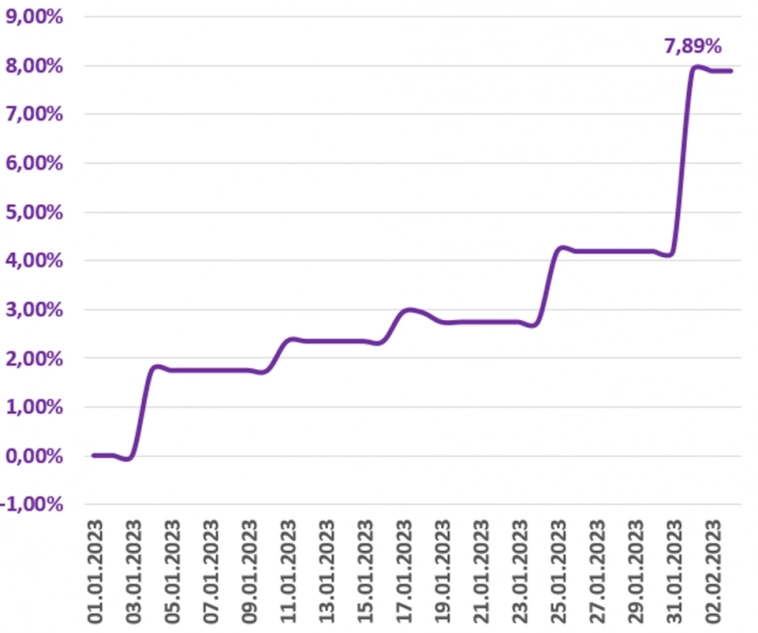

Блог им. Lovkach56rus |Обзор инвестиционного портфеля от 3.02.2023. Доходность за месяц +8%

- 03 февраля 2023, 18:06

- |

С 1 января по 3 февраля 2023 года портфель вырос на 7,9%.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 10 )

Блог им. Lovkach56rus |Фундаментальная оценка фондового рынка РФ. Стоит ли покупать акции?

- 01 февраля 2023, 19:12

- |

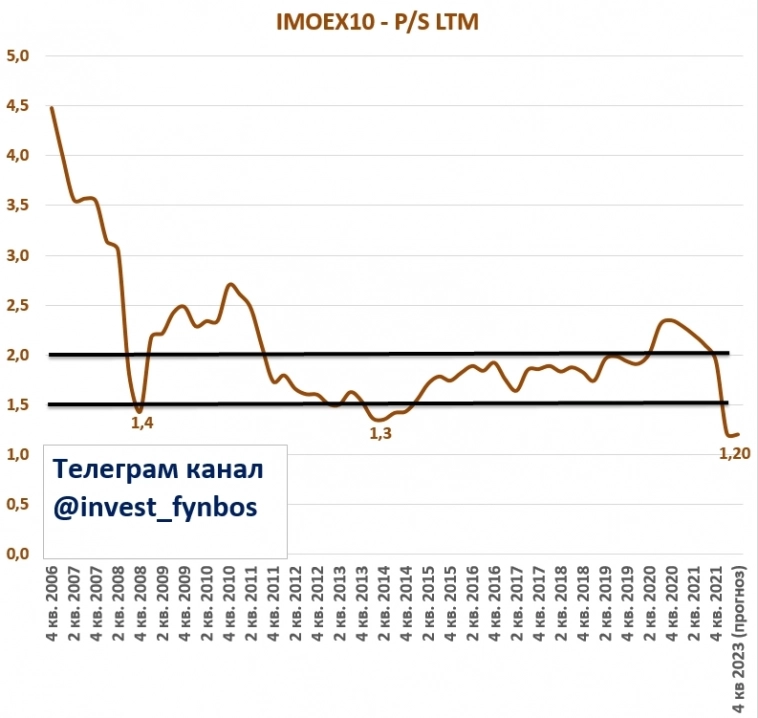

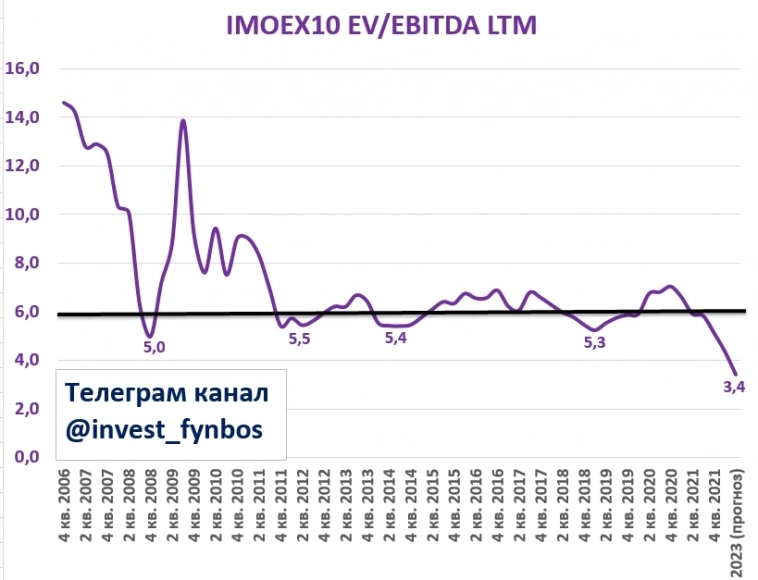

Для ответа на данный вопрос я решил взять 10 самых ликвидных акций и посчитать их исторические мультипликаторы.

Требования к акциям:

1. Есть данные с 2006 года.

2. Самые ликвидные компании.

Каждой акции я дал вес в 10% и посчитал средневзвешенное значение с 2006 по 2022 год.

Список компаний:

1. Сбербанк

2. Лукойл

3. Газпром

4. Новатэк

5. ГМК

6. Магнит

7. МТС

8. Полюс Золото

9. Татнефть

10. Роснефть

Финансовые показатели за 2023 год (прогноз) я взял у компании Атон из стратегии на 2023 год.

Описание мультипликаторов

P/S = P (капитализация компании) / S (выручка) за последние 4 квартала = Х – сколько годовых выручек стоит компания.

P/E = P (капитализация компании) / E (чистая прибыль) за последние 4 квартала) = Х – за сколько лет окупятся вложения в данный актив.

EV/EBITDA = EV (капитализация компании + чистый долг) / EBITDA (чистая прибыль до уплаты налогов и амортизации) за последние 4 квартала = Х – за сколько лет окупятся вложения в данный актив.

Чем ниже значение мультипликаторов, тем дешевле оценена компания.

Результаты

Вывод

По историческим меркам, так дешево наш рынок никогда не стоил.

На мой взгляд, сейчас хорошая точка входа и текущая оценка акций включает в себя большое количество рисков.

Если хотя бы часть рисков уйдет, то акции могут значительно вырасти.

Не является индивидуальной инвестиционной рекомендацией.

Планирую на ежеквартальной основе обновлять данные по индексу.

Кому интересно наблюдать за динамикой изменений фундаментальной оценки рынка, то можете подписаться на мой телеграм-канал: t.me/invest_fynbos

Блог им. Lovkach56rus |Выжимка из интервью с помощником президента Максимом Орешкиным

- 08 января 2023, 13:23

- |

Посмотрел сегодня свежее интервью с Максимом Орешкиным (ссылка)

Максим Орешкин - политический и банковский деятель, экономист с большим опытом, а также помощник президента РФ.

Очень интересно послушать том, что сейчас думаю наши политики. Какой курс выбирает страна и чего нам ожидать в 2023 году.

Основные тезисы:

Посмотрел сегодня свежее интервью с Максимом Орешкиным (ссылка) и выделил основные тезисы:

- Мы точно прошли стадию стабилизации финансового сектора, предотвратили стадию циклического спада и решаем вопрос с заменой комплектующих у предприятий. Пути находятся.

- За последние 6 месяцев инфляция ниже целевого уровня.

- Есть предпосылки для ускорения экономического роста в начале следующего года за счёт большого нереализованного роста денежной массы (М2)!

- С начала года денежная масса выросла на 13 трлн рублей (рост на 20%). Основной рост пришёлся на счета предприятий, где осели 8 трлн рублей – достаточно большой объём средств, который в экономику пока не идёт.

- Накопленный объём средств на счетах предприятий будет шаг за шагом проникать в экономику через рост инвестиций, зарплат, через пополнение запасов это даст хороший импульс вверх для экономики.

- Пик мировой инфляции пройден – следствие больших ошибок США + Европы, которые резко ускорили рост денежной массы в последние годы.

- Резкий рост курса доллара за последний месяц не носит объективного характера! Рынок тонкий и отдельные операции могут вызвать большие движения, но фундаментально в силу положительного торгового баланса, скорее всего, вернёмся в прежний диапазон (около 60 рублей за доллар).

- Роль стран Востока, Юга активно растёт, в то время как Европейский вклад снижается. Переориентация на Восток — это долгосрочный тренд, который мы начали уже давно.

- С точки зрения, кто под кого ляжет, мы будем всегда жить по Московскому времени, а они по Китайскому).

- Будем добиваться технологического суверенитета путём копирования.

- Новатэк и РосАтом в своих проектах использует свои технологии.

- Есть инфраструктурный дефицит, который копился годами. Будут решать вопрос.

- В строительном секторе на уровне спроса пузыря нет. У нас соотношение зарплат к среднему ипотечному платежу в норме. Якобы жильё становится доступнее. Можете переслушать – 31 минута.

- Если сравнить с мировыми ценами, то наша недвижимость намного дешевле.

- Рост цен за последние 2-3 года существенный, но на горизонте 10 лет в реальном выражении он не такой большой.

- Будут поднимать реальный рост заработной платы. Говорит, что раньше в этом не было необходимости (смешно).

- Ответом на потолок цен будет переориентация на другие растущие рынки.

- Европа находится в стадии заката своей экономики. США будут и дальше оставаться доминирующей экономикой за счёт того, что их экономика замкнута саму на себя.

( Читать дальше )

Блог им. Lovkach56rus |Какие акции вырастут на 30-100%? Лучшие инвестиционные идеи от Тинькофф Инвестиции

- 03 января 2023, 18:41

- |

Макро

ВВП – минус 1,5 – 2,5%.

Курс доллара: 1 полугодие 2023 – 67-70, 2 полугодие 2023 – 70-73.

Значительного ослабления рубля не будет из-за большого торгового профицита.

Ключевая ставка – 8,5 — 9%.

Видят много инфляционных факторов:

1. Увеличение бюджетного дефицита (печать денег).

2. Ослабление рубля.

3. Мировая стагфляция (высокая инфляция в других валютах).

4. Дефицит рабочей силы.

5. Ограниченное предложение импортных товаров.

Индекс МосБиржи торгуется по мультипликатору P/E = 2,7х – дешево.

( Читать дальше )

Блог им. Lovkach56rus |Мой топ-5 инвестиционных идей в 2023 году

- 02 января 2023, 12:11

- |

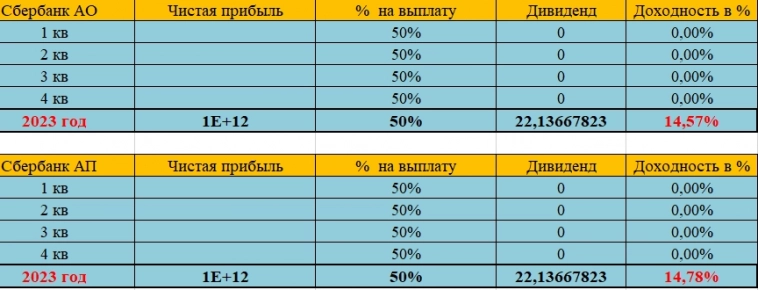

Сбербанк

Прибыль по итогам 2023 года, вероятно, превысит 1 трлн рублей, что дает нам прогнозный дивиденд в 22 рубля на акцию.

При таком сценарии див. доходность составит 14,7%, что примерно в 2 раза выше уровня ключевой ставки ЦБ.

Цель: 200 – 280. Потенциал роста 40 – 100% на горизонте 2 лет.

OZON

Качественный быстрорастущий бизнес (CAGR>50%), который по мультипликаторам стоит дёшево (P/S = 1,2х).

P (рыночная стоимость компании) / S (выручка за последние четыре квартала) = сколько годовых выручек стоит компания.

В момент IPO бизнес оценивали по данному мультипликатору в 5 раз дороже, чем сейчас.

( Читать дальше )

Блог им. Lovkach56rus |Какие акции покупать в 2023 году? Лучшие инвестиционные идеи от компаний: Атон, ВТБ, БКС, Синара, SberCIB

- 28 декабря 2022, 14:55

- |

На текущий момент 5 инвестиционных управляющих компаний выложили свои стратегии на 2023 год

- Атон

- СбербанкСиб

- ВТБ инвестиции

- БКС

- Синара

Мне стало интересно, и я решил на основе 5 стратегий выделить некоторый средний прогноз.

Макро

( Читать дальше )

Блог им. Lovkach56rus |Лучшие инвестиционные идеи от компании Атон. Какие акции вырастут на 30 - 100%?

- 26 декабря 2022, 14:19

- |

Сбербанк — прибыль превысит 1 трлн рублей. Банк торгуется с форвардной оценкой P/E = 3, P/BV = 0,47х. Дисконт к средней оценке составляет 45%. Главным драйвером роста будет выплата дивидендов согласно див. политике в размере 50% чистой прибыли.

Мосбиржа — мультипликатор P/E2023 = 5,7 — 6х против среднего исторического значения 11х и 20х у аналогов. Драйвер роста — возврат к выплате дивидендов.

Лукойл - торгуется исходя из мультипликатора EV/EBITDA = 1,8х, что предполагает дисконт в 53% к историческим значениям. Див. доходность 17%. Выплата в январе 2023 года.

Риски: эмбарго на нефть, и пока не ясно, как это сильно отразится на результатах компании.

Новатэк - торгуется по мультипликатору EV/EBITDA 2023П = 6.8х, что предполагает 42% дисконт к 5- летней средней.

Драйверы роста:

Реализация инвестиционных проектов Ямал СПГ, высокие цены на газ, дивиденды — доходность 7%.

Русал - низкая оценка около 1,7х EBITDA, если учитывать долю в ГМК Норильского Никеля.

( Читать дальше )

Блог им. Lovkach56rus |Лучшие инвестиционные идеи от SBER_CIB. Какие акции вырастут на 30-100% в 2023 году?

- 26 декабря 2022, 11:46

- |

Отвечает аналитическая компания SBER_CIB.

Традиционно в конце года большое количество аналитических агентств публикуют свои прогнозы на 2023 год.

По традиции каждый год я делаю конспекты данных стратегий и ищу интересные инвестиционные идеи.

Поехали.

Базовый сценарий

- Глобальная инфляция замедляется, но остаётся высокой.

- ФРС начинает снижать ставку во 2 полугодии 2023 года, а доллар продолжает ослабевать ко всем валютам.

- Темпы роста глобальной экономики незначительно замедляются с небольшой рецессией в середине года.

- Эмбарго на российскую нефть не окажет значительного влияния (тут не согласен).

- ВВП России упадёт на 1% в 2023 году.

- Дефицит бюджета составит 3% ВВП.

- Ключевая ставка 7,5%, при инфляции в 6%.

- Нефть марки Urals 65$.

- Курс доллара 61, курс юаня 9,5.

( Читать дальше )

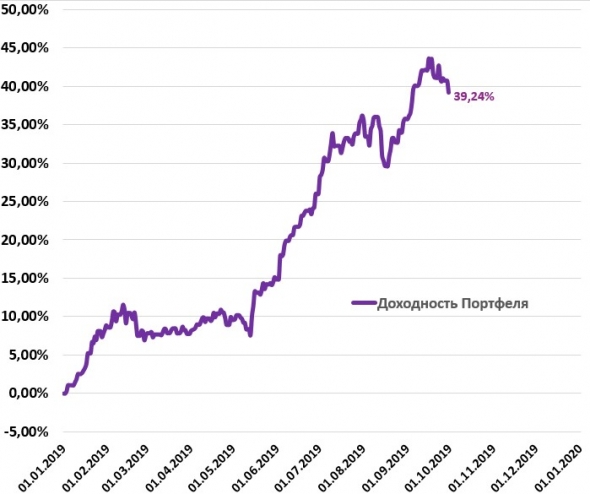

Блог им. Lovkach56rus |Итоги сентября. Обзор портфеля. + 39,24% за 9 месяцев.

- 01 октября 2019, 09:18

- |

Здравствуйте, уважаемые читатели!

Завершился очередной торговый месяц, а значит вновь пришло время подведения итогов. Накопленная доходность портфеля с начала года составила 39,24 %.

За этот месяц были совершенны следующие сделки:

- Выставил шорт СургутНефтегаза (обычные) на данной новости:

БОГДАНОВ НА ВОПРОС О ВОЗМОЖНЫХ ИНВЕСТИЦИЯХ РИОНА В АКЦИИ: ЭТО ДОМЫСЛЫ ТЕХ, КТО ХОЧЕТ ИЗБАВИТЬСЯ ОТ АКЦИЙ И ПРОДАТЬ ПОДОРОЖЕ – RTRS

Сделку закрыл в небольшой плюс буквально через 8 минут.

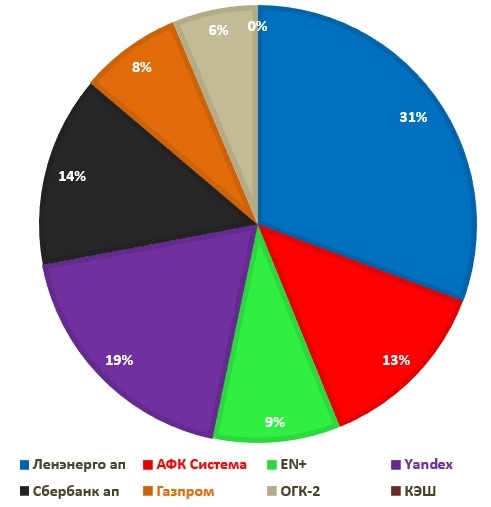

2. Продал префы Сбербанка (14% портфеля). Докупил упавшие акции Яндекса (на 7% от портфеля)

3. Увеличил позицию в акциях EN+ на данной новости:

18 сентября. ИНТЕРФАКС — «РусАл» (RUAL) может выплатить дивиденды по итогам III квартала или 2019 года, рассчитывает Андрей Шаронов, член совета директоров холдинга En+ (ENPL), контролирующего 50,12% акций алюминиевой компании.

( Читать дальше )

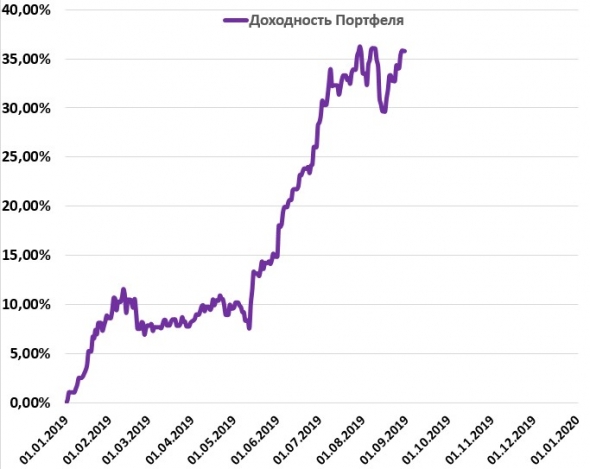

Блог им. Lovkach56rus |Итоги августа. Обзор портфеля. + 35,8% за 8 месяцев.

- 02 сентября 2019, 10:58

- |

Здравствуйте, уважаемые читатели!

Завершился очередной торговый месяц, а значит – самое время подвести итоги. Накопленная доходность портфеля с начала года составила 35,77 %.

Очередной виток торговой войны вызвал распродажу на все рынках, благодаря чему я совершил следующий действия.

- Увеличил долю в En+ с 7 до 10% от портфеля.

- Купил акции Яндекса на 10% от портфеля по 2396.

- Продал ОФЗ, купил взамен акции ОГК — 2.

- Продал ЛСР, которые держал спекулятивно под включение в индексы.

- Купил акции Яндекса еще на 9% от портфеля по 2445.

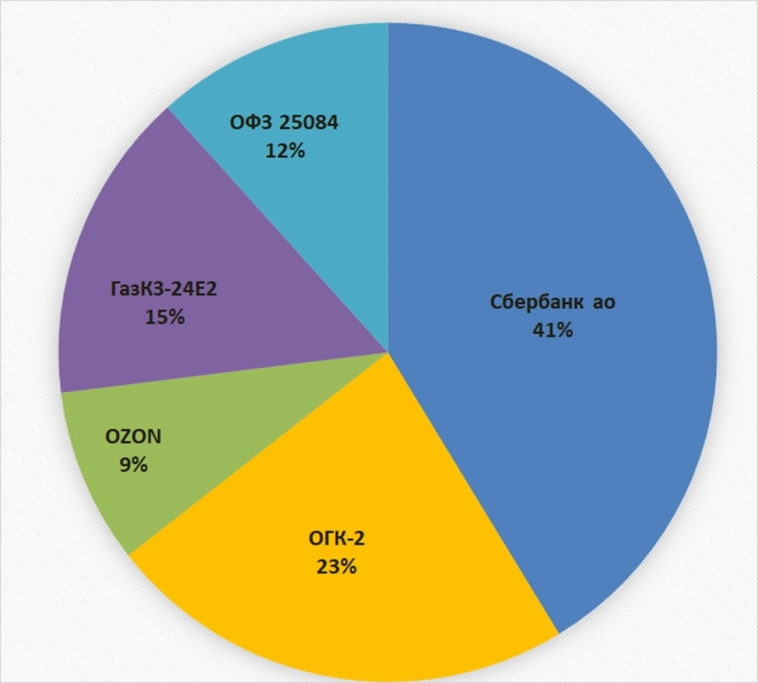

На текущий момент мой портфель выглядит так:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс