Блог им. LemonHedge |Готовьтесь забирать прибыль с золота

- 24 марта 2019, 19:33

- |

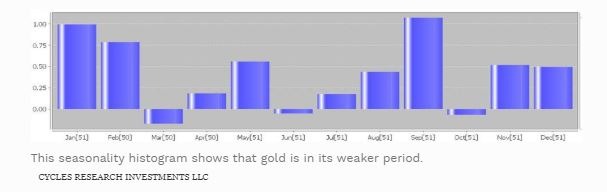

Этот анализ начинается с обзора месячной диаграммы золота за 1969 год. Столбцы гистограммы представляют ожидаемую доходность за каждый месяц. Обратите внимание, что желтый металл находится в более слабой части своего сезонного периода.

График 1: Ежемесячная ожидаемая доходность — золото

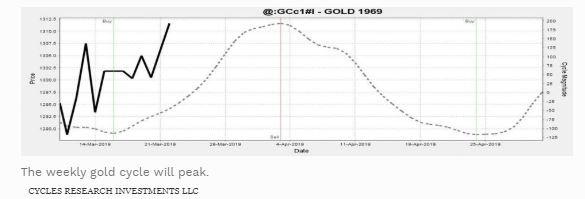

И недельные, и месячные циклы достигают своего пика в первую неделю апреля. Все три ежемесячных сигнала на продажу привели к снижению цен за последние двенадцать месяцев. Шесть из восьми сигналов на продажу за неделю были успешными в прошлом году.

График 2: Месячный цикл

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 1 )

Блог им. LemonHedge |Немного о важном

- 05 февраля 2019, 11:28

- |

Шатдаун в США закончился. В течение последних 35 дней правительственные учреждения не работали, так как им не подписали бюджет. Но вот Трамп наконец соблаговолил поставить свой автограф на документе и теперь всё наконец заработало. Для рынка это значит, что теперь пойдут новые листинги и IPO, так как SEC снова работают.

Российский рынок завершил торговую неделю в подвешенном состоянии. С одной стороны, рубль чуть упал. С другой, главные индексы всё равно остаются очень высоко. На следующей неделе будет развязка, и учитывая, что шатдаун закончился, она может быть и не в пользу нашего рынка.

Продолжаем следить за ситуацией в Венесуэле. Национальная криптовалюта El Petro скорее всего, прекратит своё существование. А вот как будут развиваться события на нефтяном рынке, ещё непонятно. В Венесуэле больше всего в мире доказанных запасов нефти. Если страна встроиться в мировую экономику, то сможет сильно повлиять на рынки.

Спасибо за то, что читаете нас! Мы стараемся публиковать только качественный материал, предварительно анализируя и отбирая его на различных ресурсах. В своем Telegram канале мы публикуем авторские статьи и еще много интересного, что не попадает на форум. Подписывайтесь и будьте с нами!

Telegram: t.me/lemonhedge

Блог им. LemonHedge |Саудовская Аравия инвестирует в природный газ США

- 23 января 2019, 18:47

- |

Саудовская Аравия планирует инвестировать в природный газ США. Королевство рассматривает вопрос о предложении Driftwood LNG в Луизиане и заводом Sempra Energy в Порт-Артуре в Техасе. Например, Tellurian ищет партнеров по акциям, которые будут покупать доли в Driftwood и получать СПГ, который они могли бы использовать сами или перепродавать с наценкой.

Начав экспорт в феврале 2016 года, США станут третьим по величине экспортером СПГ в этом году после Катара и Австралии.

Потенциал экспорта СПГ в США просто ошеломляет. По состоянию на декабрь FERC имеет 70 ожидающих рассмотрения заявок на экспортный терминал СПГ, что может привести к потере 55 Bcf / d экспортной мощности (примечание: мировой рынок СПГ составляет всего 40-43 Bcf / d).

Кроме того, саудовцы хотят приобрести активы природного газа в США, готовые потратить здесь «миллиарды долларов».

Все это является частью великой стратегии Королевства в отношении инвестиций в газ на 150 миллиардов долларов в течение следующего десятилетия.

Благодаря сланцевой революции добыча газа в США выросла на 50% с 2008 года до более чем 87 млрд. кубических футов в сутки, при этом добыча выросла почти на 15% только в прошлом году. Превзойти 100 Bcf / d в течение четырех или пяти лет будет довольно легко.

( Читать дальше )

Блог им. LemonHedge |ТОП-5 акций на 2019 год

- 16 января 2019, 17:30

- |

Прошлый год стал не самым удачным для инвесторов в американский рынок, поскольку внутренние акции пострадали от повышения волатильности в сочетании с резким падением цен в последнем квартале. Комбинация факторов, в том числе ухудшение торговых отношений с Китаем и надвигающийся рост процентных ставок, негативно повлияли на фондовые рынки. Столкнувшись с неопределенностью в преддверии нового года, инвесторам, возможно, придется проанализировать свой текущий портфель и определить для себя новые стратегии для достижения своих финансовых целей в 2019 году.

На этом фоне инвесторы могут захотеть рассмотреть исследования о том, что акции, которые последовательно увеличивали свои дивиденды, исторически превосходили все другие категории акций. Кроме того, исследовательская группа из Reality Shares обнаружила, что компании с самыми высокими темпами роста дивидендов исторически превосходили S&P 500, как показано на рисунке ниже, показывающем пятилетний годовой общий процентный доход (по сравнению с показателями S&P 500 в годовом исчислении) для разных видов дивидендов растущих акций.

( Читать дальше )

Блог им. LemonHedge |Крупнейшие экономики мира продолжают падать

- 15 января 2019, 13:41

- |

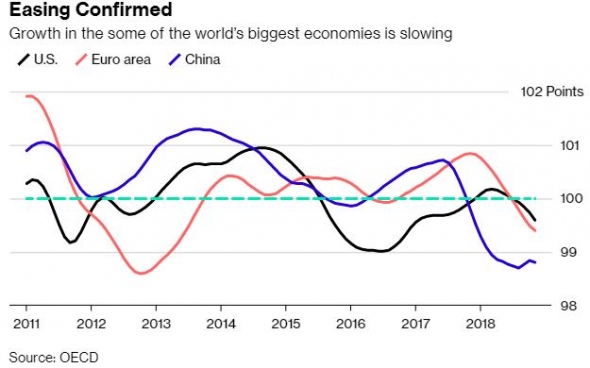

В соответствии с показателями Организации экономического сотрудничества и развития, можно заметить, что во всех основных экономиках мира динамика развития замедляется.

Составной опережающий индикатор является последним признаком синхронизированного замедления мировой экономики, дополняя предупреждения о спаде, вызванные промышленными данными в Германии на прошлой неделе и снижением торговых показателей Китая в понедельник.

Индикатор, предназначенный для прогнозирования переломных моментов на шесть-девять месяцев вперед, снижается с начала 2018 года и падает в ноябре. ОЭСР выделила США и Германию, где, по ее словам, «предварительные признаки» замедления сейчас подтверждаются.

Всего две недели в 2019 году экономический индикатор ОЭСР следует за рядом цифр, что означает, что рост в этом году может быть даже медленнее, чем ожидается в настоящее время.

Что говорят экономисты (Bloomberg Economics):

( Читать дальше )

Блог им. LemonHedge |Акции растут на фоне сделки между США и Китаем

- 09 января 2019, 19:11

- |

Акции сильно выросли после того, как США и Китай завершили три дня торговых переговоров и оказались ближе к соглашению по ряду направлений. Доллар упал после того, как глава ФРС Атланты заявил, что центральный банк не «привязан к определенной траектории политики».

Все основные фондовые индексы США поднялись. Индекс S & P 500 вырос после того, как акции энергетического сектора выросли с нефтью из Западного Техаса, превысив 50 долларов за баррель, Nasdaq также вырос. Доходность казначейских облигаций упала после комментариев Рафаэля Бостика, который утвердительно ответил, когда его спросили о возможности роста или падения процентных ставок. Федеральная резервная система опубликует протокол декабрьского заседания во второй половине дня в среду, который может дать представление о темпах будущего развития.

Индекс Stoxx Europe 600 поднялся до максимума за месяц во главе с автопроизводителями и горнодобывающими компаниями, в то время как акции Гонконга задали темп для азиатских индексов. И большинство промышленных металлов продвинулись после того, как азиатская нация дала представление о мерах по стимулированию потребления.

( Читать дальше )

Блог им. LemonHedge |5 крупнейших вложений Спироса Сегаласа в четвёртом квартале

- 08 января 2019, 17:46

- |

Фонд оценки капиталовложений Harbour Capital в понедельник сообщил, что Спирос Сегалас приобрел девять акций в течение квартала, закончившегося 31 октября. Крупнейшими позициями фонда, учрежденными в период подачи заявок, были: Safran SA, Merck & Co. Inc., S & P Global Inc., Adyen NV и Union Pacific Corp. Его 58 общих позиций в портфеле были оценены примерно в 29,33 миллиарда долларов.

Сегалас управляет фондом оценки капиталовложений Harbour Capital с 1990 года, контролируя большую часть своего годового дохода в 11,33% с момента его создания в 1987 году. За тот же период индекс S&P 500 показал доходность в 10,17% .

Для выбора акций, компания Сегаласа, Jennison Associates, фокусируется на перспективах стоимости компаний и отраслей в долгосрочной перспективе. В третьем квартале руководство фонда оценки Harbor Capital написало письмо клиентам:

«Мы считаем, что фонд имеет хорошие позиции среди компаний, чьи перспективы роста остаются устойчивыми и значительно превышают средний уровень, даже с учетом перспектив повышенного риска. Несмотря на то, что фонд не застрахован от усиления торговой напряженности, в целом у фонда есть разнообразные возможности роста по многим различным продуктам и сегментам рынка с сильными перспективами ».

( Читать дальше )

Блог им. LemonHedge |Начинается худший сценарий, о котором беспокоились рынки

- 05 января 2019, 17:48

- |

Внезапно, фундаментальные показатели не выглядят так оптимистично.

Сначала Apple не досчитались 5 миллиардов долларов выручки, акции потеряли 30 процентов в стоимости. Также показатель коммерческий деятельности, за которым очень внимательно следят, опустился до двухлетнего минимума.

Что происходит? В который раз в четвертом квартале, когда S&P 500 падает на 19,8 процента на дно медвежьего рынка, инвесторы слышат один и тот же рефрен: не паникуйте, экономика и корпоративные доходы хорошо держатся.

За последние дни доверие к этим утверждениям пошатнулось. Индекс Dow Jones Industrial Average упал более чем на 600 пунктов, или 2,6 процента, в четверг утром, в то время как потери Nasdaq 100 выросли до 3 процентов.

S&P 500 падает вслед за снижением выручки Apple

S&P 500 падает вслед за снижением выручки Apple«Рынок — это общая мудрость всех инвесторов: такой тип новостей одновременно с жёстким падением был проигнорирован в декабре», — говорит Алек Янг, управляющий директор по исследованию глобальных рынков в FTSE Russell, в телефонном интервью. “Когда случается крупное движение, вверх или вниз, нам это говорит о позитивных или негативных вещах насчёт будущего развития. Экстремальное падение говорит нам о соответствующих новостях в будущем”

( Читать дальше )

Блог им. LemonHedge |Что случится на рынке нефти в 2019 году?

- 28 декабря 2018, 18:15

- |

Это был очень волатильный год в отношении цен на нефть. В 2018 году были достигнуты пиковые цены, которые рынок наблюдал за четыре года, но также случились одни из самых больших однодневных падений.

Геополитические проблемы, финансовые движения, предложение и спрос были виновниками большой волатильности цен, наряду со случайным своевременным сообщением от президента Трампа. 2019 год будет еще более волатильным. Вот некоторые из самых важных тем, на которые следует обратить внимание в следующем году.

Расхождения в консенсусе ОПЕК

Организация стран-экспортеров нефти (ОПЕК) и ее соглашение о сотрудничестве с Россией столкнулись с серьезным испытанием в конце 2018 года, когда производители встретились в Вене, чтобы попытаться сократить производство для борьбы с падением цен. После целого дня переговоров министры ОПЕК не смогли достичь консенсуса. Иран отказался принять обязательство по сокращению производства по всем направлениям и потребовал полного освобождения от любых сокращений в связи с недавно введенными Соединенными Штатами санкциями против своей нефтяной промышленности. Напряженность возросла после того, как министр нефти Халид аль-Фалих заявил, что не уверен, что министры ОПЕК могут согласиться на сделку.

( Читать дальше )

Блог им. LemonHedge |Неоднозначность на рынке нефти

- 24 декабря 2018, 18:49

- |

20 декабря 2018 года цена на нефть марки West Texas Intermediate (WTI), что является основным ориентиром США, упала на 4,8% до 17-месячного минимума. Цена закрытия 45,88 долларов за баррель отражает падение цены на нефть, которая 3 октября закрылась на уровне 76,40 долларов за баррель.

Итак, чем же было вызвано такое резкое падение, и куда движутся цены?

Давайте сначала рассмотрим случай, когда мы увидели цену на отметке менее чем в 50 долларов за нефть к концу 2018 года. Это важно, так как я считаю, что это сильно влияет на то, что может произойти в 2019 году.

Почему цены на нефть выросли в 2018 году?

В моих прогнозах на 2018 год, которые я буду рассматривать через пару недель, я прогнозировал, что цены на нефть в 2018 году достигнут 70 долларов за баррель. Цена на американский WTI в мае выросла до этого уровня и оставалась там на протяжении большей части лета.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс