Блог им. LemonHedge |Как можно инвестировать доходы от черного золота

- 13 января 2019, 16:56

- |

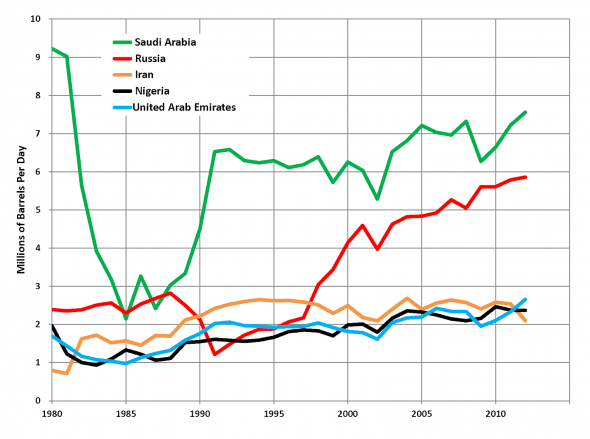

(Рисунок 1 — крупнейшие экспортёры нефти: Саудовская Аравия, Россия, Иран, Нигерия, ОАЭ)

Страны, которые больше всего зависят от нефти это крупнейшие экспортёры. Саудовская Аравия в 2017 году поставила почти 16 процентов всей нефти в мире. Эта безусловно богатая страна управляет Публичным Инвестиционным Фондом (Public Investment Fund), который вкладывается преимущественно в сферу транспорта: Tesla, Lucid Motors Inc. (конкурент Tesla) и Uber. Сравнивая с другими странами, выбор очень нетипичен: государство, которое буквально производит топливо для обычных автомобилей, вкладывается в их прямых конкурентов. Возможно, саудиты делают ставку на победу электромобилей в будущем, представляя, что именно они будут первыми пожинать плоды этого результата. Также фонд вкладывает во внутреннюю инфраструктуру и бизнес.

( Читать дальше )

- комментировать

- Комментарии ( 8 )

Блог им. LemonHedge |5 крупнейших вложений Спироса Сегаласа в четвёртом квартале

- 08 января 2019, 17:46

- |

Фонд оценки капиталовложений Harbour Capital в понедельник сообщил, что Спирос Сегалас приобрел девять акций в течение квартала, закончившегося 31 октября. Крупнейшими позициями фонда, учрежденными в период подачи заявок, были: Safran SA, Merck & Co. Inc., S & P Global Inc., Adyen NV и Union Pacific Corp. Его 58 общих позиций в портфеле были оценены примерно в 29,33 миллиарда долларов.

Сегалас управляет фондом оценки капиталовложений Harbour Capital с 1990 года, контролируя большую часть своего годового дохода в 11,33% с момента его создания в 1987 году. За тот же период индекс S&P 500 показал доходность в 10,17% .

Для выбора акций, компания Сегаласа, Jennison Associates, фокусируется на перспективах стоимости компаний и отраслей в долгосрочной перспективе. В третьем квартале руководство фонда оценки Harbor Capital написало письмо клиентам:

«Мы считаем, что фонд имеет хорошие позиции среди компаний, чьи перспективы роста остаются устойчивыми и значительно превышают средний уровень, даже с учетом перспектив повышенного риска. Несмотря на то, что фонд не застрахован от усиления торговой напряженности, в целом у фонда есть разнообразные возможности роста по многим различным продуктам и сегментам рынка с сильными перспективами ».

( Читать дальше )

Блог им. LemonHedge |Что случится на рынке нефти в 2019 году?

- 28 декабря 2018, 18:15

- |

Это был очень волатильный год в отношении цен на нефть. В 2018 году были достигнуты пиковые цены, которые рынок наблюдал за четыре года, но также случились одни из самых больших однодневных падений.

Геополитические проблемы, финансовые движения, предложение и спрос были виновниками большой волатильности цен, наряду со случайным своевременным сообщением от президента Трампа. 2019 год будет еще более волатильным. Вот некоторые из самых важных тем, на которые следует обратить внимание в следующем году.

Расхождения в консенсусе ОПЕК

Организация стран-экспортеров нефти (ОПЕК) и ее соглашение о сотрудничестве с Россией столкнулись с серьезным испытанием в конце 2018 года, когда производители встретились в Вене, чтобы попытаться сократить производство для борьбы с падением цен. После целого дня переговоров министры ОПЕК не смогли достичь консенсуса. Иран отказался принять обязательство по сокращению производства по всем направлениям и потребовал полного освобождения от любых сокращений в связи с недавно введенными Соединенными Штатами санкциями против своей нефтяной промышленности. Напряженность возросла после того, как министр нефти Халид аль-Фалих заявил, что не уверен, что министры ОПЕК могут согласиться на сделку.

( Читать дальше )

Блог им. LemonHedge |Экологически чистые технологии. Шесть причин для оптимизма на 2019 год.

- 25 декабря 2018, 18:04

- |

Инвесторы в рынок чистых технологий, обычно, очень тревожно относятся ко всему происходящему. Мы напоминаем всем, что остается все меньше времени для предотвращения последствий изменения климата. Но мы редко указываем причины для оптимизма в отношении будущего на планете Земля.

Если бы у нас не было никакой надежды, зачем же нам инвестировать в прорывные технологии? Если будущее видится таким мрачным, зачем стремиться преобразовать различные отрасли и экономики?

В преддверии 2019 года я хотел бы поблагодарить всех за оптимистичное настроение о состоянии цивилизации. Я не первый, кто говорит об этом. Стивен Пинкер из Гарварда утверждает, что мы безопаснее, здоровее, свободнее и счастливее, чем когда-либо в истории. «Рациональный оптимист» Мэтт Ридли отмечает, что, несмотря на все свидетельства расцвета человека, «круто быть мрачным».

По следующим причинам, я думаю, мы должны с оптимизмом смотреть на состояние нашей планеты в новом году:

( Читать дальше )

Блог им. LemonHedge |Неоднозначность на рынке нефти

- 24 декабря 2018, 18:49

- |

20 декабря 2018 года цена на нефть марки West Texas Intermediate (WTI), что является основным ориентиром США, упала на 4,8% до 17-месячного минимума. Цена закрытия 45,88 долларов за баррель отражает падение цены на нефть, которая 3 октября закрылась на уровне 76,40 долларов за баррель.

Итак, чем же было вызвано такое резкое падение, и куда движутся цены?

Давайте сначала рассмотрим случай, когда мы увидели цену на отметке менее чем в 50 долларов за нефть к концу 2018 года. Это важно, так как я считаю, что это сильно влияет на то, что может произойти в 2019 году.

Почему цены на нефть выросли в 2018 году?

В моих прогнозах на 2018 год, которые я буду рассматривать через пару недель, я прогнозировал, что цены на нефть в 2018 году достигнут 70 долларов за баррель. Цена на американский WTI в мае выросла до этого уровня и оставалась там на протяжении большей части лета.

( Читать дальше )

Блог им. LemonHedge |Почему палладий стал ценным металлом так неожиданно?

- 21 декабря 2018, 18:21

- |

Впервые за более чем десятилетие палладий конкурирует с золотом по стоимости. Будучи ключевым компонентом в устройствах контроля загрязнения для легковых и грузовых автомобилей, цена на металл выросла примерно на 50 процентов примерно за четыре месяца, что делает его в разы дороже, чем золото, при этом практически не показывая признаков потерпеть фиаско.

1. Что такое палладий?

Это блестящий белый материал, один из шести металлов платиновой группы (наряду с рутением, родием, осмием, иридием и самой платиной). Около 80 процентов палладия попадает в выхлопные системы автомобилей, помогая превращать токсичные загрязнители в менее вредные углекислый газ и водяной пар. Он также используется в электронике, стоматологии и ювелирных изделиях. Металл добывается в основном в России и Южной Африке, и в основном добывается как вторичный продукт от операций, ориентированных на другие металлы, такие как платина или никель.

2. Почему палладий растёт в цене?

( Читать дальше )

Блог им. LemonHedge |Всегда ли можно положиться на золото?

- 19 декабря 2018, 18:30

- |

В современном мире каждый ребёнок, взрослый, специалист или далёкий от темы человек знает, что золото это невероятно ценный металл, который всегда в зоне высокой стоимости благодаря своим свойствам. Кризис 2008 года убедил последних скептиков и заставил весь мир думать стереотипом, что золото спасёт при любом кризисе, достаточно лишь вовремя переложить свои активы.

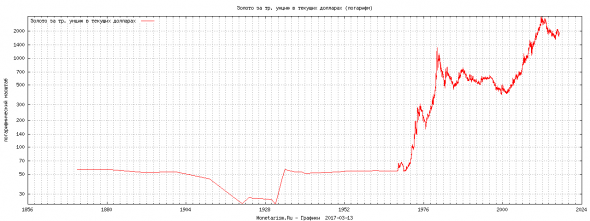

Как правило, многие аналитики начинают “предсказывать” скорый кризис, как только появляются новости, что очередной ЦБ закупает рекордное количество золота. Выглядит логично, в период нестабильности и общей фрустрации инвестиция в драгоценный металл даже не выглядит рискованной. Даже наш ЦБ закупил рекордное количество золота, так же как и Турция, Казахстан и Польша. “Золото всегда в цене”, “в кризис покупайте золото” и прочие мантры всех экспертов и аналитиков явно нам говорят, что во время кризиса будет расти (или хотя бы стоять на месте) только золото. Однако так было не всегда. Если взглянуть на график цены золота в 20 веке и проследить корреляцию с крупнейшими финансовыми кризисами, будет понятно, что золото возможно и вовсе идёт своим путём, не обращая внимания на кризисы.

( Читать дальше )

Блог им. LemonHedge |Перевёрнутая кривая доходности: как это выглядит, что это может означать

- 15 декабря 2018, 18:23

- |

На обычном, повседневном рынке облигаций доходность долгосрочных облигаций выше, чем доходность краткосрочных. Это связано с тем, что инвесторы ожидают получить прибыль в течение этого длительного периода, который может пройти через различные циклы процентных ставок и деловой климат и имеют возможность заработать больше.

Инвесторы, которые покупают краткосрочные облигации, соответственно, имеют более низкую доходность.

Обычно, прибыль первых в разы больше вторых. Но не сейчас.

Довольно необычно, когда возможность войти в шорт выглядит так, как будто она может принести столько же или больше, чем долгосрочная позиция. Это означает, что инвесторы достаточно обеспокоены ростом процентных ставок, поэтому имеет смысл избегать долгосрочной перспективы, из-за падения в стоимости гораздо более быстрыми темпами в условиях более высоких ставок.

Кривая доходности — зависимость (кривая зависимости) доходности однородных финансовых инструментов от их сроков. Перевернутая кривая доходности — форма кривой, в которой до определённого короткого срока доходность резко растет, достигает максимума и после этого срока доходность падает с увеличением срока (отрицательный наклон). Эта странная форма кривой доходности в последний раз появлялась как раз перед Великой рецессией 2008 года или около того , которую, вероятно, мы сможем увидеть в скором времени.

( Читать дальше )

Блог им. LemonHedge |Единственное, о чем следует беспокоиться инвесторам

- 13 декабря 2018, 18:04

- |

Многие понимают вероятность больших потерь, но только немногие воспринимают это всерьез. Вы не можете обвинять американских инвесторов в том, что они немного самодовольны и даже слишком уверены в себе. В конце концов, у нас не было катастрофического снижения индекса S&P 500 с 2009 года. Даже когда группа акций сильно просела (как это произошло недавно, когда многие акции S&P 500 упали более чем на 20%), определились минимумы. В 2018 году эти минимумы не привели к более высоким историческим максимумам, и S&P 500 присоединился к большинству других мировых индексов, находясь значительно ниже своего максимума, достигнутого в начале года.

Вот один из способов, который я использую, чтобы следить за текущим состоянием рынков. Я просмотрел список из 100 ETF, которые я использую для отслеживания глобальных инвестиционных рынков (до 7/18/18). Средний доход от 100 ETF в этом году отрицательный примерно на 3,3%. С конца сентября этот показатель составляет около -5,6%. Но знания исторического поведения рынков подсказывают мне, что это только начало. Другими словами, начало чего-то хуже, а не временное бегство в сторону. Это еще не та ситуация, в которой инвестор, вошедший в позицию и забывший про нее на долгое время, теряет большую часть своих жизненных сбережений. Но впервые за десятилетие я думаю, что риск этого очень высок.

( Читать дальше )

Блог им. LemonHedge |Подводя итоги: потенциальный рост S&P 500 составляет 19 %

- 11 декабря 2018, 14:11

- |

Финансовые СМИ любят получать прогнозы от экспертов о том, куда, по их мнению, движется индекс S&P 500. Некоторые эксперты рассматривают модели технического анализа, другие — показатели оценки, третьи применяют широкий макроэкономический взгляд. В этой статье мы представляем другой подход к прогнозированию, который может оказаться интересным для инвесторов. S&P 500 действительно представляет собой набор из пятисот отдельных акций, каждый из которых имеет определенный вес, примененный к общему количеству. Для каждой из этих отдельных акций все крупные брокерские конторы просят своих лучших аналитиков тщательно изучить компанию, а затем прийти к 12-месячной целевой цене. Взяв все различные ценовые цели у всех основных аналитиков, мы можем вычислить среднюю отметку для этой акции. В некотором смысле эта средняя цель представляет собой «мудрость толпы», потому что в конечный прогноз внесли свой вклад много отдельных умов, а не один конкретный эксперт.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс