Блог им. LemonHedge

Перевёрнутая кривая доходности: как это выглядит, что это может означать

- 15 декабря 2018, 18:23

- |

На обычном, повседневном рынке облигаций доходность долгосрочных облигаций выше, чем доходность краткосрочных. Это связано с тем, что инвесторы ожидают получить прибыль в течение этого длительного периода, который может пройти через различные циклы процентных ставок и деловой климат и имеют возможность заработать больше.

Инвесторы, которые покупают краткосрочные облигации, соответственно, имеют более низкую доходность.

Обычно, прибыль первых в разы больше вторых. Но не сейчас.

Довольно необычно, когда возможность войти в шорт выглядит так, как будто она может принести столько же или больше, чем долгосрочная позиция. Это означает, что инвесторы достаточно обеспокоены ростом процентных ставок, поэтому имеет смысл избегать долгосрочной перспективы, из-за падения в стоимости гораздо более быстрыми темпами в условиях более высоких ставок.

Кривая доходности — зависимость (кривая зависимости) доходности однородных финансовых инструментов от их сроков. Перевернутая кривая доходности — форма кривой, в которой до определённого короткого срока доходность резко растет, достигает максимума и после этого срока доходность падает с увеличением срока (отрицательный наклон). Эта странная форма кривой доходности в последний раз появлялась как раз перед Великой рецессией 2008 года или около того , которую, вероятно, мы сможем увидеть в скором времени.

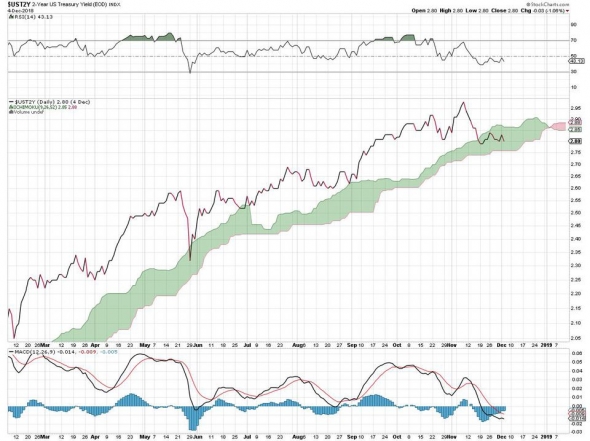

Вот дневной график текущей доходности за 2 года:

Вы можете наблюдать хороший, устойчивый восходящий тренд в краткосрочной доходности весь этот год. Он достиг максимума в прошлом месяце на уровне 2,95 и сейчас немного снизился до 2,80. Снижение за последние несколько недель может быть связано с выраженным недовольством президента Трампа направлением ставок, его критикой председателя ФРС Джерома Пауэлла и ответом председателя ФРС.

Вот дневной график доходности облигаций за 10 лет:

Он достиг максимума в прошлом месяце вблизи уровня 3,23 и с тех пор упал до 2,91. Таким образом, долгосрочная доходность по государственному долгу едва превышает уровень краткосрочного.

Теперь посмотрим и сравним доходности за 2 года с доходностью за 30 лет:

Вы можете увидеть, что движение выше краткосрочных ставок по сравнению с более долгосрочными ускоряется быстрыми темпами.

Этот график беспокоит тех, кто следит за рынками облигаций, экономикой, фондовыми рынками и общим благосостоянием:

Проблема заключается в том, что кривая доходности возвращается к очень низким уровням, которые были замечены незадолго до чрезвычайного экономического спада 2008 года. Может ли случиться так, что этот график предупреждает нас об этом?

Я не знаю. Возможно, это служит причиной, по которой вы начинаете замечать больше статей, чем обычно, в финансовых и деловых СМИ о кривой доходности.

Данный материал является переводом статьи, опубликованной на Forbes:

Наши социальные сети:

Telegram: https://t.me/lemonhedge

Twitter: https://twitter.com/HedgeLemon

теги блога Lemon Hedge

- Apple

- IT

- S&P500

- активы

- акции

- акция

- американский рынок

- аналитика

- безработица

- биржи

- биткоин

- блокчейн

- Бразилия

- быки

- ввп

- график

- доход

- золото

- инвестиции

- инвесторы

- индекс

- Китай

- кремниевая долина

- кризис

- криптовалюта

- маркет

- медведи

- нефть

- Новости

- обзор акций

- облигации

- природный газ

- реформы

- Россия

- РТС

- рынки

- рынок

- Саудовская Аравия

- стартап

- сша

- технологии

- Трамп

- Трейдинг

- уран

- финансы

- фонд

- форбс

- хеджирование

- ЦБ

- ценный актив

- централизация

- экология

- экономика

- Экономика и мир

- эфириум

- Ямайка

при росте инфляции как раз и наблюдаем инверсию доходностей...