Блог им. LemonHedge |Готовьтесь забирать прибыль с золота

- 24 марта 2019, 19:33

- |

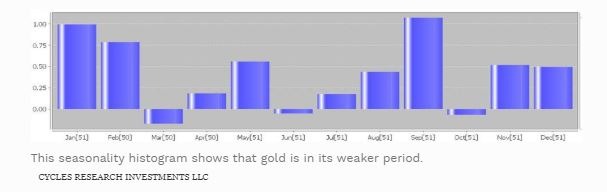

Этот анализ начинается с обзора месячной диаграммы золота за 1969 год. Столбцы гистограммы представляют ожидаемую доходность за каждый месяц. Обратите внимание, что желтый металл находится в более слабой части своего сезонного периода.

График 1: Ежемесячная ожидаемая доходность — золото

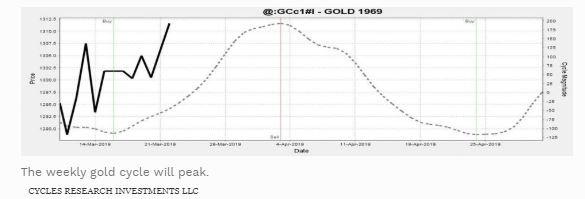

И недельные, и месячные циклы достигают своего пика в первую неделю апреля. Все три ежемесячных сигнала на продажу привели к снижению цен за последние двенадцать месяцев. Шесть из восьми сигналов на продажу за неделю были успешными в прошлом году.

График 2: Месячный цикл

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 1 )

Блог им. LemonHedge |Акции растут на фоне сделки между США и Китаем

- 09 января 2019, 19:11

- |

Акции сильно выросли после того, как США и Китай завершили три дня торговых переговоров и оказались ближе к соглашению по ряду направлений. Доллар упал после того, как глава ФРС Атланты заявил, что центральный банк не «привязан к определенной траектории политики».

Все основные фондовые индексы США поднялись. Индекс S & P 500 вырос после того, как акции энергетического сектора выросли с нефтью из Западного Техаса, превысив 50 долларов за баррель, Nasdaq также вырос. Доходность казначейских облигаций упала после комментариев Рафаэля Бостика, который утвердительно ответил, когда его спросили о возможности роста или падения процентных ставок. Федеральная резервная система опубликует протокол декабрьского заседания во второй половине дня в среду, который может дать представление о темпах будущего развития.

Индекс Stoxx Europe 600 поднялся до максимума за месяц во главе с автопроизводителями и горнодобывающими компаниями, в то время как акции Гонконга задали темп для азиатских индексов. И большинство промышленных металлов продвинулись после того, как азиатская нация дала представление о мерах по стимулированию потребления.

( Читать дальше )

Блог им. LemonHedge |Экологически чистые технологии. Шесть причин для оптимизма на 2019 год.

- 25 декабря 2018, 18:04

- |

Инвесторы в рынок чистых технологий, обычно, очень тревожно относятся ко всему происходящему. Мы напоминаем всем, что остается все меньше времени для предотвращения последствий изменения климата. Но мы редко указываем причины для оптимизма в отношении будущего на планете Земля.

Если бы у нас не было никакой надежды, зачем же нам инвестировать в прорывные технологии? Если будущее видится таким мрачным, зачем стремиться преобразовать различные отрасли и экономики?

В преддверии 2019 года я хотел бы поблагодарить всех за оптимистичное настроение о состоянии цивилизации. Я не первый, кто говорит об этом. Стивен Пинкер из Гарварда утверждает, что мы безопаснее, здоровее, свободнее и счастливее, чем когда-либо в истории. «Рациональный оптимист» Мэтт Ридли отмечает, что, несмотря на все свидетельства расцвета человека, «круто быть мрачным».

По следующим причинам, я думаю, мы должны с оптимизмом смотреть на состояние нашей планеты в новом году:

( Читать дальше )

Блог им. LemonHedge |Почему палладий стал ценным металлом так неожиданно?

- 21 декабря 2018, 18:21

- |

Впервые за более чем десятилетие палладий конкурирует с золотом по стоимости. Будучи ключевым компонентом в устройствах контроля загрязнения для легковых и грузовых автомобилей, цена на металл выросла примерно на 50 процентов примерно за четыре месяца, что делает его в разы дороже, чем золото, при этом практически не показывая признаков потерпеть фиаско.

1. Что такое палладий?

Это блестящий белый материал, один из шести металлов платиновой группы (наряду с рутением, родием, осмием, иридием и самой платиной). Около 80 процентов палладия попадает в выхлопные системы автомобилей, помогая превращать токсичные загрязнители в менее вредные углекислый газ и водяной пар. Он также используется в электронике, стоматологии и ювелирных изделиях. Металл добывается в основном в России и Южной Африке, и в основном добывается как вторичный продукт от операций, ориентированных на другие металлы, такие как платина или никель.

2. Почему палладий растёт в цене?

( Читать дальше )

Блог им. LemonHedge |Акции выросли до решения ФРС. Ценные бумаги Казначейства США стабильны.

- 20 декабря 2018, 18:51

- |

Акции выросли, так как инвесторы ждали, чтобы увидеть, удастся ли политикам Федеральной резервной системы занять нужную позицию, когда они сообщат о своем решении по ставке.

Автопроизводители привели к росту индекс S&P 500 в начале торгов, когда индекс Stoxx Europe 600 продемонстрировал четырехдневную полосу неудач. Тем не менее, осторожные настроения еще присутствовали и после того, как руководители FedEx Corp. предупредили о спаде в мировой торговле. Казначейские облигации находились в состоянии ожидания того, что центральный банк обеспечит четвертое повышение ставок в году, одновременно сигнализируя о более медленном подходе к росту в 2019 году.

Итальянский долг вырос после того, как Европейская комиссия решила запретить дисциплинарную процедуру над бюджетом страны. Нефть выросла после крупнейшего трехдневного спада с 2016 года. Доллар упал.

На фоне недавней нестабильности акций и других рискованных активов многие инвесторы надеются, что председатель ФРС Джером Пауэлл попытается ограничить последствия от повышения процентной ставки, предоставив менее явный сигнал, чем на недавних заседаниях. Это также могло бы помочь успокоить президента Дональда Трампа, который на этой неделе усилил давление на центральный банк, чтобы избежать дальнейшего ужесточения.

( Читать дальше )

Блог им. LemonHedge |Предвосхищая следующую неделю: когда продавцы иссякнут?

- 17 декабря 2018, 18:10

- |

Диапазон в 180 пунктов S&P 500 и резкое снижение на неделе, завершившейся 7 декабря, обрекли фондовый рынок на еще одну отрицательную динамику на прошлой неделе. Несмотря на то, что отскок в понедельник от ранней волны продаж побудил некоторых на покупку, внутреннее состояние рынка не впечатлило.

Неспособность рынка удержать свою прибыль после сильного открытия в среду была еще одним индикатором медвежьего рынка. Индекс Dow Jones Transportation снизился на 4,4%. Russell 2000 с небольшой капитализацией упал на 2,6%, в то время как S&P 500 и Dow Industrials показали более оптимистичные результаты, потеряв чуть более 1%.

Уровень страха действительно увеличился на прошлой неделе. В последнем опросе Американской ассоциации индивидуальных инвесторов (AAII) бычий процент упал на 17 пунктов до 20,9%, а медвежий процент вырос на 18,4 пункта до 48,9%. Это был самый высокий показатель с апреля 2013 года. В 2013 году за этим последовало четырехнедельное ралли в 10%.

( Читать дальше )

Блог им. LemonHedge |Единственное, о чем следует беспокоиться инвесторам

- 13 декабря 2018, 18:04

- |

Многие понимают вероятность больших потерь, но только немногие воспринимают это всерьез. Вы не можете обвинять американских инвесторов в том, что они немного самодовольны и даже слишком уверены в себе. В конце концов, у нас не было катастрофического снижения индекса S&P 500 с 2009 года. Даже когда группа акций сильно просела (как это произошло недавно, когда многие акции S&P 500 упали более чем на 20%), определились минимумы. В 2018 году эти минимумы не привели к более высоким историческим максимумам, и S&P 500 присоединился к большинству других мировых индексов, находясь значительно ниже своего максимума, достигнутого в начале года.

Вот один из способов, который я использую, чтобы следить за текущим состоянием рынков. Я просмотрел список из 100 ETF, которые я использую для отслеживания глобальных инвестиционных рынков (до 7/18/18). Средний доход от 100 ETF в этом году отрицательный примерно на 3,3%. С конца сентября этот показатель составляет около -5,6%. Но знания исторического поведения рынков подсказывают мне, что это только начало. Другими словами, начало чего-то хуже, а не временное бегство в сторону. Это еще не та ситуация, в которой инвестор, вошедший в позицию и забывший про нее на долгое время, теряет большую часть своих жизненных сбережений. Но впервые за десятилетие я думаю, что риск этого очень высок.

( Читать дальше )

Блог им. LemonHedge |Следующий этап падения биткоина уже близок

- 12 декабря 2018, 16:02

- |

Если падает не фондовый рынок, то падает биткоин.

Поэтапное падение стоимости актива значит, что вы терпите убытки. Этапы — это, так называемые, ценовые диапазоны, когда актив не приносит доходности и поддерживает определенный уровень, прежде чем перейти на другой. Рынок может стабилизироваться и начать расти, либо продолжать падать. При стабилизации рынка более вероятно последующее значительное движение. Для трейдера это некий сигнал, что скоро можно войти либо в шорт, либо в лонг. Это обычное явление, о котором многие знают.

Рынки — это устройства поиска консенсуса в краткосрочной перспективе, и этот консенсус проявляется в диаграммах и дает четкое представление о прошлом. Чем менее эффективен и совершенен рынок, тем больше графиков дают намек на будущее, и, на мой взгляд, рынок криптовалюты — очень незрелый рынок, наполненный неэффективностью и несовершенствами. Таким образом, графики ценового действия биткоина и других монет и токенов являются хорошим инструментом для того, чтобы понять, что будет происходить дальше на этом рынке.

( Читать дальше )

Блог им. LemonHedge |Подводя итоги: потенциальный рост S&P 500 составляет 19 %

- 11 декабря 2018, 14:11

- |

Финансовые СМИ любят получать прогнозы от экспертов о том, куда, по их мнению, движется индекс S&P 500. Некоторые эксперты рассматривают модели технического анализа, другие — показатели оценки, третьи применяют широкий макроэкономический взгляд. В этой статье мы представляем другой подход к прогнозированию, который может оказаться интересным для инвесторов. S&P 500 действительно представляет собой набор из пятисот отдельных акций, каждый из которых имеет определенный вес, примененный к общему количеству. Для каждой из этих отдельных акций все крупные брокерские конторы просят своих лучших аналитиков тщательно изучить компанию, а затем прийти к 12-месячной целевой цене. Взяв все различные ценовые цели у всех основных аналитиков, мы можем вычислить среднюю отметку для этой акции. В некотором смысле эта средняя цель представляет собой «мудрость толпы», потому что в конечный прогноз внесли свой вклад много отдельных умов, а не один конкретный эксперт.

( Читать дальше )

Блог им. LemonHedge |Надо ли хеджировать активы США?

- 05 декабря 2018, 16:00

- |

В середине 1980-х Кэрол Голанд провела два года в Андах, изучая фермерское хозяйство. Фермеры высадили около 20 полей, разбросанных вокруг гор. Они тратили много энергии и сил, перемещаясь от поля к полю. Однако, если рассмотреть этот случай с другой стороны, то в этом была своя логика. Урожайность культур варьировалась от поля к полю из-за неустойчивого микроклимата в тех краях, тем самым, позволяя уменьшить риск голодания фермеров.

Фермеры, как никто другой, знали, что может произойти, если не размещать поля на расстоянии друг от друга. Данного примера стоит придерживаться при инвестировании капитала. Однако, мало кто так делает. По данным Morningstar — информационно-аналитической компании и рейтингового агентства в США – три четверти средств фондов в Америке инвестируются в акции, обращающиеся на внутреннем рынке. Американские акции превалировали над общим индексом акций других богатых стран семь из последних десяти лет. Получается так, что в одной корзине находится слишком много яиц. Те, кто стремится диверсифицировать активы, вкладываясь в глобальный индекс, всё ещё сильно подвержены влиянию США. Американские акции составляют 55% в индексе MSCI World, который является широко используемым показателем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс