Блог им. Kitten |Вводная в март

- 02 марта 2023, 03:48

- |

Если февраль можно назвать месяцем ужаса для инвесторов, которые наперегонки переоценивали потолок ставок ФРС и ЕЦБ на основании более высокой инфляции и более сильных отчетов по росту экономики, то март это месяц прозрения, инвесторы либо получат подтверждение своим страхам, либо выдохнут с облегчением.

Главным, конечно же, остается ФРС, ибо динамика долгового и фондового рынков США, сила доллара влияют на весь мир.

Центристы ФРС постоянно твердят о том, что один отчет не может изменить политику ФРС, поэтому они ждут отчетов за февраль по инфляции, рынку труда для решения/прогнозов/ риторики на заседании 22 марта.

ФРС четко понимает, что последствия сильного и быстрого повышения ставок оставят след на экономике США и открытие Китая лишь отсрочило рецессию, поэтому они не спешат с выводами после серии сильных отчетов США за январь.

Именно экономические данные дадут понимание решения и прогнозов ФРС на заседании в марте.

В эту пятницу выйдет ISM услуг США, главное внимание будет на компоненту цен, ибо она больше всего волнует членов ФРС.

7 марта Пауэлл начнет свой первый день свидетельствования перед Конгрессом США с полугодовым отчетом, понятно, что Пауэлл научился говорить уклончиво не только с рынками, но и с представителями власти, тем не менее, на слушаниях в Конгрессе США Джей может дать информации больше, нежели рынкам, ибо откровенно врать представителям власти, которые тебе дали полномочия, нельзя.

Рынки будут реагировать в основном на риски возвращения ФРС к повышению ставки по 0,50%, но Джей вряд ли ответит на этот вопрос, не видя ключевых отчетов за февраль.

Главное в риторике Пауэлла 7 марта – проявит ли Джей аппетит к пересмотру потолка ставок на повышение, когда он видит вероятным переход ФРС в режим паузы, как высоки риски рецессии.

После понимания настроя Пауэлла рынки определят своё отношение к предстоящим ключевым отчетам, т.е. стоит ли при повторно сильных отчетах по инфляции и рынку труда сразу оптом все продавать и уходить в кэш или можно ещё что-то подбирать с лоев на пипсовку, ожидая приговора 22 марта.

Отчет по рынку труда США ключевой для политики ФРС 10 марта, пока рынок труда не начнет падение – ФРС не одумается.

Крайне маловероятно, что рост рабочих мест в США в феврале продолжится январскими темпами, скорость падения и ревизия за январь (вероятно – вниз) дадут аппетит к риску на фоне падения доллара.

Затем внимание переместится на отчет по инфляции CPI США 14 марта, с инфляцией все сложно во всем мире, нужно исходить из динамики компоненты цен в ISM услуг США.

Розничные продажи США 15 марта поставят точку в этой эпопеи подготовки к ФРС и если хотя бы нонфарм и розница удивят негативно, то ФРС вряд ли осмелится повысить ставку больше, нежели на 0,25% (что, впрочем, и без отчетов понятно), но прогнозы членов ФРС по ставкам важны, явное замедление экономики США охладит пыл ястребов ФРС.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Блог им. Kitten |Вывод по заседанию ФРС

- 02 февраля 2023, 02:19

- |

Решение ФРС было ястребиным.

Ставка была повышена на 0,25%, указания по ставкам по-прежнему гласят, что «продолжающееся увеличение ставок будет целесообразным».

ФРС заявил, что «инфляция несколько снизилась, но осталась высокой».

Решение было принято единогласно.

Риторика Пауэлла в ходе пресс-конференции была в целом ястребиной, но он допустил несколько самостоятельных фраз, указывающих на смягчение позиции ФРС, а также воспользовался наводящими вопросами журналистов для создания атмосферы готовности ФРС к изменению своих планов в случае ошибок в прогнозировании ситуации.

Ястребиные высказывания Пауэлла:

— Члены ФРС не обсуждали паузу на этом заседании, мы обсуждали путь вперед, намеченный ранее;

— Мы ожидаем ещё пару повышений ставки, мы внимательно рассмотрим экономические отчеты между мартовским и майским заседаниями и если нам нужно будет повысить ставки выше диапазона 5,0%-5,25% – то мы сделаем это без колебаний;

— Мы не хотим сильно ужесточать политику, но самое недопустимое – это через 6-12 месяцев узнать, что мы сделали слишком мало и не вернули контроль над инфляцией;

— Мы не видим пока снижения инфляции в секторе услуг за вычетом жилья;

— Я считаю, что нельзя вернуть инфляцию к цели 2,0%гг на устойчивом основе без устранения дисбаланса на рынке труда;

— Зарплаты снижаются, но есть часть рынка труда, где рост зарплат силен;

— Если вы видите, что начинается спираль роста зарплат – то вы потеряли контроль над инфляцией;

— У нас по-прежнему самая высокая инфляция за 40 лет и наша задача пока не выполнена;

— Мы не знаем, где будет потолок ставок, поэтому замедлили темпы повышения ставок, мы можем рассмотреть варианты повышения ставки раз в два заседания, как было ранее, но вариант «паузы» ВоС – не наш случай;

— Я и мои коллеги считают нецелесообразным снижение ставок в этом году.

( Читать дальше )

Блог им. Kitten |Вводная к заседанию ФРС

- 01 февраля 2023, 20:34

- |

Общая ситуация.

Общая ситуация простая: инвесторы ждут разворот ФРС, надеются, что сие будет до наступления рецессии в США, но опасаются, что рецессия наступит раньше, а наибольший страх состоит в том, что ФРС не будет снижать ставки при рецессии в случае отсутствия быстрого падения инфляции.

В отношении других ЦБ вряд ли есть иллюзии, особенно в отношении Еврозоны или Британии.

Очевидно, что ЕЦБ совершает самоубийство путем ужесточения политики, но сворачивание кэрри пока приводит к росту евро, хотя нарастание признаков рецессии развернет тренд как евро, так и ЕЦБ.

ВоЕ в безвыходной ситуации, он бы рад завершить цикл повышения ставок, но продолжающийся рост зарплат вынуждает его продолжить повышение ставок.

Заседания ФРС, ЕЦБ и ВоЕ на этой неделе помогут понять ход мыслей членов ЦБ, но экономические отчеты укажут на перспективы монетарной политики более ярко и четко, нежели любые слова Пауэлла, Лагард или Бейли.

( Читать дальше )

Блог им. Kitten |Конференция на заседании ФРС

- 01 февраля 2023, 15:13

- |

Сегодня внимание участников рынка будет направлено на заседание ФРС.

ФРС огласит решение в 22.00мск, пресс-конференция Пауэлла начнется в 22.30мск.

Ставка ФРС с максимальной вероятностью будет повышена на 0,25%, главным для реакции рынков станет указание по ставкам в сопроводительном заявлении.

Широко ожидается, что ФРС оставит без изменений формулировку о том, что «ФРС считает целесообразным продолжение повышения ставок», т.к. любые изменения логичны на заседании с новыми прогнозами, т.е. не ранее марта.

Но если в формулировку будут внесены изменения в стиле «ФРС на предстоящих заседаниях переоценит необходимость повышения ставки», то рынки захлестнет волна аппетита к риску на фоне падения доллара.

Также следует обратить внимание на оценку инфляции, логично ожидать смягчение формулировки о признании снижения инфляции, что станет первым шагом к объявлению паузы в цикле повышения ставок ФРС на предстоящих заседаниях.

( Читать дальше )

Блог им. Kitten |Конференция на заседании ЕЦБ

- 15 декабря 2022, 13:17

- |

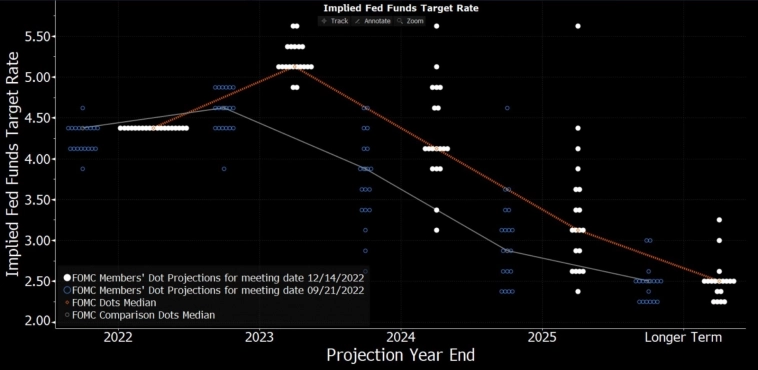

Решение ФРС было ястребиным, при прогнозном повышении ставки на 0,50% члены ФРС ожидают потолок ставок на уровне 5,0%-5,25%, что выше максимальных ожиданий рынка на 4,75%-5,0%.

Указания по ставкам и оценка инфляции в сопроводительном заявлении остались неизменными, что также разочаровало рынки.

Риторика Пауэлла в ходе пресс-конференции была ястребиной, Джей сказал, что работа над взятием инфляции под контроль с повышением ставок ещё не закончена, приоритет остается на инфляции даже при рецессии, а главной ошибкой Джей считает неспособность ФРС повысить ставки до необходимого уровня и удерживать их там до снижения инфляции.

Единственным голубиным моментом стало признание Пауэллом возможности снижения темпа повышения ставок до традиционного шага в 0,25%, но сие зависит от данных.

Реакция рынков была смешанная, фондовый и долговой рынки упали, доллар продолжал упорствовать в связи с традиционными потоками капитала против доллара в конце года, а также по причине ожидания ястребиного ЕЦБ сегодня.

( Читать дальше )

Блог им. Kitten |Вывод по ФРС

- 15 декабря 2022, 01:24

- |

Решение ФРС было ястребиным.

Медианные прогнозы указывают на пик ставки на 5,0%-5,25%, что выше ожиданий рынка.

Указания по траектории ставок в сопроводительном заявлении ФРС остались неизменно ястребиными, как и оценка инфляции.

Точечные прогнозы членов ФРС не показали расхождений во мнениях членов ФРС по ставке, за пик на 5,0%-5,25% выступили 10 членов ФРС, при этом 7 членов ФРС видят пик ставки выше этого уровня и только 2 члена ФРС ожидают, что пик ставки будет на уровне 4,75%-5,0%.

Пересмотр прогнозов по траектории ставок с сентябрьского заседания был значительным.

Пресс-конференция Пауэлла была с ястребиным уклоном.

Джей сказал, что работа над снижением инфляции ещё не закончена, ставки нужно будет повысить выше, чтобы взять инфляцию под контроль, самой большой ошибкой Пауэлл считает неспособность ФРС повысить ставки до необходимого уровня и удерживать их там до снижения инфляции.

Комментируя резкое снижение прогнозов по росту ВВП США в 2023 году Пауэлл сказал, что возвращение контроля над инфляцией не может быть безболезненным процессом, рецессия возможна, хотя её можно избежать при быстром падении инфляции, но любом случае рост экономики замедлится, а рынок труда пострадает.

На вопрос о том, что ФРС будет делать в случае рецессии с сохранением высокого уровня инфляции Джей ответил, что приоритет отдает инфляции.

Единственным голубиным моментом можно признать отсутствие отрицания Пауэллом вероятности повышения ставки с февральского заседания по 0,25%, этот вопрос Пауэллу задавали трижды, первый раз Пауэлл ответил «не знаю, зависит от данных». второй «важен пик ставок и длительность сохранения на хаях», в третий раз «возможно будет разумнее двигаться вперед более мелкими шагами после достижения уровня ставок, ограничивающего рост экономики», но при этом он несколько раз давал разные оценки того, достаточно ли текущий уровень ставки ограничивает рост экономики, чтобы перейти на традиционные 0,25% при повышении ставок.

( Читать дальше )

Блог им. Kitten |Вводная на ФРС

- 14 декабря 2022, 21:08

- |

Общая ситуация

Хайп рождественского ралли подходит к концу, осталось максимум полторы недели активной торговли, при этом консервативные инвесторы начнут фиксировать прибыль после заседаний ЕЦБ и ВоЕ в четверг.

Многие финансовые инструменты находятся под ключевыми сопротивлениями/над ключевыми поддержками и если Пауэлл сегодня не принесет рождественские подарки в виде готовности к голубиному развороту ФРС, то фиксирование прибыли может начаться немедленно.

Решение ФРС является самым важным для всех рынков, заседания ЕЦБ и ВоЕ завтра это подтанцовка.

Многие банки ждут ястребиный ЕЦБ, ибо он начал повышать ставки последним, а инфляция в Еврозоне выражается по-прежнему в двузначных числах, но ЕЦБ готов стать на паузу при первом удобном случае и если ФРС будет более голубиным, то логично ожидать аналогии от ЕЦБ.

ВоЕ уже изменил риторику на голубиную на прошлом заседании, жесткая фискальная политика правительства Британии отменила необходимость сильного ужесточения политики ВоЕ, в связи с чем ожидать рост фунта на решении ВоЕ проблематично.

( Читать дальше )

Блог им. Kitten |Конференция на заседании ФРС

- 14 декабря 2022, 15:44

- |

Инфляция потребительских цен США за ноябрь упала ниже ожиданий, что привело к росту аппетита к риску на фоне снижения доллара из-за переоценки рыночных ожиданий по ставкам ФРС.

После публикации отчета CPI США рынки ожидают, что ФРС повысит ставку в феврале на 0,25% против 0,50% ожиданий до отчета, а пик ставки ФРС составит 4,5%-4,75%.

Любопытно, что реакция на рынках началась за несколько минут до публикации отчета CPI США, рост фондового рынка США сопровождался падением доллара, что навело на мысли об утечке данных, но Белый дом и министерство труда отвергли такую вероятность.

Рост фондовых индексов на снижении инфляции CPI США был чрезмерным, фондовые индексы достаточно быстро упали, нивелировав весь рост, что может объясняться опционными играми и сохранением опасений перед ФРС.

Но падение доллара не было отыграно в обратку, что, возможно, вызвано завышенными ожиданиями по заседанию ЕЦБ в четверг, многие банки после инсайдов о том, что рост инфляции в Еврозоне сохранится выше цели ЕЦБ в 2,0%гг до 2025 года включительно начали ожидать повышение ставки ЕЦБ на 0,75% против 0,50% ранее.

( Читать дальше )

Блог им. Kitten |Сегодня в программе

- 01 декабря 2022, 14:29

- |

Вчерашнее выступление Пауэлла было более голубиным, нежели в ходе пресс-конференции после ноябрьского заседания, и привело к росту аппетита к риску на фоне падения доллара.

Пауэлл повторил риторику о том, что ФРС продолжит повышать ставки и потолок их будет выше, нежели предполагалось в сентябрьских прогнозах, но темпы повышения ставок должны замедлиться с декабрьского заседания, т.к. ФРС не хочет обрушить экономику, более медленный темп повышения ставок позволит ФРС отслеживать влияние ужесточения политики на экономику, которое происходит с временным лагом.

В ходе ноябрьской пресс-конференции Пауэлл заявлял, что рецессия не страшна, главное — вернуть контроль над инфляцией, поэтому изменение риторики было существенным.

Тем не менее, общее послание Джея было неизменным: ФРС нужно убить спрос, снизить предложение на рынке труда для возвращения инфляции к цели.

При этом Пауэлл заявил, что для достижения цели нужен ежемесячный рост количества новых рабочих мест на 100К, что значительно меняет понимание слабого нонфарма, в этом свете вчерашний отчет ADP уже не является провальным.

( Читать дальше )

Блог им. Kitten |Сегодня в программе

- 30 ноября 2022, 15:00

- |

ОПЕК+вне ОПЕК проведет заседание 4 декабря в виртуальном режиме, заседание комитета JTC отменено, согласно инсайдам, подтвержденном действиями ОПЕК+, добыча нефти останется неизменной.

Китай точечно смягчает правила карантина после массовых протестов, но рынки скептически относятся к локальным мерам, ибо правительство Китая пока не готово отказаться от политики нулевого Ковид в целом, а экономические отчеты Китая говорят об ускорении темпов замедления экономики.

Сегодня внимание участников рынка будет сфокусировано на экономических отчетах США и выступлении главы ФРС Пауэлла в 21.30мск.

В большом блоке данных США сегодня первостепенное значение будут иметь отчеты ADP в 16.15мск и вакансии JOLTs в 18.00мск.

Отчет ADP после изменения методологии более четко предсказывает официальные данные, в связи с чем реакция рынка может быть сильной при значительном отклонении от прогноза, следует ожидать прямую корреляцию с действиями ФРС, т.е. слабый ADP приведет к росту аппетита к риску на фоне падения доллара, сильный отчет к уходу от риска на фоне роста доллара.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс