Блог им. Irina_Andersen |Бонды с негативными доходностями завоевывают мир

- 04 мая 2016, 16:45

- |

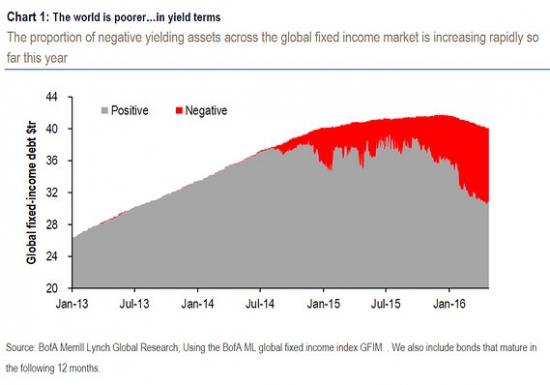

Ситуация, когда владельцы облигаций, по сути, платят за обладание ими, становится все более обыденной. Речь идет о бумагах с отрицательными доходностями.

Согласно оценкам Bank of America, сейчас на долю подобных бондов приходится около 23% мирового рынка облигаций, что намного выше 13%, зафиксированных в начале года.

По мнению аналитиков, число облигаций с отрицательными доходностями продолжит расти, так как мировые ЦБ будут проводить сверхмягкую монетарную политику. Прежде всего, речь идет о еврозоне и Японии.

В связи с уменьшением числа интересных вариантов на облигационном рынке инвесторы все чаще обращаются к высокорисковым спекулятивным бондам, оказывая давление на их доходность. Подобная ситуация выгодна для фондового рынка как реальной альтернативы облигационному.

- комментировать

- ★2

- Комментарии ( 5 )

Блог им. Irina_Andersen |Корпоративная Америка на грани «токсического» долгового кризиса

- 15 апреля 2016, 17:12

- |

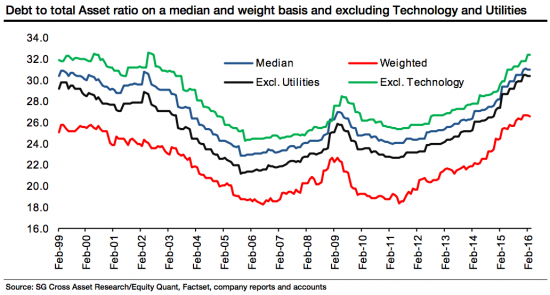

Компании США столкнулись со все нарастающей проблемой собственного сочинения. Проблема эта в перспективе может нанести по ним удар.

Речь идет о долговой нагрузке. По мнению аналитиков французского банка Societe Generale, огромный объем долга, аккумулированный американскими компаниями за последние 5-6 лет по сверхнизким ставкам, может стать причиной кризисной ситуации.

Использованные средства компании зачастую использовали не слишком эффективно – на сделки M&A и программы buyback по достаточно высоким уровням, а также избыточные инвестиции в нефте- и газодобычу.

Наступает момент расплаты. С одной стороны, в последнее время доходы американских корпораций сокращаются. При этом наиболее острой ситуация представляется как раз в нефтегазовом секторе, который уже начала накрывать волна банкротств.

( Читать дальше )

Блог им. Irina_Andersen |Третий пузырь угрожает экономике Китая

- 31 марта 2016, 17:06

- |

Ситуацию в Поднебесной нельзя назвать стабильной.

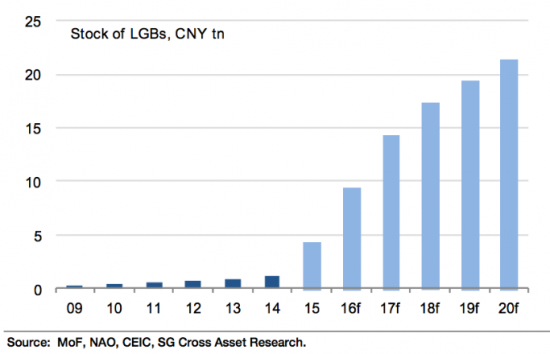

Первым лопнул пузырь в сегменте недвижимости. Затем прошлым летом взорвался фондовый рынок КНР, и регуляторам пришлось принять множество шагов для стабилизации ситуации. Сейчас возник новый повод для беспокойства – третий пузырь.

Речь идет о кредитном сегменте, в особенности о корпоративных бондах, который взлетел за последний год. Как сформировался очередной пузырь? Дело в том, что когда китайский фондовый рынок обвалился, деньги с этого рынка перетекли в долговой сегмент. Особенно этому обрадовались проблемные компании с высокой долговой нагрузкой. В 2015 году эмиссия корпоративных облигаций увеличилась на 21%, а к концу года общий объем рынка составил 21,6% от размера ВВП по сравнению с 18,4% в 2014 году. Тем временем, рынок муниципальных бондов растет экспоненциально.

Настораживает тот факт, что спрос на спрос облигации при этом ослабевает, особенно среди иностранных инвесторов.

( Читать дальше )

Блог им. Irina_Andersen |Рынок США: Спекулятивные бонды подают угрожающий сигнал

- 01 декабря 2015, 18:26

- |

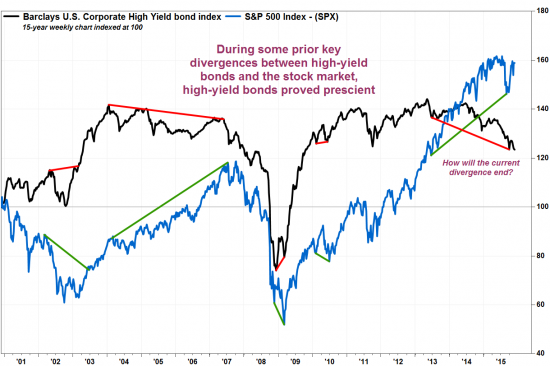

Достаточно продолжительное время на американском финансовом рынке наблюдается интересная дивергенция.

Речь идет о непрекращающемся медвежьем тренде в сегменте спекулятивных облигаций на фоне S&P 500, находящегося неподалеку от исторического максимума. Дело в том, что неблагоприятная ситуация на рынке высокодоходного долга является отражением сжимающейся ликвидности, то есть оттока денег.

По данным аналитической организации FactSet, в последние 15 лет дневная корреляция между индексами Barclays U.S. High Yield Corporate Bond и S&P 500 составляла 0,525.

Таким образом, возникает вопрос, не является ли обозначенное расхождение предвестником новой коррекции на фондовом рынке США?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс