Блог им. Investonic |Продажа "заморозки" нерезам - не работающая идея

- 09 сентября 2022, 13:11

- |

На что рассчитывал инвестор-физик, покупая что-то из СНП-100? На среднесрочную доходность по американскому рынку 7% в usd плюс надбавка за умение (или убыток за глупость)

Что будет означать продажа «заморозки» сейчас?

Убыток из за коррекции по рынку сша от 20%

Убыток на валютную переоценку от 20%

Убыток на спрэд от рыночной цены (стакан типа «С» будет нелеквид)

Комиссии и т.д.

Т.е. схватить на голубых фишках минус 40-50% по году — это норм? Я уж не говорю про любителей «на всю котлету в биотехи».

- комментировать

- Комментарии ( 8 )

Блог им. Investonic |Докуда падаем

- 09 августа 2022, 10:03

- |

Всем привет!

Глава отдела стратегии акций США в Barclays Маниш Дешпанде:

Даже без глубокой рецессии -10% вниз по глобал акциям — легко.

Отложил 10% от текущих. Получился сценарий двойного дна. Отрисовал на графике. Как-то так. Неплохо, кстати. Если так — то очень неплохо.

Блог им. Investonic |Боинг: хороший P/S, но не идеальный

- 04 августа 2022, 10:07

- |

Всем привет.

Зависимость динамики Прайс ту сейлз от цены актива и его выручки

Выручка Боинга сильно сократилась за предыдущие годы. Это зеленая гистограмма. Усредненный P/S (синяя линия из точек) — я бы не сказал, что компания стоит дешево с учетом провала в выручке. Вот бы при старой выручке в 100 ярдов P/S 1.63 — это была бы сделка! А так — неплохая цена. Но не идеальная. Тем более, мы не знаем, что дальше будет с выручкой компании. И маржинальностью по чистой прибыли. У Боинга много долгов. Роллировать сложнее.

Держу с весны 2020-го. У меня отличная цена входа. Перезаходил, зафиксив прибыль. Оптимизма особого нет по отношению к такому крупному должнику на цикле повышения ставок. Но и паниковать, наверное, не стоит. Все же, нет конкурентов у Боинга и Эйрбаса. Китаю лет 10 понадобится, чтобы свой тестовый самолет вывести в рынок. Так что, если с обслуживанием долгов справятся — отрастет.

Не инвест рекомендация.

PS' Графики строю в TV. Не спрашивайте почему. Просто привык делать это с 2017-го. Удобно.

Блог им. Investonic |ММК перед пропастью?

- 03 августа 2022, 10:16

- |

Ребята, привет! Пару слов про Магнитогорский металлургический. Те, кто следит за портфелем знают, что в ковидный 2020-й и следующий за ним мне удалось взять по этой компании почти все ралли и я благополучно вышел. Не так давно я открыл пробную позицию на 0.3% от портфеля (микропозиция в 30к) и она сейчас в приличной просадке. Однако, я не планирую добирать и вот почему.

С одной стороны, рынок заложил многие беды ММК, связанные с падением выручки и прибыли в текущей цене. С другой стороны, все эти месяцы компания работала, как говорится «на старых дрожжах», т.е. шла «по накатанной». Помните историю с интервью сталеваров, и на прошлой неделе и на позапрошлой: сколько там они не смогли продать? Миллион тонн? Т.е. работали на склад в надежде продать на внутреннем рынке? А что бывает с внутренним рынком, когда экспортный объем на него вываливают? Правильно. Исчезает маржа.

Что касается текущей ситуации ММК, то SDN санкции, скорее всего, повлекут невозможность извлекать прибыль на самом маржинальном, жирном рынке Европы.

( Читать дальше )

Блог им. Investonic |Волатильность. Индекс страха больше не страшный?

- 01 августа 2022, 11:58

- |

Я использую VIX от CBOE. Идут лесом все остальные «колхозные» чарты. Раскрасил сам, для удобства)

Про викс можно десятки страниц писать. Правы будут, по большей части, только те, кто видит в основе всего спрэды.

Но, куда же без рыночной магии?

Снижение волатильности и консолидация ее у нижней границы значения «20», которое отделяет зону спокойствия от зоны напряжения я бы, в данной ситуации и в связке с развитием дел на СиПи трактовал как: у рынка есть консенсус по поводу текущей консолидации американского индекса на уровне просадки в 20%. Т.е. часть рынка считает, что этого, возможно, достаточно. И что с «инфляцией справятся», и что «мягкая посадка» будет успешной, и что рецессия -это и не рецессия вовсе, так как создаются рабочие месте.

Короче. Отскок по СиПи плюс снижение волатильности — неплохой задел, чтобы остановиться, подумать, обмозговать, хотим ли мы все на -30% или на -40%.

Берегите депо!

Блог им. Investonic |Портфель потихоньку отбивает просадку

- 29 июля 2022, 21:42

- |

Привет всем немногочисленным долгосрочным инвесторам Смартлаба!

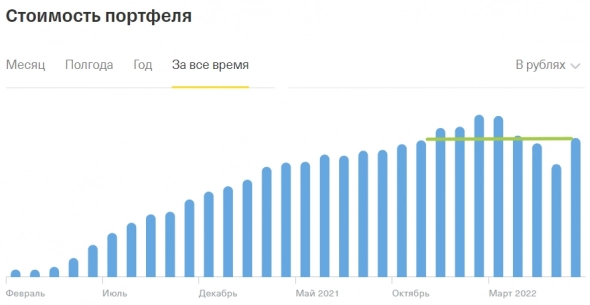

Неделя оказалось неплохой для портфеля. Основной брокерский счет пока что в минусе (-25% по году).

В то же время, переоценка доллара, отскоки по некоторым американским техам и прострелы по части российских компаний — все это положительно сказалось на динамике портфеля. Просадка снизилась с -30% до -25%. Я понимаю, что кризис в самом разгаре и что все эти «отросты» — достаточно условное явление. И любой геополитический негатив может отправить российские акции в дальнейшую коррекцию. А любой чрезмерный негатив по американской инфляции или глубине рецессии отправит на новый коррекционный виток США. Но я просто констатирую факт на конец недели.

В общем, на сегодня размер депо находится на уровне ноября 2021 года.

Ожидания:

Я не закладываю каких-то высоких ожиданий по российскому рынку и настраиваюсь здесь на флэт, подобный тому, который был в 2013-2016 годах.

( Читать дальше )

Блог им. Investonic |Хроника лосей

- 28 июля 2022, 12:04

- |

Всем привет! Пара слов по портфелю.

Текущая просадка 28%

Максимальная была 42% (в ковидную весну 20 года максимум видел -25%)

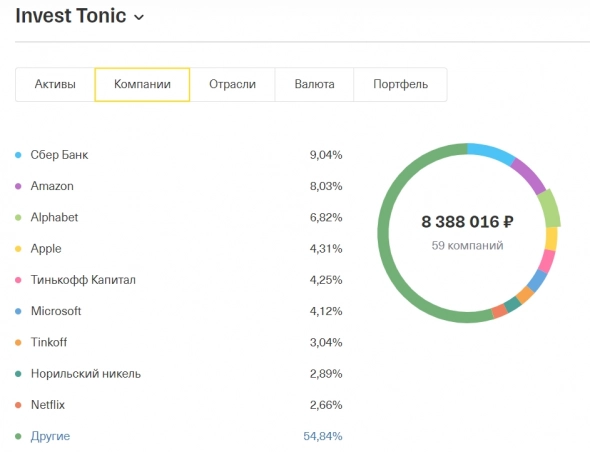

Размер депо на данный момент 8М, это примерно на уровне октябрь — ноябрь прошлого года (скрин ниже)

( Читать дальше )

Блог им. Investonic |ВТБ: цена акций к балансу

- 28 июля 2022, 11:34

- |

Тут попросили в моем канале рассмотреть корреляцию баланса и цены акции по ВТБ.

В Сбере этот параметр работает, как индикатор для входа. В ВТБ — абсолютно нет. Все на графике. Количество акций, которые в рынке никак не сопоставимы с динамикой баланса компании (из за префов) и смотреть здесь не на что.

Блог им. Investonic |Кэти Вуд - пузырь сдут: итоги

- 27 июля 2022, 11:15

- |

Подсветил динамику фонда Кэти Вуд.

Зона хайпа обозначена красным.

Зона «нормы» — исходя из боковых объемов белым.

Пузырь сдут! Итоги:

— Основная масса потеряла деньги, так как заходили на хайпе

— Кое кто сделал несколько иксов, но сидят и молчат. И правильно

— Кэти хорошо заработала на процентах :) Молоток!

Блог им. Investonic |Российский рынок: пока вниз

- 25 июля 2022, 10:09

- |

Не нужно быть гуру анализа, чтобы определить тренд.

Мы, конечно, можем двинуть к верху обозначенного канала, но есть факторы.

— Упавшие в пол нетто покупки физиков за месяц (менее 30 миллиардов)

— Принудительная расконвертация расписок с 15 августа (нависающие объемы)

— Производственные сложности (металлурги, СПГ) с потенциалом потери до 50% производства (Лисин)

— Призрак надвигающейся рецессии

Практически полное отсутствие позитива по рос рынку. И я бы не считал возможные отскоки в пределах 10-15%, которые могут быть от текущих уровней, признаком разворота рынка. Для какого-то более менее осознанного (не спекулятивного) восстановления котировок нужны конкретные фундаментальные позитивные факторы: расширение рынков, прибыли, контролируемый вменяемый капекс, дивиденды, увеличение денежных потоков. Но, реально, кто-то сейчас верит, что что-то может «расширяться» из основных показателей? Интервью с металлургами прошлой и предыдущих недель очень показательны

Олег «Инвест Тоник»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс