Блог им. InvestHero |Энергетический кризис затягивается — что с нефтью

- 19 октября 2021, 16:46

- |

Энергетический кризис, охвативший Азию и Европу, как мы писали ранее, начинался с Китая, и пока причина не уйдет, кризис сохранится.

Кризис выражается в дефиците энергоносителей (уголь, газ, нефть), который привел к росту их цен и остановке производств и портов.

Читайте в посте:

- Первопричина кризиса – Китай и политика

- Нефть: кризис повысил краткосрочный спрос и краткосрочно увеличил время поставок

- Разрешение энергетического кризиса будет за счет роста добычи угля в Китае

Первопричина кризиса – Китай и политика

Все началось в прошлом году, когда Китай по политическим соображениям отказался от импорта угля из Австралии. 6 ноября 2020 Китай прекратил закупку угля в Австралии (25% энергетического угля).

Ранее Австралия была 2-м по величине поставщиком угля в Китай после Индонезии. В 2021 году поставки резко сократились после того, как Австралия поддерживала США в торговой войне с Китаем и запретила использовать телекоммуникационные решения Huawei.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Блог им. InvestHero |Как энергетический кризис влияет на цены на нефть

- 12 октября 2021, 14:14

- |

Усугубление энергетического кризиса в Европе и Азии привело к резкому росту цен на нефть и другие энергоресурсы.

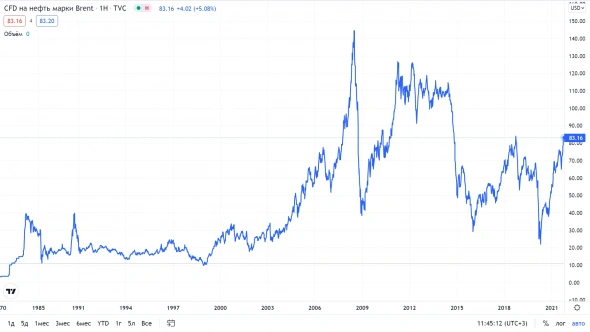

В октябре цена Brent впервые с 2018 года поднялась выше $83. C 2014 года более высокие цены наблюдались только в сентябре-октябре 2018 года, когда цена достигала $86.

В этой статье мы разберем, что:

- из-за энергокризиса в Китае происходят сбои в поставках нефти;

- мер Китая пока недостаточно, чтобы решить проблему энергокризиса;

- в случае холодной зимы из-за замещения газа нефтью рост спроса на нефть составит от 0,9 до 1,35 млн барр./сутки, а цены на нефть могут оказаться выше прогнозов на $5.

В Европе низкий уровень заполненности газохранилищ угрожает нехваткой газа в начале 2022 года в случае холодной зимы

В Европе на данный момент уровень заполненности газовых хранилищ — 71%, в то время как средний уровень в это же время за последние 10 лет составлял 84%.

По словам еврокомиссара по энергетике Кадри Симсон, в хранилищах стран ЕС достаточно газа, чтобы пережить зиму. Но по данным главы отраслевого объединения INES Себастьяна Блешке, запасов на уровне 70% в Германии хватит до конца зимы, только если морозы окажутся не очень сильными и продолжительными. А в случае холодной зимы нехватка газа будет ощущаться в январе-феврале 2022 года.

( Читать дальше )

Блог им. InvestHero |США не собираются наращивать добычу нефти

- 12 августа 2021, 09:43

- |

С апреля добыча сланцевой нефти в США росла в среднем на 90 тыс. барр./сутки за месяц из-за роста цен на нефть. При текущих высоких ценах сланцевики могли бы продолжать увеличивать добычу такими же темпами.

Но в этом году мы не ждем значительного роста добычи сланцевой нефти в США, т.к. при возможности захеджироваться и увеличить добычу нефти компании предпочитают просто сохранять текущие объемы добычи и по максимуму платить дивиденды акционерам.

Для нефти это позитивно при прочих равных — такой крупный игрок, как США, не собирается наращивать добычу нефти в перспективе ближайших 2-4 кварталов. Однако, мы не ждем, что нефть будет стоить выше $70/барр., о чем мы писали в предыдущей статье.

В этой статье мы разберем:

- почему акционеры требуют от сланцевиков ограничивать рост добычи;

- какие планы по добыче у крупнейших сланцевых компаний.

Инвестиции в рост добычи снизились

После роста инвестиций в сланцевую добычу в 2000-х гг. в 2020 году на фоне резкого снижения цен на нефть и банкротства ряда сланцевых компаний инвестиции снизились в 2 раза относительно 2019 г. (100 млрд долл.) до 45 млрд долл., по оценкам МЭА.

( Читать дальше )

Блог им. InvestHero |Разбираемся с рынком нефти — анализ и прогноз цен

- 09 августа 2021, 11:06

- |

Но в последние недели волатильность на рынке нефти сильно возросла. Из-за увеличения добычи ОПЕК+ и повышенных рисков для спроса на нефть в ближайшие месяцы, связанных с распространением дельта-штамма коронавируса, неопределенность на рынке повысилась.

Другой важный фактор неопределенности на рынке – возможность выхода на рынок Ирана в случае успешных переговоров по сделке. В этой статье мы опишем два варианта развития событий на рынке нефти: с ростом добычи Ирана и без.

( Читать дальше )

Блог им. InvestHero |Рынок нефти: ставка на нефтесервис

- 19 марта 2021, 10:21

- |

Мы много говорим про нефтегазовую отрасль с прицелом на нефтедобывающие компании. В нашей подписке мы неоднократно делали разные инвестидеи по таким бизнесам и успешно на них зарабатывали.

Но сейчас мы хотим обратить внимание читателей на некогда непопулярные нефтесервисы. Восстановление стоимости этих компаний вместе с нефтяным рынком понятно и логично. Однако мы видим в них историю роста на несколько лет вперед.

Из этой статьи вы узнаете:

- Что сейчас происходит на рынке нефти;

- Каков макет рынка через 3-5 лет;

- Какие есть сложности у мирового предложения;

- Как решать эти сложности, и кто на этом заработает.

Рынок движется к былому равновесию

Пандемия COVID-19 пошатнула многие рынки и, в частности, нефтяной. Из-за локдаунов спрос резко упал, а предложение вынуждено было догонять снижающееся потребление. После усилий ОПЕК+ и добровольного сокращения на рынке удалось достичь равновесия.

Фундаментальное соотношение спроса и предложения в нефти сейчас дефицитное.

( Читать дальше )

Блог им. InvestHero |Иранская нефть: не ждем быстрого возврата

- 01 марта 2021, 10:44

- |

Рынок волнуется каждый раз, как только слышит про возвращение дополнительных объемов нефти. Это понятно, ведь нефть будет стоить сверх 60$/барр., если будет предсказуемый понятный дефицит на рынке при сильном спросе. А новые баррели — качают равновесие и вносят сумятицу.

В феврале нефть волновалась из-за Д. Байдена. Администрация 46-го президента США форсировала снятие санкций с Ирана своими заявлениями по желаемому возврату в ядерную сделку.

Снятие ограничений с Тегерана позволит стране добавить 2 млн барр./сутки к имеющимся 92-93 млн барр./сутки за короткий промежуток времени.

Мы посмотрели на экономическую сущность вопроса, а также на политическую составляющую и не ждем быстрого разрешения этого вопроса. Подробнее об этом и нашем взгляде на торговлю черным золотом читайте в статье.

Сделка была заключена в 2015 году, а в 2018 США из нее вышли

С 2015 по 2018 год между Ираном и форматом 5+1, в котором участвовали США, был достигнут баланс по сделке с Ираном. Тогда Исламская Республика обязалась проводить мирные ядерные исследования, предоставить все ядерные объекты в стране под мониторинг МАГАТЭ, а также вывезти бОльшую часть обогащенного урана за границу.

( Читать дальше )

Блог им. InvestHero |Нефтяные котировки: пузыря не наблюдаем

- 18 февраля 2021, 11:02

- |

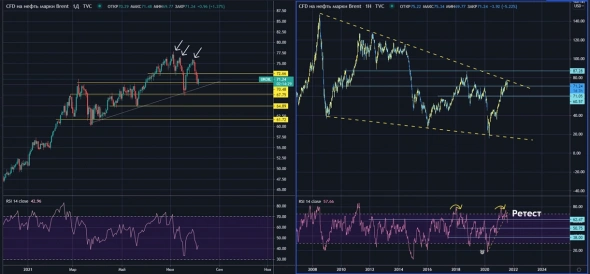

На момент написания этой статьи нефть штурмует отметку в $64/барр. Нащупав дно в Хэллоуин у отметки в $37, котировки черного золота начали свое безоткатное восхождение.

Источник: ru.tradingview.com

С одной стороны, такое движение диктовалось реальным балансом спроса и предложения и сложившимся дефицитом на рынке. С другой, рынок ушел выше фундаментальных уровней.

Глядя на происходящее, возникает ряд вопросов:

- на чем происходит такое движение?

- сколько нефть стоит фундаментально и далеко ли она от этих значений?

- как долго это будет продолжаться?

Ответы на все эти вопросы мы даем в сегодняшней статье, а в конце вы узнаете взгляд нашего технического аналитика по котировкам нефти.

Для начала определимся с фундаментальными вводными.

Спрос и темпы его восстановления

Международные институты ждут восстановления потребления нефти к 96-97 млн барр./сутки за весь 2021 г. На конец 2020 г. уровень спроса оценивался в 92-94 млн барр./сутки на основе разных источников.

( Читать дальше )

Блог им. InvestHero |Джо Байден для рынка нефти: скорее негатив

- 12 ноября 2020, 13:43

- |

В сегодняшней статье посмотрим на позицию кандидата от демократов:

- по американской нефтедобыче;

- по Ирану и Венесуэле;

- по России.

Избрание Джо Байдена сместит приоритет энергетической политики с поддержки нефтегазового сектора в сторону «зеленой» энергии. В планах кандидата в президенты США выделить 2$ трлн на развитие возобновляемых источников энергии и постепенно перейти на нее к 2035 году.

Также в рамках своего видения Байден планирует ужесточение экологических стандартов. По оценкам БКС, оно может привести к потере около 500 тыс. б/с спроса к 2025. Более того, представитель демократической партии пообещал прекратить раздачу новых лицензий на разработку нефтяных и газовых месторождений на государственных землях и морских шельфах. По мнению advis.ru, это сократит добычу нефти и газа на морских шельфах на 30% к 2035 относительно того, если бы новые лицензии выдавались.

( Читать дальше )

Блог им. InvestHero |Турбулентность на рынке нефти, риск профицита

- 03 ноября 2020, 10:52

- |

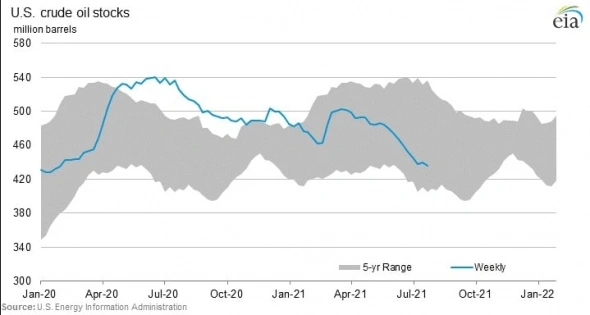

Что с предложением: страны ОПЕК+, кроме Ливии и «нарушителей сделки», стараются следовать своим квотам. Страны вне картеля постепенно наращивают добычу: Китай, Канада и др. В итоге на рынке появляются дополнительные баррели и их объем только увеличится.

Что со спросом: рост заболеваний во всем мире, введение ограничений, высокая заполненность нефтехранилищ, падение активности в Китае – все это говорит о замедлении роста спроса.

В сумме – растет предложение, спрос замедляется – недавний дефицит уходит. Есть риск возникновения профицита. Мы считаем, что нефть сейчас входит в «зону турбулентности», и в негативном сценарии цена на «черное золото» может уйти на 30$/баррель. Ниже разбираем этот тезис.

Ливия набирает обороты быстрее прогнозов

Ливия после практически нулевого уровня добычи летом этого года перешла к агрессивному росту.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс