Блог им. GlobalInvestfund |Что покупать сегодня?

- 13 марта 2024, 15:11

- |

ЧТО СТОИТ ПОКУПАТЬ СЕГОДНЯ?

Высокая ключевая ставка, рынок пробил двухгодовой боковик, низкая дивидендная доходность — все эти факты заставляют инвестора задуматься: а во что можно инвестировать сегодня?

📈 Длинные облигации — лучшая альтернатива

Сегодня индекс ОФЗ (RGBI) на минимуме с апреля 2022 года. GIF сделал подборку облигаций для ваших портфелей.

🔹 ОФЗ 26243

🔹Доходность к погашению — 13,14%.

🔹Дата погашения — 19.05.2038.

🔹Размер купона — 48,87 руб.

🔹Количество выплат — дважды в год.

🔹 ОФЗ 26238

🔹Доходность к погашению — 12,85%.

🔹Дата погашения — 15.05.2041.

🔹Размер купона — 35,4 руб.

🔹Количество выплат — дважды в год.

🔝 На наш взгляд, эти две облигации выглядят наиболее интересными на сегодняшний день.

Делитесь в комментариях — какие длинные бонды есть в ваших портфелях.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

- комментировать

- Комментарии ( 0 )

Блог им. GlobalInvestfund |М.Видео — объемы растут, добираем в портфель?

- 07 февраля 2024, 17:25

- |

М.Видео — объемы растут, добираем в портфель?

Компания отчиталась о сильном росте продаж в IV квартале.

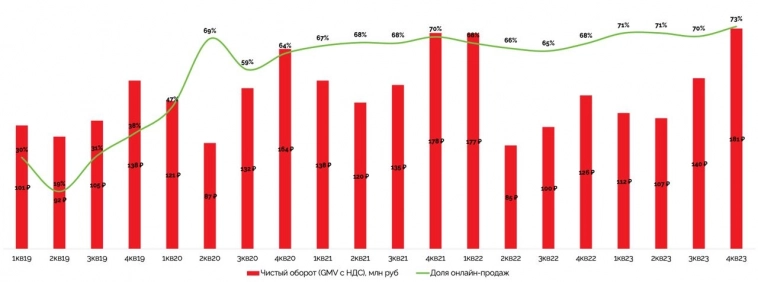

🔴Общий объем оборота товаров вырос на 43% — до 181,1 млрд руб. Новый квартальный максимум.

🔴Онлайн-продажи увеличились на 55% — до 132,5 млрд руб. Онлайн продажи составляет 73% от всех продаж.

🔴Объем кредитных продаж группы в IV квартале равен 16%.

🏪 Компания отмечает восстановление спроса, сезонность и расширение ассортимента.

Менеджмент вновь пересмотрел прогноз по ND/EBITDA — 3,5х на конец 2023 года. Ожидаем снижение в 2024. Пик был пройден в 1Н2023.

Прогноз по EBITDA — более 21 млрд руб. Чистый долг в районе 73,5 млрд руб.

⭐️ Мнение GIF

Компания с III квартала продолжает тренд повышения продаж. Они ориентируют на сильное 2Н2023 года. Перестройка бизнес-модели и увеличение импорта однозначно дали свои плоды.

Ранее не планировали допэмиссию и даже говорили о возвращении к дивидендам после нормализации долга.

Закономерная реакция на сильный отчет в части облигаций. Рынок торгует бонды с доходностями 21,8% — 26,3%. Стоит присмотреться к облигациям с погашением этим летом.

( Читать дальше )

Блог им. GlobalInvestfund |Государственные облигации с плавающим купоном на фоне снижения ставки? ДА!

- 19 января 2024, 16:01

- |

📄 Государственные облигации с плавающим купоном на фоне снижения ставки? ДА!

Государственные облигации с доходностью 15%! ОФЗ 29006.

💪 Сильные стороны выпуска

☑️Доходность выпуска не уступает корпоративным облигациями.

☑️Высокий уровень надежности.

☑️Рост тела облигации может начаться уже после 29 января.

☑️Более высокая защита от снижения ставки к концу года.

☑️Минимальный риск и высокая прогнозируемая доходность.

⭐️ Мнение GIF

Специфика выплат ОФЗ 29006 ориентирует на 15% при погашении. Доходность больше как среди прочих ОФЗ, так и среди некоторых корпоративных выпусков.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

Блог им. GlobalInvestfund |Облигации в краткосрок — надо или нет?

- 12 декабря 2023, 14:39

- |

📄 Облигации в краткосрок — надо или нет?

GIF продолжает рассказывать про облигации. Сегодня поговорим об элементарной стратегии инвестирования в бонды. Что становится особенно актуально в периоды высоких ставок.

Инвестируем по стратегии лесенкой

Лучше разделить облигации по сроку погашения. Начиная от краткосрочных бондов, которые практически не подвержены рыночным колебаниям и используются как кэш, до облигаций с погашением через 1-3 года. Их лучше всего покупать на пике ставки, что в последствии позволит заработать на росте тела, когда ставка будет снижаться.

👨🏫 Разберемся на простом примере

Инвестор планирует купить облигаций на сумму 120 тыс. руб. — делим на три равные части и получаем по 40 тыс. руб. на каждый срок. Для простоты расчетов используем ОФЗ без дополнительных условий.

🟣ОФЗ 26222 со сроком почти 1 год. Цена без учета НКД — 960 руб.

🟣ОФЗ 26229 со сроком 2 года. Цена без учета НКД — 912 руб.

🟣ОФЗ 26226 со сроком 3 года. Цена без учета НКД — 913 руб.

( Читать дальше )

Блог им. GlobalInvestfund |Справедливые налоги с НКД? Не, не слышали

- 05 декабря 2023, 13:25

- |

⚖️ Справедливые налоги с НКД? Не, не слышали

На прошлой неделе мы стали разбираться с облигациями. Поэтому сегодня обсудим «справедливый» налог на купоны, получаемых с бондов.

🤔 А в чем проблема?

С 1 января 2021 года доход по облигациям облагается налогом в 13% (15% при доходах в 5 млн руб.).

При продаже облигации между купонными выплатами продавец от следующего владельца получает НКД.

‼️ При этом инвестор, который купил бонд, при последующей выплате купона уплачивает НДФЛ с полной суммы.

Инвестор получил купон частично, а налоги заплатил с полной суммы.

💵 Как платить справедливый налог?

В конце года убыток можно будет вернуть за счёт пересчета налога, но до этого момента средства будут выведены из оборота. Если для вас это проблема, лучше покупать облигации после выплаты купона.

Некоторые брокеры, например Сбер, уже не удерживают налог с купонов до конца года или до вывода активов. Поэтому покупать облигации на брокерские счета и не замариваться налогом на НКД можно у них.

Все самое важное про фондовый рынок читайте у нас в Телеграме GIF

( Читать дальше )

Блог им. GlobalInvestfund |Флоатеры — облигации для защиты от инфляции

- 10 ноября 2023, 13:28

- |

Флоатеры — облигации для защиты от инфляции

Главное отличие таких облигаций — переменный купон, который зависит от индикатора — значения ключевой ставки, RUONIA или официальной инфляции.

☝️Чем выше ставка индикатора, тем выше доходность по облигации, и наоборот

В переменном купоне также может быть предусмотрена фиксированная премия к ставке купона. Например, ставка купона = ключевая ставка + 5%.

🛡Облигации на страже инвестиционного портфеля

🔹Флоатеры защищают портфель от риска повышения процентных ставок.

🔹Цены флоатеров имеют низкую волатильность.

🔹Доходность флоатеров выше чем у депозитов, а также бонды имеют большую гибкость в управлении сроками инвестирования.

🔹При инвестировании во флоатеры доходы сопоставимы с уровнем ключевой ставки за соответствующий период.

📉 Есть ли недостатки?

🔴Риск дефолта

🔴Комиссионные издержки

❓Почему интересно покупать флоатеры?

Такие облигации наиболее привлекательны в периоды высокой ставки и неопределенности. Так как дают хорошее соотношение потенциального дохода и риска.

( Читать дальше )

Блог им. GlobalInvestfund |ОФЗ — самый надежный инвестиционный инструмент?

- 07 ноября 2023, 14:02

- |

📄ОФЗ — самый надежный инвестиционный инструмент

Сначала разберёмся что такое вообще облигации?

Облигации или бонды — долговые ценные бумаги, которые выпускают государство или компании.

Инвестор, покупая облигации, дает деньги в долг на определенный срок.

За использование денег инвестора эмитент выплачивает проценты или на инвесторском — купоны.

📊Какие бывают виды облигаций?

🟠По типу эмитента: государственные (ОФЗ — облигации федерального займа), муниципальные, корпоративные и номинированные в иностранной валюте.

🟠По срокам займа: краткосрочные (1-3 года), среднесрочные (3-7 лет), долгосрочные (7 и более лет).

Важные элементы облигаций

🟠Фиксированная номинальная стоимость. Сумма основного долга, которую получает инвестор при наступлении срока погашения. Обычно номинальная стоимость — 1000 рублей.

🟠Купон — практически то же самое, что и дивиденд у акций. Процент, который выплачивают инвестору за использование его денег. Чаще всего по ОФЗ купон выплачивается 2 раза в год.

( Читать дальше )

Блог им. GlobalInvestfund |Почему все говорят про инверсию кривой доходности? Объясняемы на пальцах

- 14 марта 2023, 18:51

- |

8 марта вышла новость о рекордном уровне кривой доходности облигаций (103.5 б.п.) — главного индикатора рецессии в экономике США. Расскажем простым языком, что это за индикатор и для чего он нужен.

Но прежде чем говорить по теме, введём несколько хорошо знакомых нам терминов (вдруг кто-то только пришёл на рынок и еще не во всем разобрался).

Облигации — ценная бумага, займ. Посредством ее покупки инвестор одалживает деньги компании и получает проценты. Через время эмитент (компания, выпускающая ценные бумаги) должен вернуть инвестору номинальную стоимость облигации.

При выпуске облигации покупают по номинальной стоимости (например 1 бумага имеет номинал в 1000 руб). На рынке же ее выкупают уже по рыночной (Чаще всего используют процентное выражение от номинала — 99%: 990 руб).

Доходность по облигации всегда определена — выплаченные купоны (в процентах) плюс возврат самого номинала по истечению срока займа. Покупая облигацию, стоит обратить внимание на ее доходность к погашению (такая доходность, которую получил бы инвестор, если бы купил облигацию в СЕЙЧАС и держал бы её до погашения).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс