Блог им. Foudroyant |Маржин-колл Украины

- 24 февраля 2022, 14:41

- |

Я сейчас неожиданно понял, что мне напоминает Украина и тот сценарий завершения её короткой независимости, который мы сейчас видим.

Это же биржевой «плечевик», перегрузившийся огромными плечами, безумно идущий вперёд и надеющийся, что ему будет и дальше везти в его авантюрной политике.

И вот осенью 2021 года для Украины настал маржин-колл.

Закрыться Украина не успела, решила довнести на счёт.

И сейчас она уходит глубоко в отрицательную область по счёту.

Не -37 долларов за бочку, а все -370.

Потом будут долгие годы воспоминаний о тех днях, когда они ещё могли сохранить своё сепаратистское государство.

- комментировать

- 5.9К | ★1

- Комментарии ( 35 )

Блог им. Foudroyant |Индикатор Шадрина

- 10 августа 2021, 16:54

- |

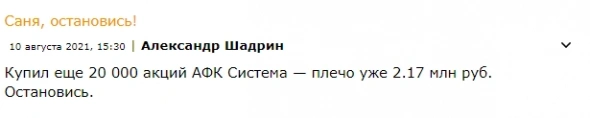

А ведь у нас теперь есть новый индикатор, вроде «Анти-Вася» — «индикатор Шадрина».

Как понять, что большая коррекция близка?

Следите за Шадриным!

Если он начал «инвестировать на плечи»(что?!), увеличивая их всё больше и больше - значит инвесторы-долгосрочники расслабили булки, и им скоро вставят.

Блог им. Foudroyant |Фьючерсы с 3 плечом - зачем?

- 16 февраля 2021, 15:53

- |

Берём самые малоликвидные фьючерсы на акции:

Система

Полиметалл

Тинькофф

ИРАО

Пятёрочка

Полюс

Мэйл.ру

У них 3 плечо. Хотя у большинства фьючерсов на акции — 5-6.

Как я понимаю, плечо уменьшают, чтобы подавить размах колебаний из-за малоликвидности. Но они потому и малоликвидны, что с 3 плечом непонятно зачем нужны, раз все прочие фьючи в портфеле — с 5 плечом. Чем пользоваться этими 3-плечевыми, разумнее разделить весь капитал между фьючами с 5 плечом.

Чтобы расторговать новые малоликвидные фьючерсы, нужно дать им 5 плечо, иначе биржа только дополнительно снижает их и без того низкую конкурентоспособность.

Кто-нибудь, объясните это Мосбирже.

Блог им. Foudroyant |Сколько раз сливался Илья Коровин?

- 29 декабря 2020, 13:26

- |

Есть известный случай 9 апреля 2018 года, слив на опционных конструкциях больших клиентских сумм со счетов, управлявшихся Коровиным.

Но в комментариях на разных сайтах иногда упоминаются и какие-то его прошлые сливы, на фьючерсах. После которых были судебные иски от потерявших деньги клиентов к Коровину.

Пытался найти сведения о тех старых сливах, но почему-то находятся только какие-то обрывочные данные, по которым ничего толком не понять. Только понятно, что «что-то было».

Кто в курсе, что там были за истории?

Если не сложно, напомните, кто что знает и/или слышал.

Блог им. Foudroyant |Допустимая просадка для 10 плеча

- 14 апреля 2020, 14:27

- |

Какую просадку эквити от вершины следует считать приемлемой для портфеля фьючерсов на 10 плече, чтобы принять в системе как расчётную и, в то же время, не чрезмерную?

Допустим, если использовать простейший принцип — взять 2% и умножить на 10 — то получается 20%. Но такой подход кажется профанацией.

А какой количественный ориентир тогда применять в мире больших фьючерсных плечей?

Блог им. Foudroyant |Сравнение волатильности фьючерсов

- 05 декабря 2019, 12:03

- |

Допустим, есть задача подобрать набор фьючерсов с примерно одинаковыми волатильностью и ГО.

ГО мы сравниваем по спецификациям. В таком случае остаётся необходимость сравнить волатильность двух фьючерсов.

Допустим, глядя на график, видим, что Mix, Ri, Gold и Brent более подвижные, чем Si или Eu.

Но таким интуитивным оценкам мало доверия.

Есть ли способы быстро и объективно провести такое сравнение, не проводя больших вычислений?

Блог им. Foudroyant |Как решается эта задача?

- 08 октября 2019, 20:29

- |

Могли бы подсказать правильное решение?

1. Допустим, на одном из счетов есть позиция из фьючерсов «Магнита». Допустим, 100 тыс руб. Загрузка маржи полная.

2. Мы попали под противотренд. Теперь там 80 тыс. оценка позиции, а размер позиции по марже =100 тыс, как и был. То есть просадка от начальной маржи = минус 20 тыс.

Каким образом быстрее восстановится эта позиция при попадании снова на тренд:

а. При удержании маржи в 100 тыс. и постепенном выправлении просадки.

б. При закрытии позиции и её переоткрытии уже при начальной марже = 80 тыс и с просадкой от начальной маржи = 0. При условии, что при прибавлении каждых 650 руб. маржи мы увеличиваем позицию на 1 фьючерс «Магнита» и начинает работать капитализация.

В первом случае мы имеем большее плечо, но лишены возможности докупаться до того, как исчезнет просадка «минус 20 тыс.»

Во втором случае мы имеем меньшее плечо, но имеем возможность докупаться по тренду через каждые 650 руб. прибыли.

Кроме ответа, интересует и описание решения.

Блог им. Foudroyant |Утренний гэп после ночного "ухода" Путина: анализ возможных сценариев

- 03 января 2019, 13:57

- |

Перед работающим сегодня поколением трейдеров стоит угроза, которая почему-то недооценивается большинством тех, с кем я говорил на эту тему.

Считаю, что нам всем нужно заранее иметь план действий на тот день, когда действующий президент нас «покинет». Его внезапный «уход» безусловно станет очередным «чёрным лебедем» для российского фондового рынка. Причём таким, с которым ещё не сталкивался никто из тех, кто сейчас работает на рынке — в том числе и те, кто имеет опыт более 20 лет.

Если описываемое событие произойдёт ночью, то утром будет сильный гэп. На этом гэпе за утро будет уничтожена половина всего «Смартлаба»: плечевые портфели акций, фьючерсные портфели, опционные конструкции… Десятки тысяч счетов обнулятся, у большинства читающих этот текст возникнут многомиллионные долги перед брокерами и т. д. Волатильность станет «рваной» и превысит все представляющиеся нам теоретически возможными значения.

А вот в какую сторону будет этот гэп, на сколько процентов, что будет происходить после него — это предлагаю обсудить.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс