Блог им. Foudroyant |Не могу задать вопросы забаненному, поэтому задам здесь

- 28 июля 2019, 15:36

- |

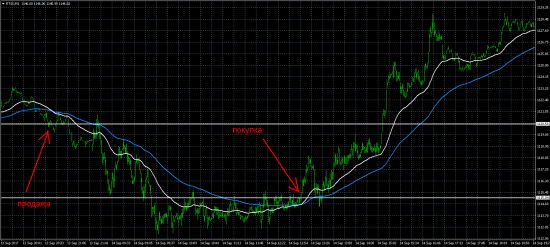

Увидел, что один из ныне забаненных пользователей отстаивал прибыльность торговой системы на основе пересечения старшей и младшей скользящих средних.

Выглядит она вот так:

Система выглядит логичной и очень простой.

Но возникают вопросы:

1. Почему тогда все по ней не торгуют?

2. Почему пытаются создать другие, более сложные ТС, если можно просто использовать эту ТС, врубив 10 плечо?

3. Какие недостатки у этой ТС?

4. Что лично Вас останавливает от её использования?

- комментировать

- ★3

- Комментарии ( 67 )

Блог им. Foudroyant |Как научно определить алгоритм-грааль?

- 07 июня 2019, 10:41

- |

Какими параметрами он должен обладать, чтобы считаться граалем?

Какие результаты должен показывать?

Например, берём алгоритм:

1. Купить индекс осенью 1998 года.

2. Продать весной 2008 года.

3. Купить в декабре 2008 года.

4. Продать весной 2011 года.

5. Купить в марте 2014 года.

6. Продать в июне 2019 года.

Это Грааль?

Если да, то почему?

Если нет, то почему?

Блог им. Foudroyant |Портфель стратегий или лучшая стратегия

- 07 февраля 2019, 13:33

- |

Попробовал систематизировать причины, по которым портфель стратегий, загружаемый деньгами в равных долях, долгосрочно на порядок эффективнее, чем одна стратегия. Даже если портфель стратегий в среднем имеет доходность ниже, чем самая лучшая из используемых стратегий.

1. Разные фазы рынка.

На разных фазах рынка лучше работают разные стратегии.

2. Разный риск.

Более рискованные зарабатывают больше денег, менее рискованные выступают опорой, тылом.

3. Разные «чёрные лебеди».

В случае реализации «чёрного лебедя» одного типа будет уничтожена только часть портфеля, а остальные сохранятся.

Наверное, есть ещё какие-то причины, но пока вижу только перечисленные.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс