SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. FateevVV |Моя торговля

- 01 декабря 2014, 21:04

- |

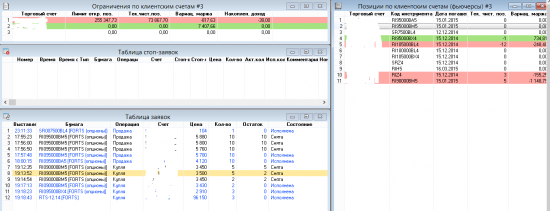

В предыдущем посту меня попросили поделиться результатом по моей позиции в понедельник.

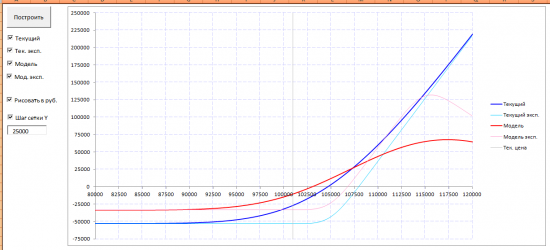

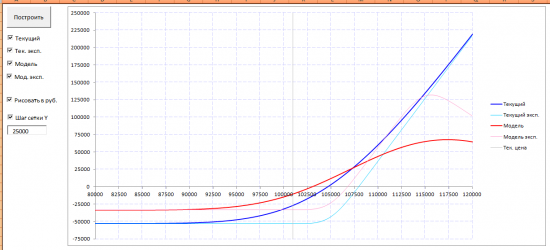

Вот выкладываю, результат полностью оправдался, вола подскочила прибыль составила от этой позиции гдето 5000 р, хотя на скрине 7400 р… Это изза того, что пока разбирал позицию и собирал новую, образовалась дополнительная прибыль. У меня на диаграмме по первому сценарию примерно такой результат и был рассчитан.

Перед тем как объяснить новую позицию, я кое что поясню. Я рассчитал средние и экстримальные движения по фьючерсу и по воле. Вот что получилось:

Средний рост цены +1,36% (от 95000 получается 1300 п.)

Среднее падение цены -1,38% (от 95000 получается примерно столькоже 1300 п.)

( Читать дальше )

Вот выкладываю, результат полностью оправдался, вола подскочила прибыль составила от этой позиции гдето 5000 р, хотя на скрине 7400 р… Это изза того, что пока разбирал позицию и собирал новую, образовалась дополнительная прибыль. У меня на диаграмме по первому сценарию примерно такой результат и был рассчитан.

Перед тем как объяснить новую позицию, я кое что поясню. Я рассчитал средние и экстримальные движения по фьючерсу и по воле. Вот что получилось:

Средний рост цены +1,36% (от 95000 получается 1300 п.)

Среднее падение цены -1,38% (от 95000 получается примерно столькоже 1300 п.)

( Читать дальше )

- комментировать

- 180 | ★8

- Комментарии ( 6 )

Блог им. FateevVV |Анализатор опционных позиций. Версия 4

- 29 ноября 2014, 13:30

- |

Третья версия лежит тут.

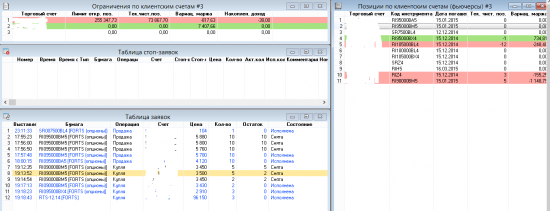

В третьей версии я сделал полную поддержку «календарей». Теперь можно строить сколь угодно сложные календарные стратегии, как с различными оционными сериями у которых один фьючерсный контракт, так и с различными оционными сериями у которых разные фьючерсные контракты. Количество опционных серий неограничено, я правда не проверял более двух, но по идее должно работать. Кстати ответ тем кто в первых версиях задавал вопросы зачем делать свою прогу если есть уже готовые бесплатные анализаторы. Так вот, я выяснил, что они (3 шт. которые я смотрел) не корректно работают с календарями, если фьючерсы опционных серий разные, там возникают откуда невозмись прибыли или убытки на текущей цене и текущей дате. Думаю это связано с тем, что они не учитывают спред между этими разными фьючерсами. Уже на текущий момент по функционалу, косающемуся именно анализу опционных стратегий, я думаю что моя прога уже превзошла их (покрайней мере то, что именно меня интересовало). Я сравнивал работу таких анализаторов как option.ru, optioner.org и программа option предоставляемая биржей.

( Читать дальше )

В третьей версии я сделал полную поддержку «календарей». Теперь можно строить сколь угодно сложные календарные стратегии, как с различными оционными сериями у которых один фьючерсный контракт, так и с различными оционными сериями у которых разные фьючерсные контракты. Количество опционных серий неограничено, я правда не проверял более двух, но по идее должно работать. Кстати ответ тем кто в первых версиях задавал вопросы зачем делать свою прогу если есть уже готовые бесплатные анализаторы. Так вот, я выяснил, что они (3 шт. которые я смотрел) не корректно работают с календарями, если фьючерсы опционных серий разные, там возникают откуда невозмись прибыли или убытки на текущей цене и текущей дате. Думаю это связано с тем, что они не учитывают спред между этими разными фьючерсами. Уже на текущий момент по функционалу, косающемуся именно анализу опционных стратегий, я думаю что моя прога уже превзошла их (покрайней мере то, что именно меня интересовало). Я сравнивал работу таких анализаторов как option.ru, optioner.org и программа option предоставляемая биржей.

( Читать дальше )

Блог им. FateevVV |Анализатор опционных позиций. Версия 3

- 22 ноября 2014, 14:34

- |

Вторая версия лежит тут.

Во второй версии были выявлены серьёзные недоработки с работой инструментов Si и SR (спасибо Ярославу Долгову, за помощь в их обнаружении). В связи с этим необходимо было поскорее выпускать третью версию.

В третью версию программы вошли следующие изменения:

1. Исправил работу с инструментами Si и SR. Теперь все работает корректно.

2. Исправил некорректное отображение на диаграмме греков и PnL, таких инструментов как Si и SR, если включена галочка «Рисовать в руб.».

3. Сделал автоматическую настройку «Шаг рассчета графика» в зависимости от различных инструментов. Убрал эту настройку из вкладки «Настройки».

4. Перенес настройки «Больше текущей цены» и «Менее текущей цены» из вкладки «Настройки» во вкладку «Диаграмма». Теперь они в панельке «Отрисовка графика».

5. На диаграмме подписи оси Х, сделал вертикальными, а то при большой отрисовке они сливались.

( Читать дальше )

Во второй версии были выявлены серьёзные недоработки с работой инструментов Si и SR (спасибо Ярославу Долгову, за помощь в их обнаружении). В связи с этим необходимо было поскорее выпускать третью версию.

В третью версию программы вошли следующие изменения:

1. Исправил работу с инструментами Si и SR. Теперь все работает корректно.

2. Исправил некорректное отображение на диаграмме греков и PnL, таких инструментов как Si и SR, если включена галочка «Рисовать в руб.».

3. Сделал автоматическую настройку «Шаг рассчета графика» в зависимости от различных инструментов. Убрал эту настройку из вкладки «Настройки».

4. Перенес настройки «Больше текущей цены» и «Менее текущей цены» из вкладки «Настройки» во вкладку «Диаграмма». Теперь они в панельке «Отрисовка графика».

5. На диаграмме подписи оси Х, сделал вертикальными, а то при большой отрисовке они сливались.

( Читать дальше )

Блог им. FateevVV |Анализатор опционных позиций. Версия 2

- 16 ноября 2014, 00:27

- |

Первая версия лежит тут.

Во вторую версию программы вошли следующие изменения:

1. Убрал значительную часть ошибок вызываемых от некорректно введенных данных. Теперь если какието данные введены неверно, то выскакивает соответствующее пояснение.

2. Значительно ускорил расчеты. Ранее допустим при нажатии кнопки «обновить» рассчет происходил в течении нескольких секунд, теперь менее секунды. Теперь хоть онлайн запускай.

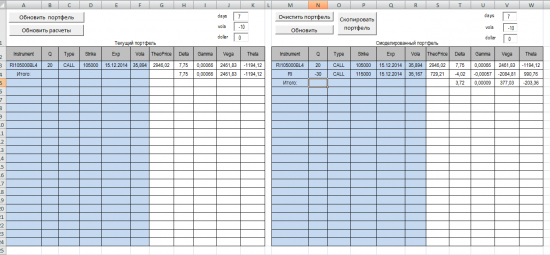

3. Добавил профиль греков. Теперь можно анализтровать греки от изменения «days», «vola» и «dollar».

4. Добавил опционный калькулятор. Теперь можно рассчитывать как волу от теоретической цены, так и теоретическую цену от волы. К своему глубокому удивлению, я выяснил, что нет формулы рассчета волы от теоретической цены, необходимо её рассчитывать методом подбора.

5. Добавил ещё 2 инструмента. Теперь можно анализировать следующие инструменты: RI — индекс РТС, SI — доллар, SR — сбербанк.

( Читать дальше )

Во вторую версию программы вошли следующие изменения:

1. Убрал значительную часть ошибок вызываемых от некорректно введенных данных. Теперь если какието данные введены неверно, то выскакивает соответствующее пояснение.

2. Значительно ускорил расчеты. Ранее допустим при нажатии кнопки «обновить» рассчет происходил в течении нескольких секунд, теперь менее секунды. Теперь хоть онлайн запускай.

3. Добавил профиль греков. Теперь можно анализтровать греки от изменения «days», «vola» и «dollar».

4. Добавил опционный калькулятор. Теперь можно рассчитывать как волу от теоретической цены, так и теоретическую цену от волы. К своему глубокому удивлению, я выяснил, что нет формулы рассчета волы от теоретической цены, необходимо её рассчитывать методом подбора.

5. Добавил ещё 2 инструмента. Теперь можно анализировать следующие инструменты: RI — индекс РТС, SI — доллар, SR — сбербанк.

( Читать дальше )

Блог им. FateevVV |Анализатор опционных позиций.

- 09 ноября 2014, 12:01

- |

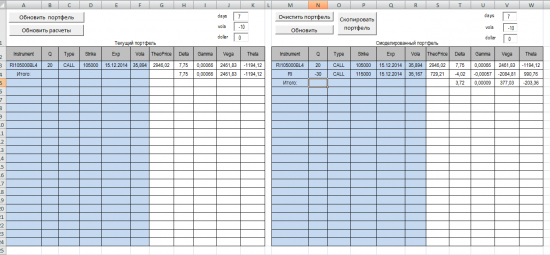

Предоставляю на суд общественности, разработанный мной, «анализатор опционных позиций». Анализатор написан в экселе на языке VBA и является бесплатным проектом, доступный всем. Анализатор будет полезен в первую очередь новичкам, которые еще не знают сильные и слабые стороны различных опционных стратегий и как изменится профиль их стратегии при изменении таких условий как количество дней удержания, волатильность или курс доллара. Внешний вид такой:

( Читать дальше )

( Читать дальше )

Блог им. FateevVV |Исследование стратегии, покупка стрэдла. Тест версия 2

- 22 октября 2014, 17:10

- |

Продолжение цикла статей (статья 1, статья 2, статья 3, статья 4) про исследование стратегии, покупка стрэдла.

В этой статье протестируем наши введенные правила в предыдущих статьях.

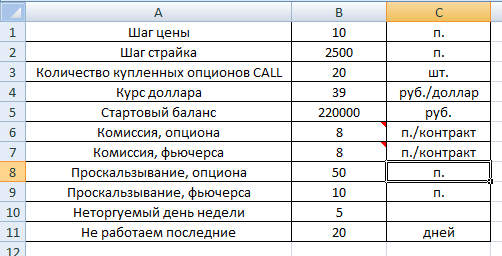

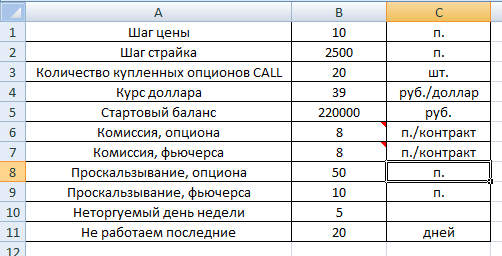

Я решил объединить в один файл всю базу по экспирациям, теперь не 15 файлов, а всего 1. В котировках были обнаружены не большие косяки, поэтому я взял данные из квика, теперь думаю база нормальная. Настройки взял следующие:

Как видно я взял стартовый депозит, гораздо меньше чем в предыдущих статьях и соответственно количество опционов меньше. Это надо чтоб приблизить результаты к размеру моего депозита. К томуже решил ввести комиссию и проскальзывание, думаю такие значения комиссий и просказываний будут приблизительно соответствовать действительности.

( Читать дальше )

В этой статье протестируем наши введенные правила в предыдущих статьях.

Я решил объединить в один файл всю базу по экспирациям, теперь не 15 файлов, а всего 1. В котировках были обнаружены не большие косяки, поэтому я взял данные из квика, теперь думаю база нормальная. Настройки взял следующие:

Как видно я взял стартовый депозит, гораздо меньше чем в предыдущих статьях и соответственно количество опционов меньше. Это надо чтоб приблизить результаты к размеру моего депозита. К томуже решил ввести комиссию и проскальзывание, думаю такие значения комиссий и просказываний будут приблизительно соответствовать действительности.

( Читать дальше )

Блог им. FateevVV |Исследование стратегии, покупка стрэдла. Зависимость волатильности от дня недели.

- 19 октября 2014, 11:21

- |

Продолжение цикла статей (статья 1, статья 2, статья 3) про исследование стратегии, покупка стрэдла.

В предыдущей статье мы рассмотрели временные характеристики опциона.

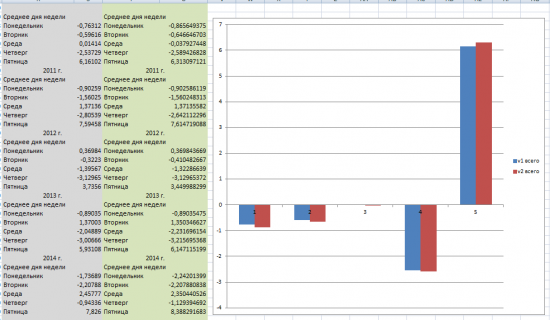

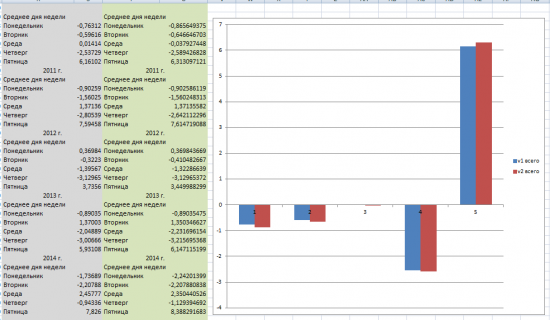

Сейчас рассмотрим как влияет день недели на волатильность (RTSVX). Расчет будем производить ежедневно, причем значения будут относительные в %. Тоесть они будут показывать на сколько изменится текущее значение по отношению ко вчерашнему в %. Формула в экселе такая "=100*(B4-B3)/B3". Где В4 — текущая волатильность, а В3 — предыдущая волатильность.

Результаты получились такие:

Сдесь на диаграмме изображено среднее значение изменения волатильности от дня недели в % (относительно предыдущего дня), за все года. Цифра 1 означает, что покупали волатильность в понедельник а закрываем во вторник, цифра 2 — соответственно покупка волатильности во вторник и так далее. Сами значение диаграммы показывают среднее относительное изменение волотильности от предыдущего дня в %. Чтоб все понятно было разберем пример. Возьмем например пятницу, из диаграммы видно значение 6%. Так вот если сейчас пятница и текущая волатильность например 30%, то в понедельник (в среднем) она может быть равна 31,8%. На диаграмме изображено две диаграммы, v1 это результат без учета праздников, например если пятница последний торговый день, а следующий торговый день например среда, то все равно считаем. А вот v2 это уже с учетом всех праздников и выходных которые сбивают ритм, что после пятницы должен идти понедельник. Тоесть если за пятницей не будет понедельника, то он данное значение не будет учитывать. Мне было интересно как празники искозят картину, оказалось, что картина осталась таже, праздники никак не искажают средние показатели.

( Читать дальше )

В предыдущей статье мы рассмотрели временные характеристики опциона.

Сейчас рассмотрим как влияет день недели на волатильность (RTSVX). Расчет будем производить ежедневно, причем значения будут относительные в %. Тоесть они будут показывать на сколько изменится текущее значение по отношению ко вчерашнему в %. Формула в экселе такая "=100*(B4-B3)/B3". Где В4 — текущая волатильность, а В3 — предыдущая волатильность.

Результаты получились такие:

Сдесь на диаграмме изображено среднее значение изменения волатильности от дня недели в % (относительно предыдущего дня), за все года. Цифра 1 означает, что покупали волатильность в понедельник а закрываем во вторник, цифра 2 — соответственно покупка волатильности во вторник и так далее. Сами значение диаграммы показывают среднее относительное изменение волотильности от предыдущего дня в %. Чтоб все понятно было разберем пример. Возьмем например пятницу, из диаграммы видно значение 6%. Так вот если сейчас пятница и текущая волатильность например 30%, то в понедельник (в среднем) она может быть равна 31,8%. На диаграмме изображено две диаграммы, v1 это результат без учета праздников, например если пятница последний торговый день, а следующий торговый день например среда, то все равно считаем. А вот v2 это уже с учетом всех праздников и выходных которые сбивают ритм, что после пятницы должен идти понедельник. Тоесть если за пятницей не будет понедельника, то он данное значение не будет учитывать. Мне было интересно как празники искозят картину, оказалось, что картина осталась таже, праздники никак не искажают средние показатели.

( Читать дальше )

Блог им. FateevVV |Исследование стратегии, покупка стрэдла. Временные характеристики опциона.

- 16 октября 2014, 03:14

- |

Продолжение цикла статей про исследование стратегии, покупка стрэдла.

Перед тем как улучшать нашу систему посмотрим на временные характеристики опциона. Для начинающих опционщиков думаю будет полезно.

Для этого я взял сентябрьский квартальный опцион (можно было любой другой взять, смысл не изменится). Так как в данный момент нас интересуют временные характеристики, то соответственно волатильность и цена не должны меняться. Просто скопируем волотильность и цену фьючерса взятую с первого дня опциона на весь период жизни опциона. Посмотрим чего получилось, в дальнейшем все расчеты для одного опциона на индекс РТС.

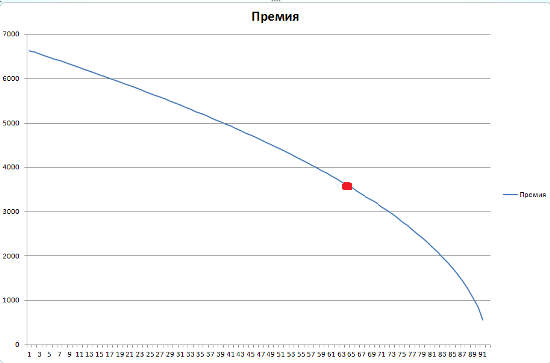

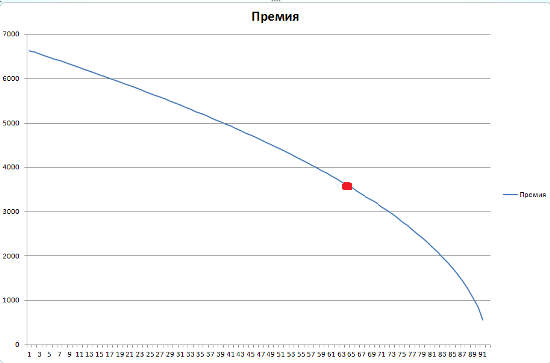

1. Премия опциона.

Видно, что премия опциона потихоньку уменьшается со временем. Причем чем ближе к экспирации тем быстрее премия уменьшается. Точкой я отметил, где премия цены опциона теряет половину, это гдето 64 день. Получается, что опцион теряет половину своей цены примерно за 70% своей жизни и в остальных 30% своей жизни теряет остальную половину. Это так для общего развития, на самом деле меня интересуют другие три товарища, это тетта, гамма и вега, по другому греки.

( Читать дальше )

Перед тем как улучшать нашу систему посмотрим на временные характеристики опциона. Для начинающих опционщиков думаю будет полезно.

Для этого я взял сентябрьский квартальный опцион (можно было любой другой взять, смысл не изменится). Так как в данный момент нас интересуют временные характеристики, то соответственно волатильность и цена не должны меняться. Просто скопируем волотильность и цену фьючерса взятую с первого дня опциона на весь период жизни опциона. Посмотрим чего получилось, в дальнейшем все расчеты для одного опциона на индекс РТС.

1. Премия опциона.

Видно, что премия опциона потихоньку уменьшается со временем. Причем чем ближе к экспирации тем быстрее премия уменьшается. Точкой я отметил, где премия цены опциона теряет половину, это гдето 64 день. Получается, что опцион теряет половину своей цены примерно за 70% своей жизни и в остальных 30% своей жизни теряет остальную половину. Это так для общего развития, на самом деле меня интересуют другие три товарища, это тетта, гамма и вега, по другому греки.

( Читать дальше )

Блог им. FateevVV |Исследование стратегии, покупка стрэдла. Исправление ошибки.

- 13 октября 2014, 19:02

- |

В своей прошлой статье я допустил досадную ошибку в расчетах, так что исправленные файлы качайте из этой статьи. Суть её заключалась в следующем: я брал цену закрытия опциона не того страйка на коком открывал. Отсюда и ошибка в расчетах, в результате и прибыль и убытки в балансе уменьшились в несколько раз, примерно одинаково. Но сама кривая баланса во всех опционных сериях не сильно изменилась, взгляните сами.

Данная работа предназначена сугубо для изучения самой стратегии, без всех примесей (фьльтры, комиссии и так далее) которые мешают заглянуть в саму суть стратегии. Для меня это очень важно. Только тогда когда я изучу саму основу, скелет так сказать, я уже буду знать её слабые и сильные стороны, знать когда её применять, выстроятся определенные правила торговли, а если её сразу обвесить всевозможной «мишурой», то суть будет потерена. Построением более менее прибыльной стратегии займемся позже, после того как изучим все характеристики данной стратегии.

( Читать дальше )

Данная работа предназначена сугубо для изучения самой стратегии, без всех примесей (фьльтры, комиссии и так далее) которые мешают заглянуть в саму суть стратегии. Для меня это очень важно. Только тогда когда я изучу саму основу, скелет так сказать, я уже буду знать её слабые и сильные стороны, знать когда её применять, выстроятся определенные правила торговли, а если её сразу обвесить всевозможной «мишурой», то суть будет потерена. Построением более менее прибыльной стратегии займемся позже, после того как изучим все характеристики данной стратегии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс