Блог им. Dushin |Золото смотрит на новые вершины

- 28 августа 2019, 23:47

- |

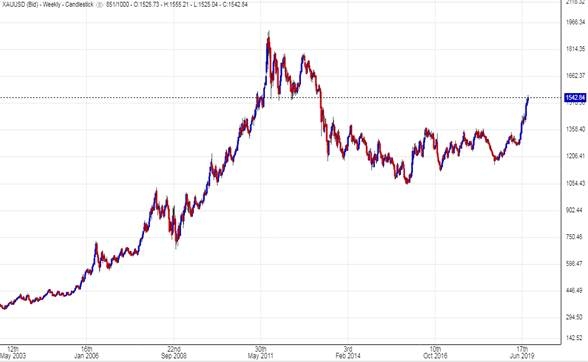

Цены на золото обновили 6-летние максимумы до $1555 за унцию после повышения 23 августа Китаем пошлин на американский импорт в объеме $75 млрд долл. и ответных действий США. Обострение конфликта вносит большую неопределенность в мировую экономику и политику и поэтому является основанием для увеличения вложений в безрисковые активы, каким представляется золото. После нескольких лет торговли в диапазоне $1120-1375 золото перешло в стадию активного повышательного тренда, который может продолжиться в течение ближайших месяцев при условии перехода ФРС США к смягчению денежно-кредитной политики. Главным ценовым ориентиром для «быков» остаётся уровень исторического максимума $1921 за унцию. Более близкая цель для роста — отметка $1600 унцию.

Конфликт США и КНР ухудшает условия мировой торговли и сказывается негативно на темпах роста экономик. Это побуждает ФРС США действовать более решительно в плане понижения базовой ставки. Более низкие номинальные и отрицательные реальные процентные ставки являются основным мотивом покупки золота. 23 августа в Джексон-Холле глава ФРС Д. Пауэлл обещал усилить стимулирование в случае необходимости, что было воспринято участниками рынка как готовность снизить процентную ставку 18 сентября в ответ на возрастающие риски для глобальной экономики.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

Блог им. Dushin |Золото притягивает внимание как средство спасения от Трампа

- 09 августа 2019, 22:27

- |

Начало цикла смягчения денежно-кредитной политики ФРС США, как реакция регулятора на рост неопределенностей в мировой экономике (в т.ч. на затягивание китайско-американского торговых переговоров) подстегнуло спрос на золото как защитный актив. Цена металла “перешагнула” уровень 1500 за унцию впервые с 2013 года. Дальнейшее снижение ставок ЕЦБ и ФРС представляется высоковероятным событием уже на сентябрьских заседаниях регуляторов – фьючерсные рынки оценивают вероятность почти 100%. Снижение доходностей долговых бумаг развитых стран на этом фоне (в отдельных случаях снижение доходности ниже нуля) повышает инвестиционную привлекательность золота.

Объявление 1 августа президентом США о введении с 1 сентября 10% тарифов на китайский импорт объемом $300 млрд стало триггером роста котировок драгметалла. Пекин является крупнейшим держателем американских бумаг и в случае нарастания противоречий с США может диверсифицировать свои риски путем их продажи в пользу других защитных активов, включая золото. В частности, в июле Народный Банк Китая приобрел в свои золото-валютные резервы почти 10 тонн золота. Покупки металла продолжаются 8-й месяц подряд с декабря 2018 г. До этого Народный Банк Китая более двух лет (после признания юаня резервной валютой в 2016 г) не покупал золото. В конце июля стоимость золота в резервах центробанка составляла $88,9 млрд или менее 3% из $3,1 трлн золото-валютных резервов страны. Перспектива увеличения доли золота в резервах Китая может оказать существенное влияние на цену драгметалла.

( Читать дальше )

Блог им. Dushin |На американский рынок возвращается страх рецессии. Золото получило поддержку

- 24 марта 2019, 10:37

- |

Итоги заседания ФРС 20 марта подтвердили актуальность прогноза роста цены золота в среднесрочной перспективе. Степень смягчения риторики регулятора с начала 2019 г. превзошла ожидания рынка. После того как регулятор понизил прогноз повышения ставки в 2019 г. с 50 б.п. до 0, оценка вероятности снижения ключевой ставки в 2019 г. рыночными фьючерсами выросла с 32% до 47%. Цена золота быстро среагировала на изменение прогнозов ФРС — котировки обновили мартовский максимум до $1320 долл./унц.

Драйвером повышательного движения цены золота выступает наметившаяся тенденция к ослаблению экономического роста в США. На мартовском заседании ФРС пришлось понизить оценку темпов роста в США на 2019 г. с 2,3% до 2,1%, а в 2020 г. с 2% до 1,9%. Фискальные стимулы налоговой реформы исчерпывают свой потенциал прямого действия, ускорение экономики переходит в замедление. Предсказание рыночными фьючерсами снижение ставки в 2019 г. предвосхищает сдвиг монетарной политики на сторону смягчения, что благоприятно для драгоценных металлов.

( Читать дальше )

Блог им. Dushin |Интерактив про финансы 19 февраля - со всех сторон

- 20 февраля 2016, 00:03

- |

Душин Олег

https://youtu.be/Ln-n9mqNmaw

Блог им. Dushin |Рост Полюс Золото - разборка или подтяжка

- 11 августа 2015, 23:03

- |

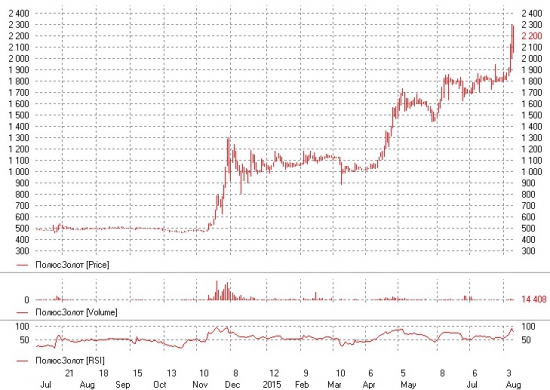

Внезапный Рост акции Полюс золото (7-10 августа 2015г)

Обращает внимание то, что ралли акции Полюс Золото началось после роста основной компании группы Полюс Голд, по отношению к мультипликаторам последней Полюс Золото недооценивается рынком как неголовной актив. Другими словами, произошло подтягивание цены. Непосредственный повод для роста Полюс Золото обнаружился в тот момент, когда стало ясно 7 августа, что золото уже учитывает в цене повышение ставки ФРС. По крайней мере, хороший доклад о занятости в США не вызвал падения цены металла. Игроки на ММВБ заспешили заложить в цену акции девальвацию рубля. Естественно, девальвация приносит дополнительную прибыль Полюсу как экспортеру. А прежде того внимание к основной компании группы — Полюс Голд уже было повышенным В конце июля компания показала, что сохраняет прирост добычи золота (+5%) в первом полугодии. Также компания тогда заявила о том, что удачно захеджировала свои продажи на случай провала цен на металл и имеет возможность продавать часть золота по высокой цене.

( Читать дальше )

Блог им. Dushin |Дело о провале золота. Свидетельства о Китае

- 05 августа 2015, 22:43

- |

Хотя виновником угнетенного состояния металла является ФРС, непосредственный повод для последнего обвала цены дали данные Банка Китая о величине золотого запаса КНР. Золотой запас оказался меньше ожидаемых (3000 тонн) и равен 1658 тоннам. Последний раз Банком Китая эти данные сообщались в апреле 2009г., тогда было показано 1054 тонны. Столь низкие данные (всего 1.6% иностранных резервов КНР держит в золоте) стали откровением для инвесторов. Но как еще реализовать желание Китая занять место в мировой валютной системе, а именно обеспечить вхождение юаня в SDR, которые выпускает международный валютный фонд (МВФ)?

( Читать дальше )

Блог им. Dushin |Ставки на рост золота

- 14 февраля 2014, 11:59

- |

Золото совершает чудеса и оказалось выше $1300. Одновременно курс рубля подвергся давлению. Что касается рубля, похоже на то, что недавняя резкая девальвация тенге ЦБ Казахстана в целях защиты национального рынка от российского импорта вызвала ответную реакцию от нашего регулятора, который сократил свое присутствие на валютной бирже ММВБ. Неслучайно, перед заседанием ЦБ 14 февраля, от которого игроки не ожидают ужесточающих мер, пошла атака на рубль.

Росту же цен на золото в четверг непосредственно помогли слабые данные по рознице в США, что усилило спрос на защитные активы, в число которых теперь опять включен драгоценный металл. Отмечается большая роль физического спроса на металл.

Итоги заседания ФРС 28-29 января и новый раунд сворачивания программы QE3 привели к снижению цены золота. Однако падение цен металла было не слишком большим по сравнению с теми медвежьими ожиданиями, которые закладывали инвестбанки перед 2014 годом. После окончания праздников китайского нового года цена снова пошла вверх. Напомним, что в события на финансовом рынке вмешался китайский новый год 31 января. Рост закупок физического золота Китаем, Турцией, Индией опередил в конце 2013 года планы продаж ETP(ETF) фондов и обеспечил отскок цен на золото от уровней около $1200 за унцию. В 2013г экспорт золота из Гонконга в Китай более чем удвоился и составил 1108.8т, что сравнимо с продажами американских ETF металла в размере 1200т.(в 2013г) Может показаться странным, но завершение китайского праздника нового года в 2014г. не уменьшило спрос на физический металл, то есть китайский фактор остался весьма значимым..

( Читать дальше )

Блог им. Dushin |О рубле, золоте, Роснефти и других ситуациях на фондовом рынке - видеовыступления

- 03 февраля 2014, 17:09

- |

Высказывал свое мнение о рубле в эфире РБК. 10.00

http://rbctv.rbc.ru/archive/main_news/text/562949990435300.shtml

Обсуждение текущей ситуации на рынке и рублю на церих ТВ.

Тема привлекательности Роснефть на 242р. Есть предположение, что может быть заход на 239.72

Уход Газпрома на 143.63

Новости Русгидро — живительный эффект

http://www.youtube.com/watch?v=2Mu8XsJS5uY

Блог им. Dushin |Этот странный актив - золото

- 28 января 2014, 14:12

- |

Перед китайским праздником в КНР существенно возросли закупки физические закупки металла, что помогло биржевому ралли и активному закрытию шортовых позиций. К примеру, премия к фьючерсам в цене золота немедленной доставки в КНР достигла 2 января $21.07 за унцию, тогда в ноябре она была в среднем $10.07. Сильные знаки о росте физического спроса при низких ценах на золото поступали не только из Китая. В Турции в декабре 2013г. импорт металла возрос на 64% к ноябрю 2013г. В 2013г. импорт возрос на 150%. до 302.3 т., а это примерно 10% мирового производства. В Китае ювелирное потребление золота как сокровища (ювелирное, монеты и т.п.) возросло в финансовом 2013г (1 окт.-30 сент) на 30%, а Индии на 24%.

( Читать дальше )

Блог им. Dushin |Об акциях, курсе рубля перед заседанием ФРС, а также возможностях шахты Распадская

- 27 января 2014, 16:22

- |

http://www.youtube.com/watch?v=QHZMJ0K-ehk

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс