Блог им. DmitriyNoskov |BTC достиг 24 000 $, а альткоины восстанавливаются в условиях неопределённости вокруг рецессии

- 10 августа 2022, 18:04

- |

Источник изображения: криптовалютная биржа StormGain

Между тем, Bitcoin и другие цифровые активы прибавили в цене на фоне этих ободряющих данных. Данный рост коррелирует с более широкой тенденцией на мировом фондовом рынке, что в очередной раз подтверждает, что криптовалюта и фондовый рынок тесно связаны.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. DmitriyNoskov |Aave готовится к выпуску стейблкоина

- 05 августа 2022, 11:43

- |

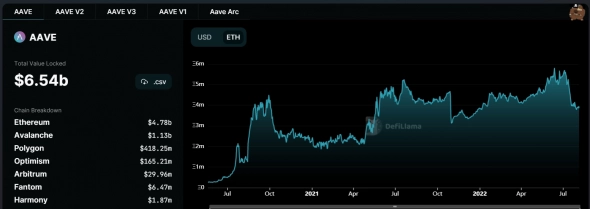

После краха UST всё новые проекты заявляют, что у них получится настоящий децентрализованный и надежный стейблкоин. В этот раз инициативу проявило сообщество Aave, чья платформа занимает третье место в секторе децентрализованных финансов (DeFi).

Источник изображения: defillama.com

Aave представляет собой децентрализованную финансовую платформу, на которой можно брать в долг и ссуживать под проценты. Благодаря смарт-контрактам все проходит автоматически и без посредников. Добавление стабильной монеты позволит платформе расширить спектр услуг и повысить ликвидность.

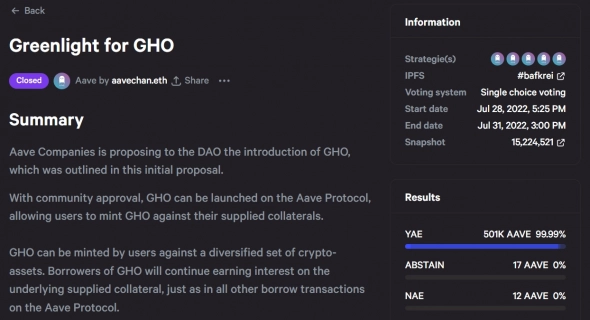

Стейблкоин GHO будет построен на базе Ethereum и привязан к американскому доллару. Так же как UST, он будет децентрализован, но при этом иметь чрезмерное обеспечение. 31 июля практически единогласно сообщество приняло решение в пользу появления GHO.

( Читать дальше )

Блог им. DmitriyNoskov |Solana восстанавливается – уязвимость обнаружена в стороннем сервисе

- 04 августа 2022, 11:02

- |

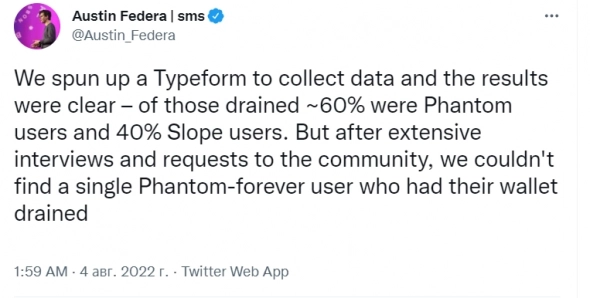

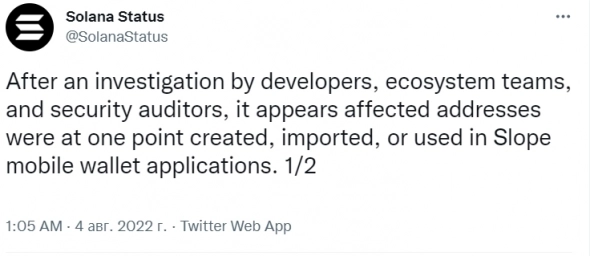

Для пользователей Solana последние сутки были тревожными, так как соцсети наводнили посты о взломе кошельков на базе блокчейна, а официальные комментарии задерживались. С сообщениями о потере средств чаще всего выходили пользователи кошельков Phantom и Slope, что поначалу воспринималось проблемами с самой сетью. Однако позже выяснилось, что среди потерявших средства нет никого, кто бы генерировал начальную фразу с помощью Phantom.

Источник изображения: twitter.com/Austin_Federa

В ходе расследования фондом Solana было установлено, что в результате эксплойта оказались скомпрометированы закрытые ключи, сгенерированные при помощи Slope. Представитель Slope сперва заявил журналистам, что сервис не хранит никаких личных данных на централизованном сервисе, но позже признал высказывание неверным.

( Читать дальше )

Блог им. DmitriyNoskov |Solana рушится на новостях о взломе

- 03 августа 2022, 11:14

- |

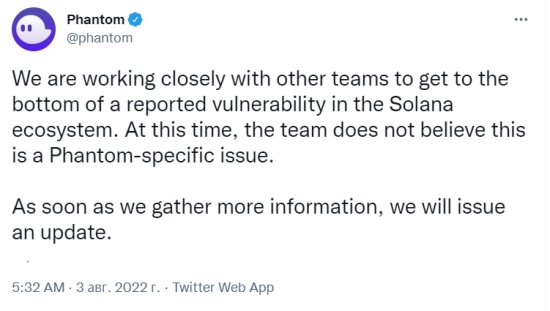

Более 8 тыс. кошельков скомпрометированы, совокупные потери превышают $8 млн. Пользователям рекомендуется перевести средства на холодный кошелек и не ходить по подозрительным ссылкам. За 10 часов SOL потерял в цене 7%, атака продолжается.

Источник изображения: криптовалютная биржа StormGain

На данный момент точно не установлено, каким образом действовал злоумышленник. В первую очередь риску подвержены горячие кошельки Phantom и Slope – сообщают пользователи в соцсетях. Хакер получил возможность подписывать транзакции от имени собственников, это могло произойти в результате атаки на цепочку поставок доверенного стороннего сервиса.

Команда Phantom уверяет, что проблема вряд ли связана с безопасностью их кошелька.

( Читать дальше )

Блог им. DmitriyNoskov |Шторм не окончен: рынки ждут новые потрясения

- 02 августа 2022, 16:28

- |

Июль закончился на позитивной ноте: Bitcoin показал лучший месячный прирост с ноября 2021 года, а криптофонды продемонстрировали лучший приток инвестиций с начала 2022 года. Тем не менее обстановка на рынках остается более чем напряженной, а ряд экспертов предрекают сильнейшие за последние 50 лет потрясения.

В июле Bitcoin восстановился на 16,8% – лучший показатель с ноября 2021 года.

Источник изображения: coinglass.com

В это же время криптовалютные фонды испытали приток инвестиций на $474 млн.

( Читать дальше )

Блог им. DmitriyNoskov |В Бразилии растет принятие криптовалют

- 01 августа 2022, 11:10

- |

Одобренный комитетом по экономическим вопросам законопроект о критповалютах будет рассмотрен в Сенате Бразилии не раньше осени. Однако уже сейчас граждане могут приобретать цифровые активы в местных финансовых организациях, при этом спрос на криптовалюту значительно превосходит прогнозы.

Так, насчитывающий 47 млн клиентов в Бразилии Nubank в июне открыл возможность торговли Bitcoin и Ethereum на собственной платформе Nucrypto. Сервис представлен в партнерстве с Paxos. Целью цифрового банка было привлечение 1млн клиентов к концу года, ее удалось достичь всего за месяц.

Источник изображения: криптовалютная биржа StormGain

Конкуренция на бразильском крипторынке ужесточается: помимо Nucrypto такого же показателя достигла мексиканская криптобиржа Bitso, а лидером является Mercado Bitcoin с 5 млн пользователей. Боясь упустить момент, входящий в пятерку крупнейших банков Бразилии Santander также объявил о появлении в ближайшие месяцы криптоплатформы.

( Читать дальше )

Блог им. DmitriyNoskov |Ethereum Classic за две недели взлетел в 2,5 раза на новостях о слиянии

- 29 июля 2022, 10:44

- |

Ethereum Classic появился в результате хардфорка Ethereum и представляет собой родительскую ветку. Из-за грядущего перехода отпрыска на PoS ETC растет в цене, так как миграция майнеров выведет его на новый уровень надежности.

Источник изображения: криптовалютная биржа StormGain

Ethereum (ETH) был первым полноценным блокчейном с поддержкой смарт-контрактов, что привело к взрывному росту криптопроектов. В 2016 году была запущена краудфандинговая платфома The DAO, ставшая крупнейшим проектом в истории. Это децентрализованная автономная организация, позволявшая участникам объединяться для работы над различными идеями и получать финансирование со всего мира. Только за несколько месяцев работы The DAO собрала $150 млн.

Однако с технической стороны платформа имела ряд недостатков. Воспользовавшись уязвимостью, в июне того же года злоумышленник похитил свыше трети собранных средств. Чтобы хакер не смог воспользоваться деньгами, Виталик Бутерин провел хардфорк и «откатил» блокчейн.

( Читать дальше )

Блог им. DmitriyNoskov |Почему ставка в 0,75% сигнализирует о слабости ФРС

- 28 июля 2022, 11:17

- |

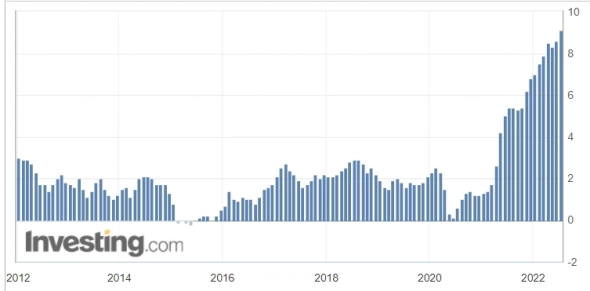

ФРС преследует две основные цели при проведении монетарной политики: сохранение максимальной занятости и умеренной инфляции. С безработицей все хорошо – ее уровень ниже 4% на протяжении текущего года. А вот инфляционное давление продолжает нарастать, вынуждая ФРС расписаться в собственном бессилии.

Инфляция в США, % (г/г)

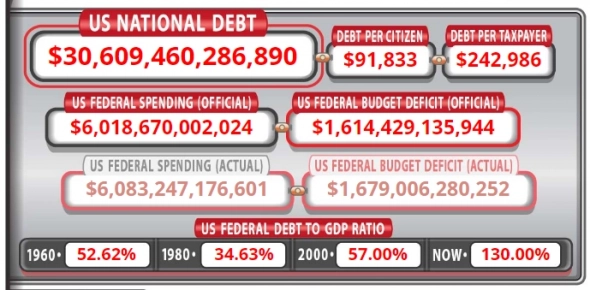

Для обуздания инфляции регуляторы используют повышение ставки: заимствования становятся дороже, а денежный оборот замедляется. Обратной стороной высокой ставки выступают торможение экономики и рост обслуживания долга. Для США последнее является не менее болезненным, поскольку госдолг превышает $30 трлн.

( Читать дальше )

Блог им. DmitriyNoskov |Почему Solana сохраняет высокий потенциал к росту

- 27 июля 2022, 10:53

- |

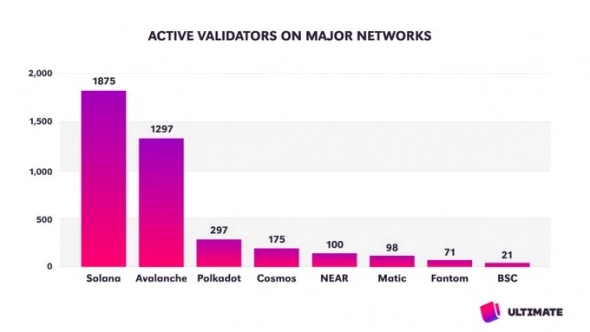

Ключевым показателем надежности блокчейнов первого уровня является децентрализация. Среди сетей с поддержкой смарт-контрактов Solana уступает только Ethereum, при этом комиссия за транзакцию стоит копейки, а средняя скорость сети нередко превышает 3 тыс. операций в секунду. По оценкам Unstoppable Finance, количество валидаторов и коэффициент Накамото у сети выше, чем у одноклассников.

Источник изображения: cointelegraph.com

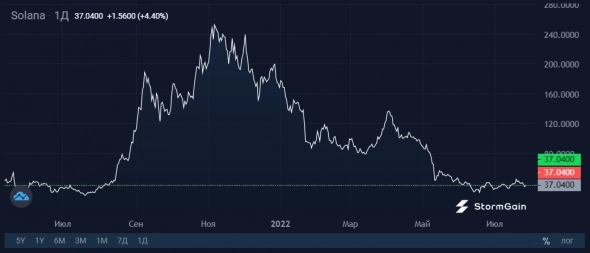

Будь все так радужно, Solana не торговалась бы сейчас на 86% ниже рекорда.

( Читать дальше )

Блог им. DmitriyNoskov |3AC задолжал кредиторам $3 млрд, основатели в бегах

- 26 июля 2022, 11:34

- |

История банкротства крупнейшего криптовалютного хедж-фонда Three Arrow Capital (3AC) пополняется новыми подробностями. Выяснилось, что проблемы были вызваны не только неудачными сделками, но и желанием руководителей отыграться после майского падения.

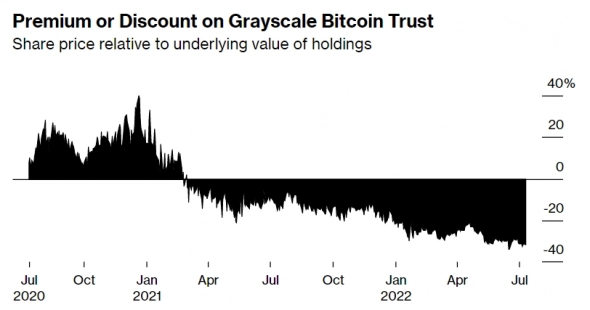

Фонд был запущен в 2012 году одноклассниками Су Чжу и Кайлом Дэвисом, а изначальная стратегия базировалась на ловле ценовых разрывов смежных рынков. В 2021 году 3AC стал крупнейшим держателем акций Grayscale на $1 млрд, поскольку хедж-фонд мог покупать акции со скидкой в обмен на Bitcoin. Рядовым трейдерам акции отпускались уже по премиальной цене. От этой затеи пришлось отказаться, когда с появлением ETF на Bitcoin в Канаде акции Grayscale сильно потеряли в цене относительно криптовалюты.

Источник изображения: bloomberg.com

Имея неплохие финансовые показатели и опыт работы, Су Чжу и Кайл Дэвис активнее погрузились в криптовалютный сектор. По разным оценкам, на пике фонд оперировал суммой от $10 млрд до $18 млрд, а совокупная аудитория только в Twitter превышала 600 тыс. пользователей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс