Блог им. Denis78 |Анализ компании Salesforce

- 25 апреля 2018, 18:56

- |

Американский рынок вновь лихорадит. S&P500 шагнул на -1.4% 24.04.2018 на форе роста десятилеток к 3% впервые с 2014 года. Это безусловно повышает риски перехода капитала в менее рискованные активы, после фиксации доходности, пока часть акций откатила к своим максимумам. Крупные игроки могут начать диверсифицировать свой инвестиционный капитал и направить его в бонды. Каждый последующий рост десятилеток будет усугублять ситуацию на фондовом рынке.

Смотрю на эту ситуацию и понимаю, что вопрос его направления ещё явно не закрыт. Лично я ожидаю продолжения роста фонды и настроен по бычьему, не смотря на то, что в первом квартале рынок замедлился. Думаю, что в 2018 году мы ещё увидим рост к локальным максимумам, но рынок медведей уже не за горами. Продавать можно будет и нужно будет. Только вот не в текущей фазе. Всему своё время. Делать это на явно растущем рынке просто безумие и как минимум глупо.

( Читать дальше )

- комментировать

- 1К

- Комментарии ( 7 )

Блог им. Denis78 |Agco: покупки после коррекционного снижения в период начала сельскохозяйственной активности

- 15 марта 2017, 11:48

- |

Agco – американская компания, которая специализируется на сельскохозяйственном оборудовании, демонстрирует признаки коррекционного движения после импульсного роста. Однако перспективы дальнейшего роста, на основе приведенного ниже фундаментального и технического анализа, сохраняются.

Состояние сектора агрокультуры

Так как основные покупатели сельского оборудования находятся в Европе и Бразилии, рассмотрим состояние посевов именно этих регионов.

Аномальные морозы для Европы в январе стали причиной расчёта убытков, которые достигли несколько сотен миллионов долларов. Однако сегодня картина куда более благоприятная для фермеров. Морозы не вызвали осложнений и большой процент потерь озимой пшеницы. Текущее состояние посевов оценивается как «удовлетворительное», что для европейского региона является привычным фактором.

Бразильский же регион демонстрирует более оптимистичные данные. Уже начались сборы кукурузы и сои. По предварительным оценкам состояние данных агрокультур оценивается как «хорошее». Пока в остальной Латинской Америке засуха, Бразилия является единственной страной, где погода более склонна к сезону посевов.

( Читать дальше )

Блог им. Denis78 |Продолжение восходящего движения котировок Bank of America

- 01 марта 2017, 12:46

- |

Победа Дональда Трампа на выборах США стала решающим фактором в пользу банковского сектора, так как нынешний президент неоднократно призывал ФРС повысить ключевую ставку. Повышение процентной ставки напрямую влияет на доходность банков, так как увеличивает маржинальную доходность банковской системы. Изменение данного показателя станет очередным драйвером роста для банковского и финансового сектора США в целом. Исходя из этого, рекомендуем обратить внимание на акции американской компании данного сектора, а именно Bank of America, которые имеют еще дополнительный запас хода.

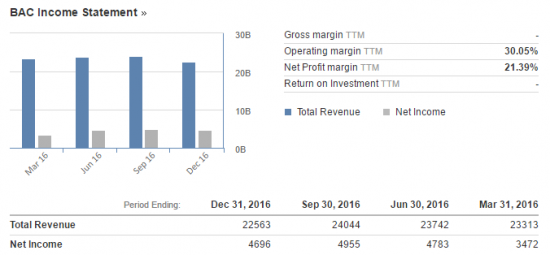

Фундаментальные факторы

Выручка компании за последний квартал выросла с 22.48 млрд долларов до 22.56 млрд год к году. Показатель доходности на акцию также продемонстрировал рост к 0.41$. Чистая прибыль компании за последний год демонстрирует устойчивый рост. Рентабельность (ROI) составляет 6.82%, что ниже среднего значения по сектору (9.17%), однако за последние два отчетных периода показатель вырос на 20%, что дает основание предполагать дальнейший рост на фоне программы ФРС.

( Читать дальше )

Блог им. Denis78 |Apple: есть ли перспективы дальнейшего роста?

- 22 февраля 2017, 18:26

- |

Финансовая отчетность компании Apple по итогам 1-го квартала 2017 года (который в компании Apple заканчивается 31 декабря) превысила рыночные ожидания и продемонстрировала исторический рост ключевых финансовых показателей. В свою очередь, это позволило акциям компании также обновить свой исторический максимум, а Уоррену Баффету получить 1 млрд долларов. Текущее состояние акций, на фоне технических сигналов, довольно шаткое. Исходя из этого решил провести комплексный анализ как фундаментальных, так и технических факторов будущего движения стоимости акций.

Финансовая отчетность

Выручка Apple по итогам I квартала 2017 финансового года выросла на 3,3% в годовом выражении — до $78,35 млрд, став историческим рекордом. Аналитики Reuters ожидали, что по итогам отчетного периода выручка Apple составит $77,4 млрд. Чистая прибыль снизилась на 2,5% — до

( Читать дальше )

Блог им. Denis78 |Технический анализ Dow Jones 30

- 07 февраля 2017, 15:14

- |

Промышленный индекс DowJones 30 в январе достиг своего исторического максимума в 20000 пунктов, сделав тем самым настоящую сенсацию. Однако текущая ситуация на фондовом рынке США способна вызвать новый импульсный рост и новые максимальные значения.

Волновая разметка

Стоимость индекса с большой вероятностью находится в (V) волне. Если брать для анализа последних 150 ценовых бара, то коррекционные волны (II) и (IV) находились в боковом движении, а импульсная волна (III) и спровоцировала достижения в 20000 пунктов. Целью на данный момент является отметка в 138.4% от волны (III).

Технические сигналы

Подтверждающими фильтрами выступают восходящие значения MA и Alligator, которые не демонстрируют никаких признаков к нисходящему движению. Канал Дончиана с периодом 55 демонстрирует признаки сужения, что увеличивает вероятность более сильного «выстрела» в случае пробоя верхней границы канала. Стоит отметить, что гистограммы индикатора АО перебывают вблизи линии баланса, а котировки DJ30 при этом не демонстрировали признаки снижения. Таким образом, у индикатора есть дополнительный «запас хода» и потенциал роста для промышленного индекса.

( Читать дальше )

Блог им. Denis78 |Анализ стоимости акций компании GoPro Inc.

- 02 февраля 2017, 18:17

- |

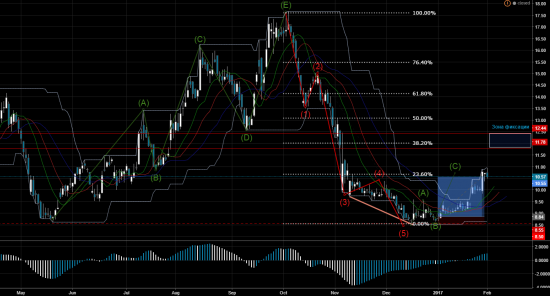

Стоимость ценных бумаг компании GoPro Inc. достигла ранее прогнозируемого уровня в 10.50$ (). Основной причиной достижения данной цели выступили следующие факторы:

— Отбитие от локального минимума на годовом уровне – 8.50$;

— Окончание нисходящего цикла 5-волновок;

— Коррекционный импульс волны ©;

— Выпуск на продажу новых дронов, которые были отозваны после старта продаж.

( Читать дальше )

Блог им. Denis78 |Анализ финансовой отчетности компании индекса Dow Jones за 4й квартал

- 22 февраля 2016, 11:59

- |

На территории США прошел период квартальной отчетности за 4й квартал. Новогоднее ралли было менее волатильным нежели обычно. В первую очередь это связано с негативным стартом 2016 года. Снижение фондовых индексов было глобальным на рынке исходя из чего выплывает необходимость детализированного анализа компаний входящих в состав индексов.

Для анализа отчетности за четвертый квартал рассмотрим компании, которые входят в индекс Dow Jones.

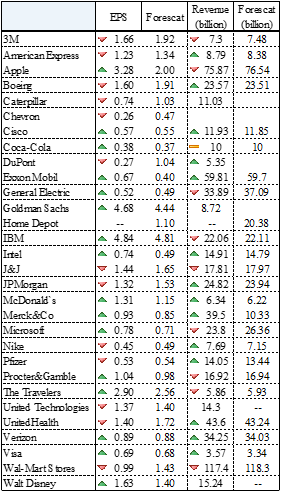

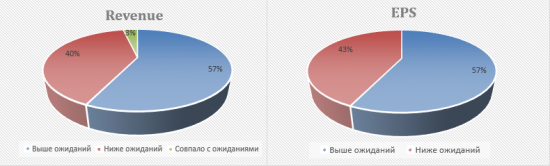

Рисунок 1. Фактические данные «доходность на акцию» / «выручка» компаний входящих в индекс DowJones

Исходя из данных финансовой отчетность компаний, показатели EPS и Revenue демонстрируют разнонаправленную динамику. Самые агрессивные темпы роста выручки продемонстрировала фармацевтическая компания Merck&Co, выручка которой выросла практически в 4 раза (с 10.33 до 39.5 млрд. $). Ликвидация нерентабельных подразделений компании поспособствовало снижению расходов компании и положительно сказалась на отчетах. Напротив негативную динамику продемонстрировал Microsoft, выручка которого по итогам квартала снизилась на 2.56 млрд. Основной причиной снижения выручки стало сокращение продаж смартфонов на территории Российской федерации, а также Азиатского региона.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс