Блог им. Demonchikkiev |Объемы CFTC говорят о разностороннем движение на рынке Forex

- 30 марта 2016, 11:05

- |

Прошлая неделя запомнилась технической коррекцией американского доллара, рынка нефти и слабой волатильностью под конец рабочего периода. Многие инструменты сейчас находятся в диапазоне определенной границы, которая может сулить или крупный отскок, или разворот текущего тренда.

Для более точной и наглядной картинки происходящего и для определения, куда пойдут инструменты, стоит использовать отчеты по фьючерсным контрактам CFTC. Несмотря на глубину технического анализа, объемы денег – это главный фактор, который способствует движению цены. В совокупности с фундаментальным анализом – это путь к успеху на финансовых рынках.

Британский фунт.По британской валюте объемы удивляют, поскольку за прошедший период длинных позиций стало больше на 16 938 контрактов. «Медведи», наоборот, сократили позиции на 3 923 контрактов, что в сумме дает положительное сальдо для «быков» в размере около 20 000 контрактов. Учитывая такие данные, есть повод ожидать техническую коррекцию по паре GBP/USD в сторону роста. Только фундаментальная картина вокруг Великобритании и Евросоюза говорит о продолжении нисходящего движения, которое мы наблюдали на прошлой неделе.

( Читать дальше )

- комментировать

- 5

- Комментарии ( 0 )

Блог им. Demonchikkiev |Текущие торговые сигналы и ситуация на рынке

- 30 марта 2016, 10:57

- |

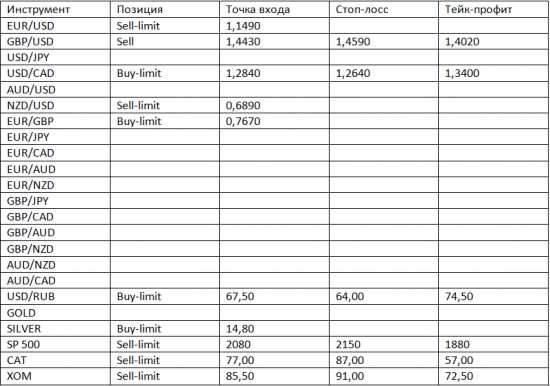

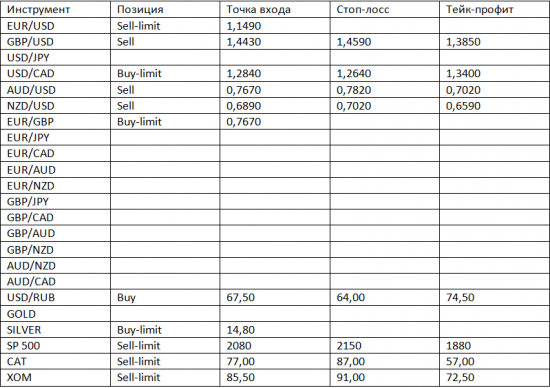

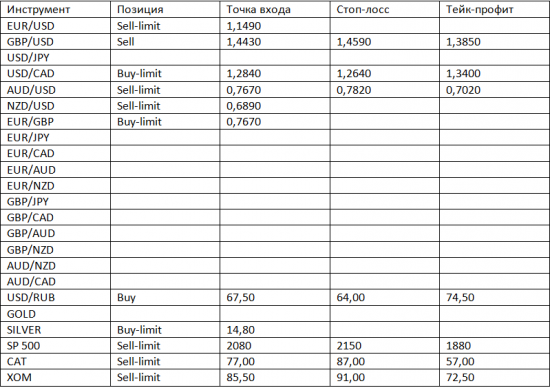

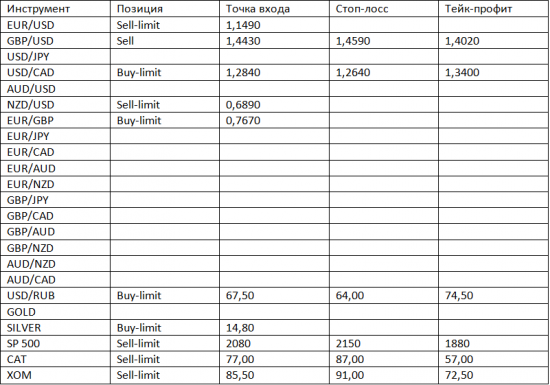

Вчерашние слова главы ФРС Джаннет Йеллен для многих оказались неожиданными и на текущий момент сильно перевернули расстановку сил на финансовых рынках. В данный момент, на сегодняшний день, у нас открыты уже 4 позиции на валютном рынке. Это короткие позиции по британскому фунту, рублю, австралийскому и новозеландскому доллару по отношению к американскому. 4 длинные позиции по американской валюте являются признаком того, что рынок подошел к серьезной границе сопротивления.

Блог им. Demonchikkiev |Текущие торговые сигналы и ситуация на рынке

- 29 марта 2016, 11:28

- |

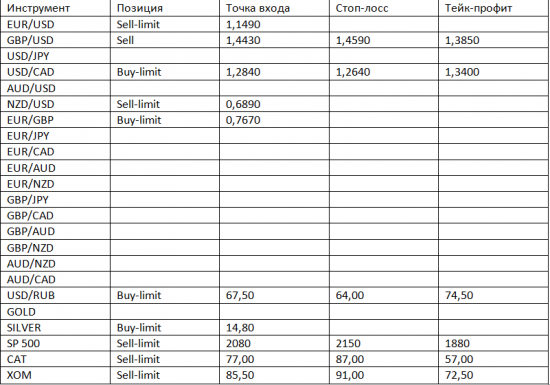

На сегодняшний день у нас открыты две позиции:

Sell по паре GBP/USD с ценой 1,4430, уровень take profit которой снижен до 1,3850.

Buy по паре USD/RUB с ценой 67,50. Уровень take profit у нас выставлен по цене 74,50, но в случае уверенного восстановление американского доллара, могут быть поводы для повышения цели фиксации прибыли до диапазона 80 – 86 рублей за один доллар.

Блог им. Demonchikkiev |Текущие торговые сигналы и ситуация на рынке

- 28 марта 2016, 11:36

- |

Сегодня половина мира продолжает праздновать католическую Пасху. Понедельник – это день, когда рынок только-только просыпается, потому никаких изменений пока что применять не стоит. Единственное, по позиции на продажу GBP/USD стоит откорректировать уровень take-profit до 1,3850.

Блог им. Demonchikkiev |Текущие торговые сигналы и ситуация на рынке

- 25 марта 2016, 10:58

- |

Сегодня весь католический мир празднует Страстную пятницу. Исходя с этого, стоит учитывать, что волатильность на рынке будет крайне низкая. Даже данные по ВВП США выглядят лишь пустой формальностью. Позиция на продажу по GBP/USD все еще открыта, но при желание можно закрывать по текущим рыночным позициям. Мы же в виду негативных перспектив Великобритании, думаем, что тейк-профит можно будет в дальнейшем снизить до 38 фигуры.

Блог им. Demonchikkiev |Текущие торговые сигналы и ситуация на рынке

- 24 марта 2016, 10:56

- |

Позиция по GBP/USD практически дошла до уровня тейк-профита. Стоп-лосс по желанию, можно перенести в безубыток. Был добавлен новый инструмент по валютной паре USD/RUB. В данный момент рационально размещать отложенные позиции на покупку инструмента – 67,50. Фондовый рынок США вчера продемонстрировал свое снижение, но с открытием позиций по данным инструментам стоит еще повременить. Со вчерашнего дня начался сезон квартальной отчетности американских корпораций, которые может вызвать высокую волатильность по отдельным бумагам.

Блог им. Demonchikkiev |Неоэкономика по-украински, или как Иван Васильевич занялся инвестициями

- 16 марта 2016, 09:12

- |

Вы верите в работу экономических законов на Украине? «Ну да, как не верить, когда кругом инфляция и девальвация». Но, верите ли Вы в то, что среднестатистический инвестор в Украине может заработать чистую прибыль или хотя бы какой-то доход?Если честно, помечтать мы любим все, только реалии правды совсем другие. И о них сегодня я Вам и расскажу. Без лжи и обмана, чистейшая правда напрямую…

Чтобы проще представить, как будет идти наш путь к таким познаниям, представим, что у нас есть вымышленный герой сегодняшнего рассказа Иван Васильевич. Он простой среднестатистический мужчина, 35 — 40 лет, и имеет лишние 2 500 долларов США, которые он хотел бы вложить в украинские акции. Поехали…

Иван Васильевич берет 2 500 долларов. Ранее они лежали у него в банке. Только вот от вложения в банковские депозиты у него остались негативные впечатления. Однажды, Иван Васильевич открыл долларовый депозит в украинском банке. Лежали у него на депозите 2 500 долларов, пока вдруг они не заморожены из-за несостоятельности банка. Он, как и миллионы вкладчиков, полгода ожидал, когда же НБУ решит, что пора выплачивать с фонда гарантирования вклада деньги, которые «зависли» у подобных Иванов Васильевичей.

( Читать дальше )

Торговые сигналы! |Продажа по паре GBP/USD

- 10 марта 2016, 16:17

- |

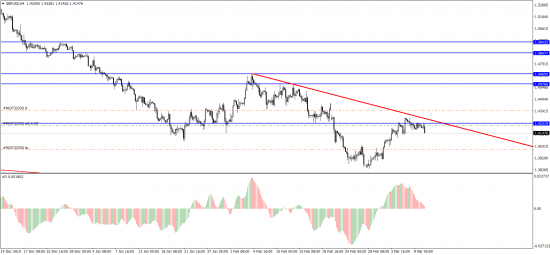

Основной фактор для открытия продажи:

— давление со стороны ожидания референдума 23 июня;

— по техническим факторам — уровень сопротивления (1,4231) и трендовая линия поддержки нисходящего тренда по 1,4250 — 1,4300.

SL: 1,4348.

TP: 1,4000.

Хотя признаюсь вижу цель по 38 фигуре.

Блог им. Demonchikkiev |ФРС вновь вернется к голубиным настроям

- 08 февраля 2016, 12:28

- |

Совсем недавно мы стали свидетелями исторического события. Впервые почти за 10 лет ФРС повысил процентную ставку. Но что делать Фед. Резерву на протяжении 2016 года? Сколько раз повышать процентную ставку будет Джанет Йеллен и ее команда? И продолжат ли они свое «ястребиное» настроение?

В целом, буду категорически радикальным. ФРС сейчас попал в серьезную яму. Про это уже говорилось ни раз, и как минимум это повлияет на движение фондового рынка и индекса американского доллара. Йеллен сейчас приходится делать нелегкий выбор. С одной стороны, у нее есть возможность повышать процентную ставку, поскольку рынок труда восстановился почти до максимума, а ВВП за 2015 год продемонстрировал хорошую динамику. С другой стороны, повышение ставки – это системный риск не только для американской экономики, но и для всего мира.

Первая сторона довольно проста и ясна.

ФРС уже раз повысил процентную ставку, и может это сделать вновь. Например, если взглянуть на фьючерсные контракты, то мы обнаружим, что 50-процентная вероятность повышения процентной ставки встречается в июньских контрактах 2016 года. Мартовская вероятность сейчас на уровне 22%. Как видим, многие эксперты уже ошиблись с тем, что весной мы можем увидеть следующее повышение ставки ФРС.

( Читать дальше )

Блог им. Demonchikkiev |У Банка Японии завязаны руки

- 27 января 2016, 13:50

- |

На сегодняшний день идут активные обсуждения того, что Банк Японии готов увеличить свою программу количественного смягчения. Но даст ли это результат?Приведет ли к росту инфляции? К росту объемов экономики? И к росту состояния японского населения? Мой вердикт — скорее нет, чем да.

У Банка Японии сейчас полностью завязаны руки. Причиной такого является отсутствие инструментария, который бы мог изменить денежно-кредитную политику на еще более мягкую. Нулевая процентная ставка, которая сейчас остается таковой долгое время – это один из системных рисков, который ставит японскую экономику под угрозу.

Япония, не смотря на свою долгую политику протекционизма ранее, сейчас полностью открыта и уязвима перед глобализацией экономик, бизнеса и финансов. Основным внешним фактором, который создает напряженность для японской экономики, является Китай. Пересказывать проблемы Поднебесной не стоит. Не смотря на рост ВВП Китая на 6,9% в год, сейчас идет замедление темпов роста экономики, которое влияет на все экономики и финансовые рынки Азии.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс