Блог им. Dabelw |Опционы по взрослому (ДХ)

- 17 марта 2017, 14:42

- |

Ну как бы общий принцип всем известен. Свои, основные, тезисы я в прошлом топике изложил. Осталось систематизировать и донести до хлопчика из Пенсильвании. Коротко повторюсь. Есть опцион и он продан. Мы ждем временного распада и ровняем дельту, глядя на дельту опциона. На момент экспирации, расходы на наш ДХ составили больше, чем доходы по опциону. Поняв свою не правоту, мы покупаем опцион и снова ровняем дельту. На момент экспирации история повторяется. Иногда случается чудо и выскакивает профит, но почему это произошло, ни кто объяснить не может. Вот я выкладываю некоторую версию. Не претендуя на оригинальность.

Приводя примеры с календарными спредами, я обратил ваше внимание, что предпочтительно продавать опционы с высокой волатильностью. Фактически мы имеем то же самое. Только вместо купленных опционов, у нас болтается фьючерс. Соответственно все движения этого фьюча надо согласовывать с опционами. Мы как бы моделируем купленный опцион. И прежде всего этот опцион должен быть с меньшей волатильностью. С этого и начнем.

( Читать дальше )

- комментировать

- ★13

- Комментарии ( 15 )

Блог им. Dabelw |Опционы по взрослому (календарный спред).

- 16 марта 2017, 12:34

- |

Вообще это самая простая тема. Мне придется ссылаться на календарные позиции в дальнейших рассуждениях, поэтому я об этом пишу. Это скорее общеобразовательное повествование. Поэтому гуру прошу не пинать, а для постигающих опционный мир это должно быть интересно.

Волатильность входит в стоимость опциона через время. То есть там такое выражение в d1 сигма*корень из времени до экспирации. И если времени у нас осталось мало, близко к нулю, то и волатильность уже не играет роли и наоборот. Поэтому попробуем посмотреть на эти опционы через жопу желтые очки. Представьте себе, как исторически могло сложиться в прайсинге опционов. Не стали бы трогать волатильность. Ну есть БА, у него есть вола, пусть себе болтается. Делаем ее константой. Тогда опционы нужно было бы оценивать в днях до экспирации. При этом мы бы продавали опцион, который исполнится через 30 дней, по цене 40 дневного опциона. 10 дней ложились бы к нам бонусом. И спред бы у нас считался в долях дня. Мы ведь считаем дюрацию облигаций, используя дни? А почему не посмотреть на опционы под тем же углом. Тем более в календарном спреде у нас один БА с одной волатильностью. Я составил табличку

( Читать дальше )

Блог им. Dabelw |Опционы по взрослому (работа над ошибками и модель)

- 02 марта 2017, 22:04

- |

Во первых, я хочу поблагодарить <br/> за помощь. Разобрались мы с улыбкой волатильности Itinvest. Проблема была, что сам я дурак. Это я не ту цифру не туда подставил. Ошибка в определении времени до экспирации. Надо 1/(дней в году) * (на дней до экспирации). Первый член я просто пропустил. И на старуху… На то он и нужен Смартлаб.

Я озаглавил цикл топиков «Опционы по взрослому» потому что здесь я не пытаюсь научить и показать. Я пытаюсь найти ответы на свои же вопросы. И некоторые темы знакомы мне меньше, чем те о которых я писал в опциононах для маленьких. Поэтому, где то могу заблуждаться. Так что вы контролируйте и фильтруйте базар, то есть рынок.

И так, мы разобрались с улыбкой. И можем теперь двигаться дальше. Так как не все мне досконально понятно в этой теме, призываю активнее принять участие в обсуждении. Еще, прислушиваясь к советам читателей, попробую писать более ясно, что ли. Понимая, что не у всех есть подготовка и необходимый уровень. И, больше для себя, намечу план о чем хочется поговорить. 1. Добьем улыбку, хотя будем возвращаться еще, если найдем что то интересное 2. Календарные спреды. 3. И наконец, то к чему мы шли, дельтахеджирование.

( Читать дальше )

Блог им. Dabelw |Опционы по взрослому. (как торгуют опционами без опционов. Продолжение.)

- 05 февраля 2017, 17:42

- |

Судя по набранным лайкам мне надо меньше писать про опционы, а больше про простую торговлю. Что я и хочу сделать в рамках опционной теории. Так вот о простой торговле. Глядя на статистику и содержание топиков на СЛ меня мучает постоянный вопрос. Как люди пытаются выработать в себе навыки трейдера думая, что это навыки сверх человека. Дисциплина, психотерапевт, тильт, прогнозирование по звездам и линиям горизонта, экстрасенсорика. В то же время я знаю и понимаю, что биржа это индустрия, такой глобальный завод, куда принимают людей с улицы и по объявлениям. То есть, где то в Пенсильвании в пенсионный фонд приходит молодой чертила трейдер, который закончил профтехучилище по специальности трейдер-махинатор и начинает работать. И с учетом того что он не дисциплинированный, психованный, очень азартный и суеверный человек и даже не может предсказать когда будет обед, у него все получается и экви фонда растет, а простые бабушки получают пенсию. По каким таким торговым системам он работает? Более того, если он заболеет или забухает, то на его место с легкость можно посадить Аню Маркидонову и ничего. Давайте рассмотрим их методы торговли.

( Читать дальше )

Блог им. Dabelw |Опционы по взрослому (как торгуют опционами без опционов. Грааль.)

- 02 февраля 2017, 11:27

- |

Все, кого я знаю, торгуют опционами, только этого не знают. Поэтому мы о них, об опционах, не будем. Просто я давно хотел это сделать, но что то мешало. Не было подходящего случая, какой ни будь конференции, где я, нате вам всем и все в аутеJ)). Но, начали выплывать фрагменты, по которым можно было построить догадки. Первым в этом деле был Фома Фомич http://smart-lab.ru/blog/372475.php Но то ли ты не дочитал, то ли там этого не было, то ли английский не твой родной. Короче направление было правильное. Но тут прямо из города Лондона приехал Кирилл Ильинский и в каком то Питерском подвале собрал всех всех трейдеров и все им выложил https://www.lektorium.tv/lecture/29577 Стало понятно, что я опоздал и что бы как то забить место на поляне выкладываю.

Это самая тупая стратегия, которую я знаю. Вернее, эта стратегия для самых тупых, которых я знал. Если в инвесткомпанию приходил молодой трейдер с дипломом пединститута по специальности физрук, но с рекомендацией папы, который являлся одновременно инвестором, то его сажали работать именно по этой стратегии. Думаю, ни чего не изменилось. Самый продвинутый брокер IB в USR;)), вмонтировал эту стратегию в свой терминал TWS. И в каждом приличном колледже ее преподают на уроках информатики. Возможно поэтому ее, стратегию, ни кто и не знает. Но к делу.

( Читать дальше )

Блог им. Dabelw |Улыбка волатильности в ITInvest, нужна помощь.

- 01 февраля 2017, 12:10

- |

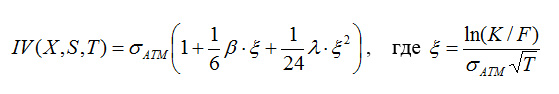

Наверное все видели эту формулу на сайте ITInvest http://www.itinvest.ru/software/smartx/trade-option/ulibka-volatilnosti/ в презентациях Олега Мубаракшина, в лекциях Владимира Твардовского и на Великой Китайской стене в Поднебесной. Напомню, бетта это 3-й момент распределения, лямбда это 4-й момент. Я плохо разбираюсь в математике, но со слов, которым доверяю, слышал, что 1/6 и 1/24 это константы, которые позволяют думать об бете и лямбде как о кумулянтах или полуинвариантах или даже как о семиинвариантах. И вот, готовя очередной топик, я столкнулся с такой фигней, что уважаемый мной ITInvest использует другую формулу. Вместо 1/6 у них 4, а вместо 1/24 у них 12. Возник вопрос, на который я попытался найти ответ через личную переписку, но ничего… Поэтому прошу помощь клуба. Буду очень признателен если кто нибудь разъяснит мне этот феномен.

Блог им. Dabelw |Опционы по взрослому (жуткая гримаса капитализма)

- 23 января 2017, 11:33

- |

Про улыбку только ленивый не говорил. Ну и мы лениться не станем. Что бы пощупать улыбку своими руками вам надо. Пойти в туалет и не снимая штаны помыть руки, что бы потом включить эксель-калькулятор и скачать файлик

cloud.mail.ru/public/H7RV/k4MBtngy1

Дальше, ума много не надо. Из пакета «анализ данных» мы делаем «описательную статистику» и гистограмму распределения. (желтая заливка). Ручками, помытыми с мылом, ищем сигмы и строим нормальное распределение (зеленое). И начинаем все это сравнивать. Если от одного распределения отнять другое, то и получится улыбка или насколько наше распределение БА не совпадает с нормальным Гаусинским распределением. Так как данных мы брали много, но не очень то мы получим некоторые точки, и если построить точечный график и выбрать макет с линией, то вы построите, только не пугайтесь, регрессию по наименьшим квадратам. Можно через функцию в каРкуляторе-эксель «тенденция» сделать то же самое. Ну, в общем, то и все. Берем 3 сигмы, считаем цену страйков и можем присваивать им полученную волатильность. Как видно улыбка СИ с задранным правым краем, у РИ наоборот. Видно чем это обусловлено. Реальные распределения сдвинуты. Правда, наша улыбка получилась не такой красивой, но это мы поправим. И теперь, той части аудитории, которой все ясно, можно вернуться туда, где они руки мыли, а мы продолжим.

( Читать дальше )

Блог им. Dabelw |Опционы по взрослому (материальное ожидание)

- 15 января 2017, 13:18

- |

Тут будут ремарки. Такие заметки на полях. И попытка разобраться в знаниях, которые выдают трейдерам опционов и не только на необъятных просторах Интернета и не только. Где то их то учат? Я просмотрел много материалов по опционам опубликованных тут и там. Может быть я что то пропускал и меня поправят. Конечно, я не читал все с самого начала, где объяснялось, что такое опцион, потому что я это знал. Но у меня складывается впечатления, что даже кто этого не знал начал читать с середины книги. То есть он этого не знал, а потом еще это и забыл. Поэтому я пробежался бы по не некоторым определениям касаемо опционов и не только.

- Математическое ожидание. Термин используется в теории вероятности. На простом языке СЛ он означает: Количество и величина положительных сделок больше чем отрицательных. Допустим, вы используете гениальную стратегию по которой покупаете актив утром на открытии и продаете на закрытии. Тогда берется обычно 30 свечек, находятся все 30 величин open/close в процентах, складываются и делятся на 30. Если у вас получится положительное число, то МО у вас положительное. Это не материальное ожидание, хотя и оно тоже.

- Дельта хеджирование. Здесь возник парадокс. Дело в том, что основными промоутерами этого дела являются ММ или работающими в стиле ММ. Как бы упущен пласт, для чего это надо делать и очень много информации как это делать. Агапов, Твардовский, Мубаракшин, описывающие ДХ, ставят перед собой задачу наиболее точно повторить движение опциона через ДХ. Отдельно стоит Каленкович, который хеджирует по своей улыбке. И то мне кажется, что он не совсем понимает, что он хеджирует. Придется открыть страшную тайну. ДХ по текущей улыбки (биржевой) необходимо делать тогда, когда у вас куплен или продан опцион в спреде с более дешевой или дорогой ценой чем теоретическая. Тогда, повторяя все его движения через базовый актив, вы сохраняете вашу прибыль, полученную в спреде, до экспари или до закрытия этой позиции в спреде по лучшей цене. При этом вы нейтрализуете влияние движения БА на цену опциона. Если вы купите опцион по теоретической цене, будите вести его по теоретической цене ДХ, то на экспаре вы получите 0+- ошибка алгоритма вашего ДХ. В ВордШопе Павла Корякина ДХ изначально сделан под пакет ММ. Там берется текущая биржевая улыбка, если в настройках не задано другое. В ITInvest вы выбираете, по какой улыбке делать ДХ.

- График цены. Когда вы смотрите на график цены БА, то наблюдаете функцию зависимости цены от времени. Вы не цену там видите, а зависимость этой цены от времени. Еще раз, для одаренных, как поменялась цена по оси у, в зависимости от изменения времени по оси х. Правда не сложно. Так какого х-на вы строите свои стратегии, ставите стопы и даете прогнозы, без учета переменной Х. Или вы живете вечно и на Х вы положили Х.

Я хотел бы это занести в словарь СЛ, что бы можно было потом ссылаться. Если у кого то будут дополнения или поправления, давайте.

Блог им. Dabelw |Опционы по взрослому (игры разума)

- 13 января 2017, 17:45

- |

Что бы тема не зарастала. Тем более уже спецы подтянулись. Хочу показать и обсудить пару вопросов. Что то будет интересно для начинающих опционщиков, а о чем то задумаются старшие товарищи. Проблема состоит в том, что я перестаю понимать в опционах. В стратегиях наших СЛ. И прошу помощь зала. Речь о продаже дальних страйков. Но все по порядку.

Когда вы строите стреддл на ЦС вы, как бы, перекрываете одно стандартное отклонение 68.2%, продавая опционы с дельтой 0,5. Это вероятность (риск) того, что цена выскочит из границ в 32 случаях из ста. Если вы торгуете месячными опционами,(при воле 30% = 10% движение БА) то три месяца минус точно. Две сигмы 95.4% Риск 4,6%.(20%БА). Тут уже шансы больше 1 раз в два года попадос. Три сигмы это уже 0.2% риска (30% движения за месяц). Три сигмы это 50 лет торгуй и торгуй. Но это при нормальном распределении в сказке про БШ. Реальности у нас другие. 79/95/97. Если взять реальное распределение актива. И даже при трех сигмах есть риск на вылет раз в 3 года. Зато у стреддлов шансы увеличиваются. (Кстати, когда вы будите тестировать свои опционные (да и не только) стратегии, вам надо понимать какие временные горизонты брать.) Но, если вы думаете, что теперь перекроете стреддлом по БШ 10% БА, то вспомните про Коровина. Ему то деньги где брать. У вас, значит, шансы увеличились остаться в середине диапазона. А делиться? Поэтому Твардовский строит кривульку. И если кто то вешается на крылья улыбки и не дает им расти, то он просто дарит боблы, тому, кто находится в центре. Сложно понять, да? Но надо. Увидеть глазками распределение можно двумя способами. Скачать доску опционов в эксель, взять дельту и простроить по ней распределение. Или построить бабочку на колах. в опционной стратегии. P/L и будет вашим распределением. Для точности надо разделить на разницу между страйками, на которых вы колы покупали. Другими словами ваши шансы написаны на доске опционов в столбце Дельта. Умножаете на 100 и получаете в процентах. И что это значит? Поиграем цифрами.

( Читать дальше )

Блог им. Dabelw |Опционы по взрослому (улыбки распределения)

- 09 января 2017, 21:41

- |

Мы остановились на подгонке дельты БА и нормального распределения. Почему БШ взял его? Да другого и не было. Во всем виновата «Центральная предельная теорема» Ее смысл, коротко: «сколько веревочке не виться, а депо сольется» То есть, любое распределение, похожее на нормальное, рано или поздно таким станет. Приращения цены, как бы должны заполнить купол или колокол распределения. Соответственно, если мы накроем опционом определенный сектор цены, будет нам профит. Но, что то пошло не так.

Я специально хочу вас протащить по истории вопроса, что бы вы смогли разобраться во всех проблемах опционов. Файл: https://cloud.mail.ru/public/db9v/9Mzo1jdL3

Мы дошли до конца, когда необходимо писать формулу БШ. Что бы подключить время и цены. Она не такая и страшная. Первое что надо понять это d1 и d2. Исходники: Сколько дней в году, свечи в году. Сколько дней (свечей дневных) до эксперы. Волатильность центрального страйка, про которую думают что она правильная. В БШ оперируют относительными величинами. Поэтому, я часто перевожу их в проценты, что бы было нагляднее. Что бы получить долю 30 дней времени в году 30/246. Или 12% от года или 0,12. Итак смотрим d1=ln(БА/страйк)(это отношение между БА и Страйком, если хотите в процентах)+0,5(для кола и 0,5 для пута. Потом, вместе это станет 1 дельтой)*волатильность в квадрате(квадрат это второй момент, волатильность в годовом выражении)*долю времени до эксперы(в процентах)/волатильность*корень из доли времени(корень, потому что так надоJ)). Все. Можно знаки поменять, отнимать 0,5… и получить d2 мне удобнее от d1-волатильность*корень из времени.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс