Новости рынков |Крупные банки РФ выкупили в марте 51,1% от всех размещений ОФЗ — ЦБ

- 08 апреля 2024, 16:58

- |

fomag.ru/news-streem/dolya_ofz_v_aktivakh_sistemno_znachimykh_bankov_rf_seychas_sostavlyaet_9_1_s_ikh_storony_sokhranyaetsya_potentsial_sprosa_tsbr/

- комментировать

- Комментарии ( 0 )

Новости рынков |Федрезерв пытается остановить печатный станок и не вспугнуть рынки, однако получается у него это плохо — The Economist

- 05 апреля 2024, 10:29

- |

Все, кто как-то связан с мировыми финансовыми рынками, в последнее время привыкли слышать про «повышение процентных ставок в течение длительного времени». Вскоре они, вероятно, познакомятся с другим понятием, столь же важным для понимания политики центрального банка: «менее длительное количественное ужесточение» (less-for-longer quantitative tightening, QT). Эта фраза описывает, как Федеральная резервная система намерена сокращать активы на балансе, чтобы избавиться от облигаций, купленных в огромных количествах во время пандемии Covid-19. ЦБ надеется, что такой подход в конечном счете поможет мягко избавиться от излишков на балансе.

Все выглядит довольно технично. Действительно, если воспользоваться метафорой, которую так любят чиновники ФРС, то отслеживать QT должно быть так же интересно, как наблюдать за высыханием краски. Но сама эта тусклость — если она останется такой — имеет важнейшее значение, поскольку поможет сделать расширение и сокращение баланса основным инструментом в антикризисном наборе центральных банков.

( Читать дальше )

Новости рынков |Рынок ждет менее существенного снижения ставки ФРС в нынешнем цикле, чем сам ЦБ — FT

- 03 апреля 2024, 16:56

- |

Инвесторы ожидают, что базовая процентная ставка Федеральной резервной системы (ФРС) к концу цикла смягчения политики будет существенно выше, чем ожидает американский ЦБ, пишет газета Financial Times.

Согласно мартовским прогнозам ФРС, ставка опустится до 3,1% в 2026 году и до 2,6% в дальнейшем. Рынок при этом считает наиболее вероятным, что ставка будет находиться на уровне 3,6% с 2027 года.

Устойчивость американской экономики в условиях жесткой денежно-кредитной политики вынуждает трейдеров отодвигать прогнозы снижения ставки ФРС на более дальний срок, а также поддерживает опасения, что ставка не будет опущена настолько существенно, как предполагалось ранее.

«Рынок полагает, что предельный уровень ставки будет выше по сравнению с ожиданиями ФРС, а также с недавней историей», — отмечает глобальный инвестиционный стратег PGIM Fixed Income Гильермо Феличес.

«Ключевой момент, который рынок пытается пересмотреть — это прогноз долгосрочного экономического роста в контексте новой динамики производительности, поддерживаемой технологиями искусственного интеллекта, а также перспектив увеличения бюджетных расходов», — говорит эксперт.

( Читать дальше )

Новости рынков |ЦБ РФ назвал условия, при которых возможно снижению ключевой ставки

- 01 апреля 2024, 16:09

- |

Участники (заседания совета директоров ЦБ РФ) дополнительно обсудили, при каком развитии ситуации будет возможно снижение или повышение ключевой ставки. Для снижения ключевой ставки, по мнению участников обсуждения, необходимы дальнейшее устойчивое замедление текущей инфляции; охлаждение потребительского кредитования и потребительской активности; снижение жесткости рынка труда; отсутствие реализации проинфляционных рисков со стороны бюджета или внешних условий

К повышению ключевой ставки, в свою очередь, по данным ЦБ, могут привести закрепление инфляции на текущем уровне (особенно в устойчивой ее части) или ее увеличение; отсутствие признаков снижения или дальнейший рост потребительской активности; увеличение жесткости рынка труда и масштабов положительного разрыва выпуска в экономике; реализация иных проинфляционных рисков, угрожающих возвращению инфляции к цели в 2024 году.

fomag.ru/news-streem/tsb-rf-nazval-usloviya-pri-kotorykh-vozmozhno-snizheniyu-klyuchevoy-stavki/

Новости рынков |ЦБ хочет взвесить плюсы и минусы прямого доступа на биржу и понять, стоит ли этим заниматься — Габуния

- 28 марта 2024, 15:00

- |

Действительно, мы хотим взвесить возможность, плюсы-минусы или иные комбинации, модели того, чтобы инвесторы могли или не могли иметь доступ к бирже. Это именно вопрос обсуждения, никаких решений не принято. Мы как раз-таки готовим это именно с позиции того, что мы хотим взвесить плюсы и минусы. Мы знаем, что это вызывает у разных участников разные позиции, поэтому пока мы находимся исключительно на стадии обсуждения того, вообще стоит этим заниматься или нет

Идея сама по себе взвесить, что существующая конфигурация рынка правильная или неправильная, принадлежит нам

Я очень подчеркиваю, никаких решений по этому поводу не принято. По срокам я вам сейчас сказать не могу

t.me/ifax_go/10274

Новости рынков |Нерезиденты в феврале снизили вложения в ОФЗ на 30 млрд руб., их доля уменьшилась до 7,2% — ЦБ РФ

- 27 марта 2024, 16:02

- |

Новости рынков |Мосбиржа заявила о появлении нового класса инвесторов в России

- 27 марта 2024, 12:27

- |

Многие по-разному их называют, кто-то говорит «хайнет» (от англ. «high net worth individual (HNWI)» — владелец крупного частного капитала, часто не менее $1 млн), кто-то говорит «family office». Понятно, что это те очень-очень-очень-очень богатые люди, которые приняли решение, вольно или невольно, оставлять деньги в России. Соответственно, их куда-то надо инвестировать. Нам кажется, что это один из таких серьезных потенциалов, факторов роста этого рынка. — сказала она.

По данным Мосбиржи, за последние пять лет с 2019 по 2023 год число физлиц, совершаюших хотя бы одну сделку в год на фондовом рынке в России, увеличилось с 900 тысяч до 7,6 миллионов. Тех, кто делает это хотя бы раз в месяц гораздо меньше — всего 3,6 миллиона человек. При этом на физлиц приходится 80% оборота рынка акций и 65% срочного рынка.

( Читать дальше )

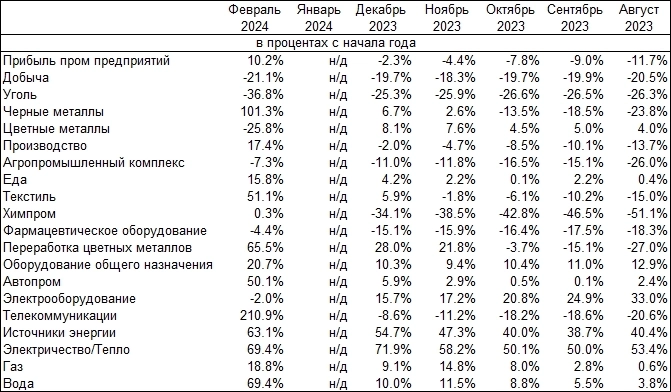

Новости рынков |Рост прибыли промышленных предприятий Китая сигнализирует стабилизацию экономики — Bloomberg

- 27 марта 2024, 10:22

- |

Прибыль промышленных компаний Китая выросла за первые два месяца текущего года, продолжив полосу роста с августа и усилив позитивные признаки в экономике.

Согласно данным, опубликованным Национальным бюро статистики в среду, 26 марта, промышленная прибыль выросла на 10,2% по сравнению с аналогичным периодом прошлого года в январе—феврале. Этому способствовала низкая база сравнения годом ранее. За весь 2023 год прибыль упала на 2,3% из-за спада в первые семь месяцев.

Увеличение промышленных прибылей стало еще одним свидетельством того, что вторая по величине экономика мира выглядит более прочной в текущем году на фоне восстановления внешнего спроса и политических стимулов со стороны Пекина. Тем не менее дефляционное давление сохраняется, поскольку резкий спад цен на недвижимость и снижение доверия оказывают давление на внутренний спрос, а падение отпускных цен на заводах сокращает норму прибыли промышленных фирм.

( Читать дальше )

Новости рынков |Ситуация на рынке напоминает приближение катастрофы 1929 года — Легендарный инвестор

- 25 марта 2024, 15:27

- |

По мнению Джона Хассмана, оценки стоимости акций выглядят такими же экстремальными, как в 1929 и 2021 годах, когда рынки потерпели крах, и инвесторы рискуют столкнуться с резким обвалом.

Легендарный инвестор, предсказавший крах рынков в 2000 и 2008 годах, сделал еще одно предупреждение для акций на этой неделе, когда инвесторы отправили рынок к историческим максимумам на фоне последнего обновления политики ФРС, подтвердившего перспективы снижения ставок в 2024 году.

Однако такой энтузиазм ставит рынок в опасное положение, подобное тому, что наблюдалось перед крахом 1929 года, или пику рынка в 2021 году перед медвежьим рынком следующего года.

Этот прогноз подтверждается рядом оценочных показателей, отметил Хассман в своей записке. Самый надежный показатель его инвестиционной компании — отношение капитализации нефинансового рынка к валовой добавленной стоимости — находится на самом высоком уровне со времен пика фондового рынка 1929 года, как раз перед тем, как рынок рухнул, и Dow упал на 89% от пика.

( Читать дальше )

Новости рынков |Банк России оставил ставку без изменений на уровне 16%

- 22 марта 2024, 13:34

- |

Внутренний спрос продолжает значительно опережать возможности расширения производства товаров и услуг — Банк России

Жесткость рынка труда вновь усилилась. Пока преждевременно судить о дальнейшей скорости дезинфляционных тенденций — Банк России

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс