SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Buterbrod2018 |ЦБ РФ продлит на второе полугодие право банков не раскрывать чувствительную информацию за некоторыми изъятиями — Интерфакс

- 24 мая 2023, 18:21

- |

ЦБ РФ продлит на второе полугодие право банков не раскрывать чувствительную информацию за некоторыми изъятиями — Интерфакс

- комментировать

- Комментарии ( 0 )

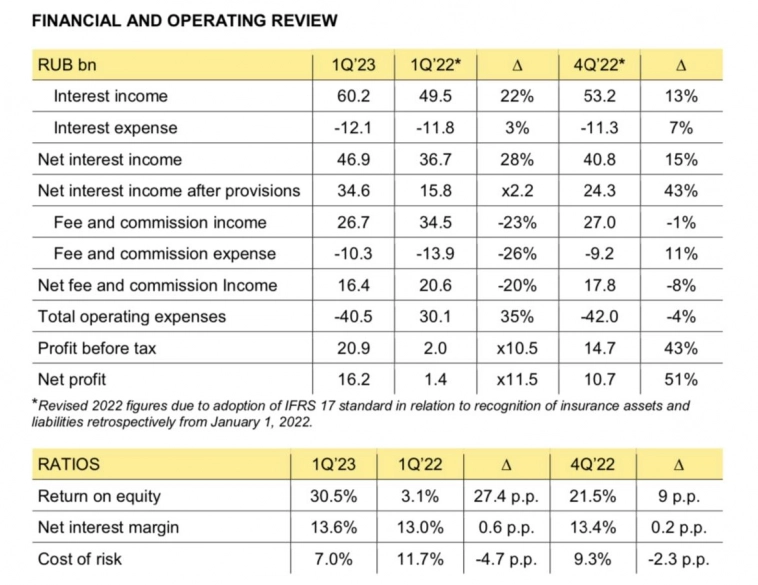

Новости рынков |Чистая прибыль TCS group по МСФО в I квартале выросла в 11,6 раза — до 16,2 млрд руб.

- 24 мая 2023, 17:49

- |

Новости рынков |Проблемы для банков США еще не закончились — глава JPMorgan

- 24 мая 2023, 10:58

- |

Количественное ужесточение далеко от завершения, и мы абсолютно не знаем, что будет происходить с банковскими депозитами дальше. Вот почему меня это довольно сильно волнует. Возможно, количественное ужесточение волнует меня больше, чем кого-либо еще в этом помещении.

Вы уже видите ухудшение кредитных условий, т. к. самый просто способ для банка сохранить капитал — это сократить выдачу кредитов… Я думаю, что всем следует быть готовыми к дальнейшему росту процентных ставок с текущих уровней…до 6–7%…Поэтому, на месте любого банка или любой компании я бы задался вопросом о том, смогу ли я выдержать рост процентных ставок или внезапный отток депозитов?

Новости рынков |ЦБ РФ с июня повышает нормативы обязательных резервов для банков

- 23 мая 2023, 16:02

- |

ЦБ РФ с июня повышает нормативы обязательных резервов для банков, сообщает регулятор.

tass.ru/ekonomika/17822295

tass.ru/ekonomika/17822295

Новости рынков |G7 будет принимать меры для предотвращения использования филиалов российских банков в третьих странах для обхода санкций

- 19 мая 2023, 11:41

- |

Лидеры G7 договорились работать над ограничением Россией международной финансовой системы

Новости рынков |ЦБ РФ сохраняет сигнал по ставке: будет рассматривать целесообразность ее повышения на ближайших заседаниях — Заботкин

- 18 мая 2023, 16:02

- |

ЦБ РФ СОХРАНЯЕТ СИГНАЛ ПО СТАВКЕ: БУДЕТ РАССМАТРИВАТЬ ЦЕЛЕСООБРАЗНОСТЬ ЕЕ ПОВЫШЕНИЯ НА БЛИЖАЙШИХ ЗАСЕДАНИЯХ — ЗАБОТКИН — ИНТЕРФАКС

Новости рынков |Сбер представит стратегию развития до 2026 года и новую дивидендную политику в декабре 2023 — Топ-менеджер

- 18 мая 2023, 11:51

- |

Сбер не ожидает значимого колебания объема резервирования в 2023 году в случае отсутствия шоков — топ-менеджер

Новости рынков |Пресс-конференция ФРС США: Главное

- 03 мая 2023, 21:56

- |

👉 Члены ФРС ожидают умеренную рецессию в целом, однако мой прогноз — умеренный рост, а не рецессия

👉 Регулятор не ожидал, что ужесточение ДКП окажет такое сильное влияние на банковскую систему страны

👉 Глава ФРС считает повышение лимита госдолга очевидным и единственно верным решением.

👉 ФРС намерена снизить инфляцию до целевых 2%

👉 Банковская система США надежна и устойчива, состояние сектора показало улучшение

👉 Рынок труда остается очень сильным, такое редко бывает при рецессии

👉 Экономика США ссужается, а банковский кризис усугубляет ее положение. Многие банки обращаются за ликвидностью ФРС

👉 Все дальнейшие действия будут зависеть от поступающих данных и состояния экономики

👉 Решение о паузе не принималось, повышение ставки остается возможным, ФРС смягчает формулировку

👉 Мы пытаемся достичь, а затем поддерживать достаточно ограничительную позицию, чтобы снизить инфляцию

👉 Скорее всего мы уже на ограничительном уровне дкп или не далеко от него

👉 Требуется несколько месяцев данных, чтобы оценить правильность действий ФРС

👉 Регулятор не ожидал, что ужесточение ДКП окажет такое сильное влияние на банковскую систему страны

👉 Глава ФРС считает повышение лимита госдолга очевидным и единственно верным решением.

👉 ФРС намерена снизить инфляцию до целевых 2%

👉 Банковская система США надежна и устойчива, состояние сектора показало улучшение

👉 Рынок труда остается очень сильным, такое редко бывает при рецессии

👉 Экономика США ссужается, а банковский кризис усугубляет ее положение. Многие банки обращаются за ликвидностью ФРС

👉 Все дальнейшие действия будут зависеть от поступающих данных и состояния экономики

👉 Решение о паузе не принималось, повышение ставки остается возможным, ФРС смягчает формулировку

👉 Мы пытаемся достичь, а затем поддерживать достаточно ограничительную позицию, чтобы снизить инфляцию

👉 Скорее всего мы уже на ограничительном уровне дкп или не далеко от него

👉 Требуется несколько месяцев данных, чтобы оценить правильность действий ФРС

Новости рынков |ЦБ РФ оставил ключевую ставку без изменений 7,5%

- 28 апреля 2023, 13:30

- |

РОССИЯ — СТАВКА ЦБ РФ = 7.5% ( ПРОГНОЗ 7.5% / ПРЕД 7.5%)

Ускорение исполнения бюджетных расходов, ухудшение условий внешней торговли и состояние рынка труда по-прежнему формируют проинфляционные риски.

В условиях постепенного увеличения текущего инфляционного давления Банк России на ближайших заседаниях будет оценивать целесообразность повышения ключевой ставки для стабилизации инфляции вблизи 4% в 2024 году и далее.

www.cbr.ru/

Ускорение исполнения бюджетных расходов, ухудшение условий внешней торговли и состояние рынка труда по-прежнему формируют проинфляционные риски.

В условиях постепенного увеличения текущего инфляционного давления Банк России на ближайших заседаниях будет оценивать целесообразность повышения ключевой ставки для стабилизации инфляции вблизи 4% в 2024 году и далее.

www.cbr.ru/

Новости рынков |В ВТБ заявили, что концепция взноса бизнеса в бюджет не предполагает выплат от банка

- 27 апреля 2023, 10:47

- |

Заместитель президента — председателя правления ВТБ Дмитрий Пьянов:

Ранее министр финансов РФ Антон Силуанов сообщал, что Минфин готовит поправки в налоговое законодательство о взносе с дополнительной прибыли бизнеса в федеральный бюджет. По его словам, таким образом бизнес мог бы поддержать социальные и инфраструктурные расходы.

tass.ru/ekonomika/17623867

Мы базируемся на существующей версии о фискальном сборе. Документ может поменяться, он еще даже не внесен в Федеральное собрание для голосования. Идут «утрясания» формулировок, там есть материальные нюансы, которые могут повлиять. Но исходя из концепции этого документа, которую мы видели, а это сравнение средней налогооблагаемой прибыли 2022 и 2021 годов с 2018 и 2019 [годами], наш убыток 2022 года полностью устраняет хоть какую-либо вероятность уплаты банком ВТБ этого фискального сбора

Ранее министр финансов РФ Антон Силуанов сообщал, что Минфин готовит поправки в налоговое законодательство о взносе с дополнительной прибыли бизнеса в федеральный бюджет. По его словам, таким образом бизнес мог бы поддержать социальные и инфраструктурные расходы.

tass.ru/ekonomika/17623867

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс