Новости рынков |Berkshire Hathaway продала акции Bank of America еще на $900 млн и сократила долю до 10,8%

- 20 сентября 2024, 10:45

- |

Инвестиционная компания американского миллиардера Уоррена Баффета Berkshire Hathaway продолжила сокращать свой пакет в Bank of America Corp.

Berkshire во вторник, среду и четверг продала 22,3 млн акций банка на общую сумму около $900 млн, говорится в документах, направленных компанией в Комиссию по ценным бумагам и биржам (SEC) США.

В результате инвестфирма сократила свою долю в Bank of America до 10,8%. Когда доля опустится ниже 10%, Berkshire более не будет обязана раскрывать данные о продажах бумаг в течение двух рабочих дней, отмечает MarketWatch. Чтобы достичь этой отметки, компании нужно продать еще около 60 млн акций банка.

С середины июля Berkshire выручила около $8 млрд от продажи порядка 200 млн акций Bank of America.

Котировки акций Bank of America подскочили на 3,2% по итогам торгов в четверг. С начала года рыночная стоимость банка выросла на 21,4%, в то время как фондовый индекс S&P 500 прибавил 19,8%.

www.interfax.ru/world/982896

- комментировать

- Комментарии ( 2 )

Новости рынков |МВФ предупредил о рисках новых банкротств банков в США — The Times

- 06 марта 2024, 10:27

- |

Высокие процентные ставки и падение цен на коммерческую недвижимость представляют собой серьезный риск для банковской системы США, сообщил сегодня Международный валютный фонд, предупреждая о перспективах грядущих банкротств в ней. В годовщину краха Silicon Valley Bank МВФ бьет тревогу по поводу риска очередного витка банкротств американских банков, который может быть спровоцирован сильнейшим за последние полвека падением стоимости коммерческой недвижимости в крупнейшей экономике мира.

«Высокая концентрация рисков, связанных с коммерческую недвижимостью, представляет собой серьезный риск для малых и крупных банков в условиях экономической неопределенности и повышения процентных ставок, потенциального снижения стоимости недвижимости и ухудшения качества активов», — говорится в отчете МВФ, посвященном рискам финансовой стабильности в целом и американскому банковскому сектору в частности.

( Читать дальше )

Новости рынков |Американские банки возобновили операционную деятельность с ценными бумагами РФ — Reuters

- 15 августа 2022, 12:02

- |

Отмечается, что с российскими долговыми обязательствами возобновили работу следующие банки: JPMorgan Chase & Co, Bank of America Corp, Citigroup Inc, Deutsche Bank AG, Barclays Plc, Jefferies Financial Group Inc.

Новости рынков |Кашкари из ФРС заявил, что Конгрессу стоит принять закон о докапитализации банковского сектора США

- 04 августа 2022, 09:59

- |

Более вероятным сценарием будет то, что мы повысим ставки и остановимся на определенном уровне. Инфляционные ожидания остаются на прежнем уровне.

Инфляция ведет к росту зарплат, а не наоборот. В конечном итоге будет найден компромисс между занятостью и инфляцией. Мягкая посадка возможна, но мы не знаем, насколько она вероятна.

Новости рынков |📈 Акции банков США растут в преддверие повышения процентных ставок

- 05 января 2022, 00:13

- |

Акции банков наиболее чувствительны к изменению процентных ставок и показывают лучшую динамику, чем другие отрасли в периоды их повышения

В 2022 году ФРС США поднимет ставки в два или три раза и американские банки и финтех-компании смогут на этом хорошо заработать

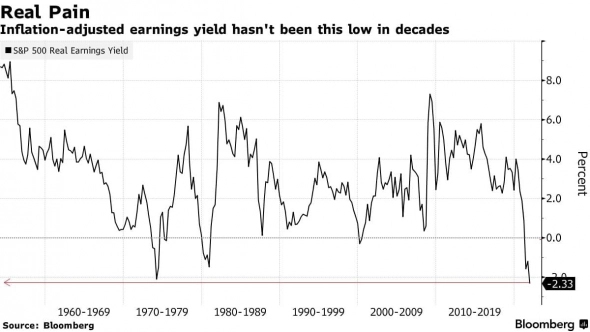

Новости рынков |Реальная доходность S&P 500 не было такой низкой с начала Холодной войны

- 09 декабря 2021, 10:25

- |

👉 По словам стратегов Bank of America Corp., реальная доходность по акциям США составляет -2,9%. Это самый низкий показатель с момента, когда Гарри Трумэн был президентом в начале холодной войны

👉 Аналитики BofA считают прогнозы по восстановлению инфляции до 2,5% за следующий год слишком оптимистичными. Они предрекают самое резкое падение рынка за 4 десятилетия

👉 Согласно BofA медвежий рынок наступал после Второй мировой войны, стагфляции 1970-х годов, «шока Волкера» 1980-х и технического пузыря 2000 года. Именно в эти периоды S&P 500 достигал отрицательной доходности

Новости рынков |Прибыль Bank of America выросла на 66%

- 14 октября 2021, 14:10

- |

👉 Выручка: +12.2% г/г, $22.8 млрд, выше прогноза

👉 EPS: +66% г/г, $0.85, лучше ожиданий

👉 Объём кредитов за год снизился на 12%, депозиты выросли на 16%

👉 Доля списаний кредитов снизилась за год до 0.2% с 0.4%

👉 Резервы снижаются — высвобождены $1.1 млрд

d1io3yog0oux5.cloudfront.net/_ba3089f6a91c62f30cabf06bac2ec116/bankofamerica/db/806/9500/earnings_release/The+Press+Release.pdf

Новости рынков |Bank of America понизил прогнозы роста экономики Китая

- 21 сентября 2021, 12:56

- |

👉 По мнению экономистов Bank of America Corp, экономика Китая теперь будет расти более медленными темпами, чем ожидалось, в период до 2023 года из-за отсрочки смягчения политики

👉 👉 Экономисты понизили свои прогнозы роста ВВП на 2021 и 2022 годы в годовом исчислении до 8,0% и 5,3%, по сравнению с 8,3% и 6,2% ранее

👉 В 2023 году банк ожидает роста на 5,8% по сравнению с ранее ожидавшимися 6,0%. Он также прогнозирует более умеренную инфляцию в течение трехлетнего периода

👉 Согласно исследованию, недавнее замедление темпов роста в Китае было обусловлено широким ослаблением внутреннего спроса.

Основные причины замедления являются:

👉 Вспышки дельта-варианта Covid

👉 Политика по снижению выбросов углерода привела к сокращению производства сырьевых товаров

👉 Отсутствие серьезных политических мер до сих пор означает, что замедление роста будет более выраженным, чем прогнозировалось, хотя, по данным Bank of America, государственная поддержка, вероятно, будет оказана в последнем квартале этого года

( Читать дальше )

Новости рынков |Bank of America предсказал нефть по $100 ближайшей зимой

- 15 сентября 2021, 09:58

- |

👉 Мировой рынок нефти уже в начале 2022 года может увидеть трехзначные котировки, с которыми, казалось, навсегда попрощался в 2014 году

👉 Рынок черного золота уже находится в дефиците с добычей ниже потребления из-за сделки ОПЕК+ и восстановления спроса в пиковый летний сезон

👉 Новый толчок нефтяным котировкам может дать спрос на мазут, перейти на который, возможно, придется странам Европы, столнувшимся с шоковым взлетом цен на газ

👉 Против нефти продолжают играть так и не побежденная пандемия, ужесточение политики ФРС, долговой кризис в Китае и перспектива возвращения иранских баррелей — все это может свдинуть цены вниз

Новости рынков |Европейские мусорные облигации в списке самых доходных активов в мире в 2021 году

- 25 августа 2021, 15:13

- |

👉 Аналитики Bank of America отметили европейские корпоративные облигации как лидирующий по доходности класс активов на данный момент

👉 Доходность облигаций с рейтингом CCC и ниже может превышать 16% в евро

👉 Несмотря на общую неопределённость на рынках, крупные фонды покупают облигации с низким рейтингом в поисках доходности

👉 Это объясняется периодом сверхнизких процентных ставок и снижением доходности надёжных облигаций

👉 Более того, благодаря государственной поддержке, количество дефолтов по мусорным облигациям в Европе составило всего 2% с марта

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс