Блог им. AnatoliyPoluboyarinov |Газпром "очистился"?

- 19 февраля 2023, 03:56

- |

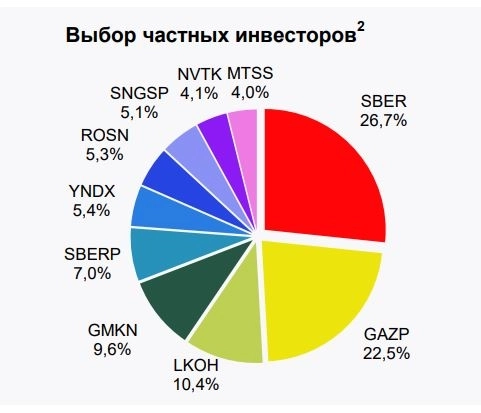

Просто из любопытного, что Сбер обычка на 1-ом месте в народном портфеле в январе. Я сперва подумал, что это было частенько, но последний раз он был на 1-ом месте в октябре 2020 года, после там был Газпром.

Всё, Газпром наконец-то разлюбили?

- комментировать

- Комментарии ( 31 )

Блог им. AnatoliyPoluboyarinov |Прибыль Сбербанка может оказаться выше чем 1,2 трлн рублей

- 09 февраля 2023, 15:53

- |

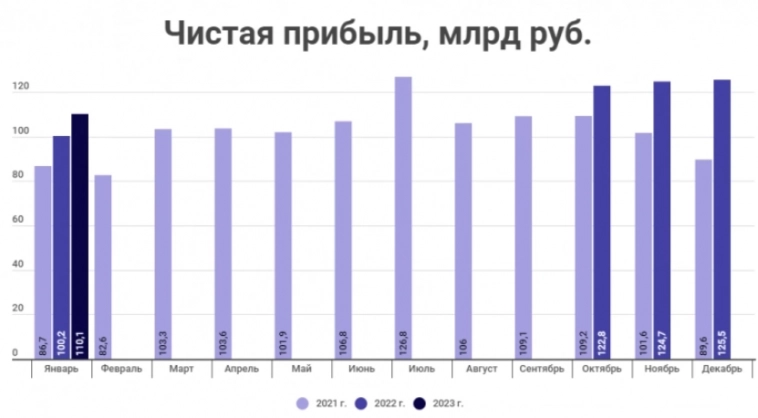

Сбербанк выпустил очередной месячный отчет. Чистая прибыль оказалась выше, чем в прошлом году на 10%, и выше на 27% чем в 2021 году, по итогам которого банк заработал 1,2 трлн рублей.

( Читать дальше )

Блог компании Mozgovik |50,1 млрд поводов купить Сбер

- 11 ноября 2022, 12:01

- |

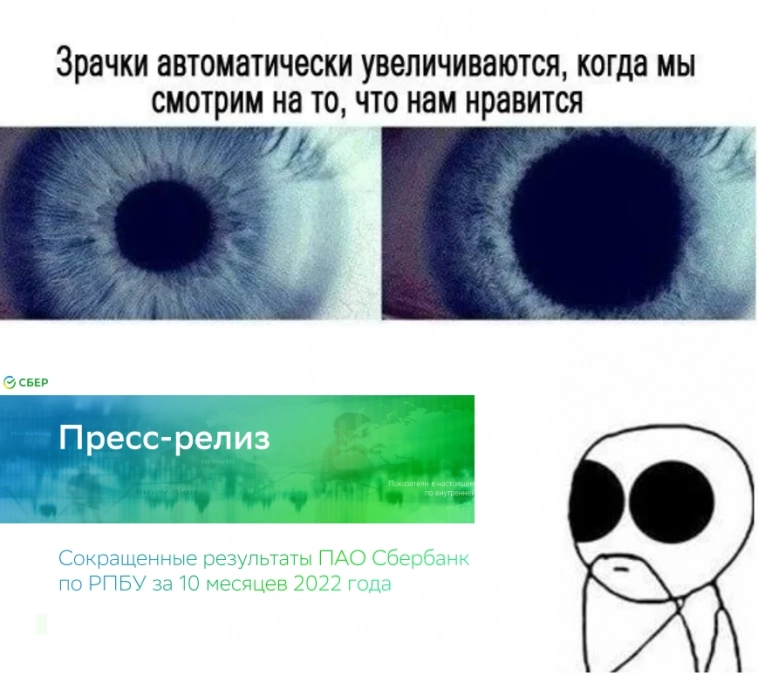

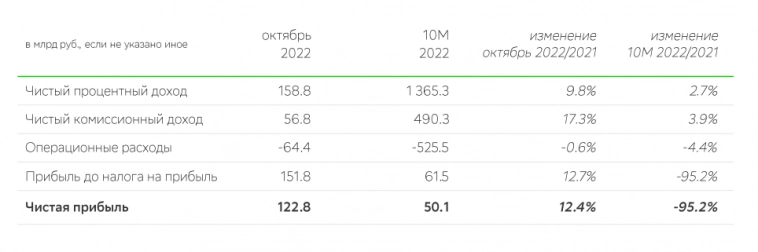

Сбербанк впервые после долгого перерыва выложил отчетность по РСБУ. Отчетность не совсем полноценную: в ней нет резервов, валютной переоценки, точного уровня достаточности капитала. Но основные показатели, все таки, представлены, даже назвали долю просроченной задолженности.

( Читать дальше )

Блог компании Mozgovik |Пора покупать банковский сектор?

- 09 августа 2022, 19:03

- |

Два крупных иностранных банковских холдинга опубликовали финансовые результаты за 2-ой квартал. Райффайзен и Юникредит — оба холдинга раскрывают результаты деятельности по странам. В России оба находятся в рейтингах вблизи десятки крупнейших банков по размерам активов. Оба банка очень неплохо заработали за полугодие.

Райффайзен

Чистые операционные доходы (без учета резервирования и переоценок):

За 2-ой квартал заработали чуть меньше, чем за весь 2021 год (60,6 млрд рублей было за год). Основной вклад в результат внес комиссионный доход, комиссия за SWIFT-переводы, хранение валюты и так далее. Во втором квартале комиссионный доход составил 29,7 млрд рублей против 8,9 млрд рублей год назад (+234%).

В 1-ом квартал был схожий рост 24 млрд против 6,7 (+258%). Но не только рост комиссионных сделал результат компании. Чистый процентные доходы (ЧПД) также значительно выросли. На 1,3 п.п. выросла чистая процентная маржа до 5,9% (Сбер в лучшие годы), и соответственно вырос чистый процентный доход до 27,9 млрд с 15,5 млрд рублей (+80%).

( Читать дальше )

Блог компании Mozgovik |Конспект: интервью первого зампреда Сбербанка Александра Ведяхина

- 16 июня 2022, 14:50

- |

Весь текст интервью Интерфаксу

Александр Ведяхин зампред правления Сбербанка. Главный по B2B направлению.

👉 Самые мрачные предсказания первых недель уже пересмотрены.

👉 Высокие ставки приостановили выдачу новых кредитов. Существенная часть корпоративного портфеля была валютной и переоценка оказывает влияние. На текущий момент доля валюты 17%, в начале года была 22%.

👉 Ожидается, что по итогам года сокращение валютного корпоративного портфеля кредитов составит 20%. А рублевый корпоративный портфель вырастет на 8-9%. В целом корпоративный портфель вырастет на 2%, а общий на 4%.

👉 Текущий кризис не совсем обычный. Стандартно в кризис резко падают инвестиции, сейчас же компаниям, наоборот нужны новые вложения для поиска новых рынков и оборудования. Валютных ресурсов мало, поэтому надо скорее переходить на кредитование в рублях, но нужна низкая процентная ставка.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: кто, если не Газпром?

- 06 июня 2022, 08:40

- |

Прошлая неделя прошла с чередой дивидендных отказов и новых членов SDN списка. Индекс по итогам недели чуть припал -3,8%. Так как вернули маржинальную торговлю, возможно на этом кто-то наконец заработал.

В лидерах роста не первую неделю — энергетики. Мосэнерго рекомендовала приличные дивиденды и в лидерах роста, но и те дивиденды ниже Газпрома по доходности. Пока на рынке возникает ситуация, что доходность всех рекомендаций уступает Газпромовской и все сравнивают их с ним. Все дивидендные акции покосили санкциями, теперь чтобы было и ликвидно и доходно есть только один вариант.

Черные пятна на карте рынка — это фактические дивидендные отказы у Мечела префа, Саратовского НПЗ, ФСК.

И квазидивидендный гэп без дивидендов в Северстали, которая и стала новичком в токсичном SDN.

( Читать дальше )

Блог компании Mozgovik |Как падение цен ОФЗ отразится на капитале Сбербанка, ВТБ и других банков?

- 22 марта 2022, 17:14

- |

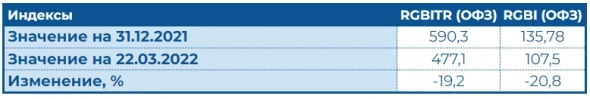

Индекс гособлигаций сегодня составляет 107,5 с начала года он снизился на 20,8%.

RGBI — индекс отслеживает цены гособлигаций

RGBITR — те же облигации, только с учетом накопленного купона

Стоит отметить несколько важных моментов:

1) ЦБ разрешил учитывать ценные бумаги на балансе кредитных организаций по ценам 18 февраля, соответственно это точно не является критичным и влияния на достаточность капитала в этом году не окажет. Но это не значит, что если ЦБ разрешил закрыть глаза — убытка в этих активах нет. Но стоит понимать, что это разовая переоценка, и до тех пор пока государство платит по своим обязательствам — волноваться не стоит.

2) Помимо косметической процедуры по переоценке, ЦБ разрешил банкам не публиковать бухгалтерскую отчетность. Например Банк Санкт-Петербург решил не заморачиваться и стер пресс-релиз по отчету за 2021 год. Поэтому вероятно, что те данные что у нас есть на руках могут оказаться последними, до тех пор пока ЦБ не скажет, что финансовая система стабильна и банки снова будут обязаны публиковать отчетность.

Самый крупный держатель государственных облигаций — Сбербанк, думаю это не является сюрпризом. Кроме этого в активах Сбера из крупных публичных банков облигации занимают бОльшую долю относительно ВТБ и Банка Санкт-Петербург. TCSG в этой истории стоит особняком, потому что это банк работающий с гораздо большей стоимостью риска и кредитный портфель сильно отличается от других представителей. Про него будет отдельный пост.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс